En las últimas semanas hemos detectado en la prensa cierta insistencia en analizar un indicador financiero concreto: la curva de tipos, representación gráfica de los tipos de interés soberanos de un país respecto a varios vencimientos. La curva de tipos típica de un país muestra el tipo objetivo de su banco central –que se utiliza para los préstamos interbancarios– y los tipos de interés de todos los títulos de deuda con vencimientos que van desde el mes hasta los 10, 30, 50 o más años. Normalmente, los analistas interpretan una curva de tipos pronunciada, donde los tipos a largo plazo son mayores que los tipos a corto, como una buena señal para la economía. En los últimos tiempos, sin embargo, la curva de tipos en Estados Unidos se ha venido aplanando porque se ha reducido el diferencial entre tipos de interés a corto y a largo plazo; por su parte, en varios países europeos también se ha aplanado ligeramente y, por ello, algunos expertos han advertido que la economía global podría estar mostrando signos de agotamiento. Pero nosotros consideramos que esas perspectivas obvian algunos factores clave.

La pendiente de la curva de tipos, que muestra el diferencial entre tipos a corto y a largo plazo, afecta a los préstamos bancarios, lo que, a su vez, influye en el crecimiento económico. Cuando los bancos abren la mano al crédito teóricamente el capital llega a más empresas y hogares. En nuestra opinión –y la historia económica así lo confirma–, esto favorece el crecimiento económico. Cuando los bancos limitan el crédito, a menudo se dan situaciones de escasez monetaria y, como consecuencia, pueden provocar una ralentización del crecimiento económico. Así, de acuerdo con la teoría económica y con nuestros análisis, la curva de tipos influye en la concesión de préstamos por la manera que tienen los bancos de financiarse y de obtener ingresos. Las entidades bancarias captan depósitos a corto plazo de sus clientes, a los que remuneran con el pago de intereses sobre los mismos –el tramo corto de la curva de tipos representa el coste de endeudamiento del banco–, por lo que los bancos generan su beneficio prestando el dinero a mayores tipos de interés. La diferencia entre ambos, tipos a corto y tipos a largo plazo, se conoce como el margen entre tipos de interés y representa el potencial beneficio que el banco puede obtener cuando conceda un préstamo.

Cuando la curva de tipos ofrece una pendiente positiva, los bancos pueden prestar de modo que les resulta rentable. En general, cuanto mayor es la pendiente de la curva, es decir, cuanto mayor es el diferencial entre tipos a corto y a largo plazo, mayor es el beneficio que pueden obtener los bancos con los nuevos préstamos, así que normalmente determinan si los conceden o no en función del riesgo y el potencial beneficio asociados. Si los beneficios se prevén altos, opinamos que el banco tiene incentivos para prestar a un espectro de clientes más amplio, ya que una posible rentabilidad mayor compensa el riesgo añadido que se asume al prestar a empresas y hogares con un peor perfil crediticio. No obstante, cuando los tipos de interés a corto plazo son más elevados que los tipos a largo –en términos financieros, una inversión de la curva de tipos–, pronto aparecen los problemas en la economía. Como una curva de tipos invertida indica que los nuevos préstamos no son rentables, pensamos que se desincentiva la concesión de préstamos. En la medida en que se desvanece la financiación para proyectos comerciales, adquisición de inmuebles y otras grandes compras por parte de los consumidores, la economía tiende a estancarse. Esta es la razón por la que una curva de tipos invertida normalmente anuncia la llegada de una recesión.

Las curvas de tipos suelen invertirse cuando los bancos centrales elevan el tipo director hasta un nivel tan alto que los tipos a largo plazo se tienen que situar por debajo. El banco central controla el tipo interbancario, pero el resto se fijan en base a la oferta y demanda del mercado. Los tipos de interés a largo plazo dependen en gran medida de las expectativas de los inversores con respecto a la inflación prevista, por lo que cuanto mayor sea esta variable, mayores serán los tipos de interés que se demandarán para tratar de compensar el riesgo vinculado. Cuando el banco central sube los tipos no solo afecta al tramo corto de la curva, sino que hace creer a los inversores que no va a permitir que la inflación se descontrole. Este movimiento rebaja las perspectivas sobre los precios e incide en la bajada de los tipos de interés a largo plazo, lo que resulta en un aplanamiento de la curva de tipos.

Como consecuencia, muchos ven en esta forma plana la antesala de una curva de tipos invertida, pero, en realidad, este punto de vista no tiene por qué ser una profecía autocumplida. Un banco central, consciente de los riesgos, puede evitar subir los tipos hasta un punto demasiado alto, iniciando lo que los economistas llaman un aterrizaje suave, es decir, el enfriamiento de una economía sin ahogar su crecimiento. Es más, una curva de tipos plana -que no invertida- no tiene por qué tener un significado negativo; su horizontalidad significa que el diferencial entre los tipos a corto y a largo plazo sigue siendo positivo, aunque no sea muy amplio. Los bancos siguen teniendo incentivos para prestar, pero, con un menor potencial de ingresos, es posible que se vuelvan más prudentes y limiten su crédito a menos clientes. Como el margen de rentabilidad es más estrecho a medida que la curva de tipos se aplana, el beneficio potencial es menor, lo que restringe su capacidad para asumir mayores riesgos. En esta fase el crédito sigue fluyendo, pero lo hace a un menor ritmo que si la curva de tipos presentara una forma más empinada.

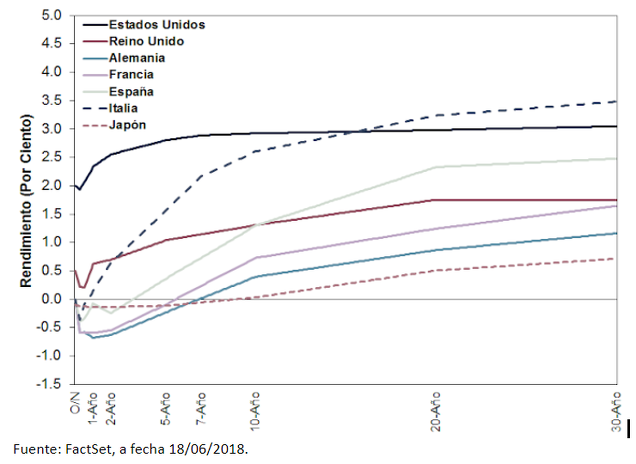

Actualmente, las curvas de tipos internacionales siguen mostrando una inclinación positiva y, en nuestra opinión, los bancos centrales siguen teniendo margen para aumentar los tipos a corto plazo sin provocar una inversión de la curva. Estas curvas de tipos varían de un país a otro, pero en la actualidad todas las grandes economías desarrolladas muestran una inclinación positiva (Gráfico 1). Algunas están más aplanadas que otras, pero no creemos que eso signifique necesariamente un problema, ya que el sistema bancario internacional de los países desarrollados está dominado por grandes bancos multinacionales que son capaces de financiarse en mercados más baratos y prestar allí donde los tipos a largo plazo son más altos. Pueden captar depósitos a bajo coste en una región para financiar el crédito de otra que ofrezca mejores oportunidades. En mercados de capitales globales y abiertos, el dinero cruza fronteras con facilidad y va allí donde puede conseguir la mayor rentabilidad posible.

Gráfico 1: Curvas de rendimiento de varios países desarrollados

Fuente: FactSet, a fecha 18/06/2018.

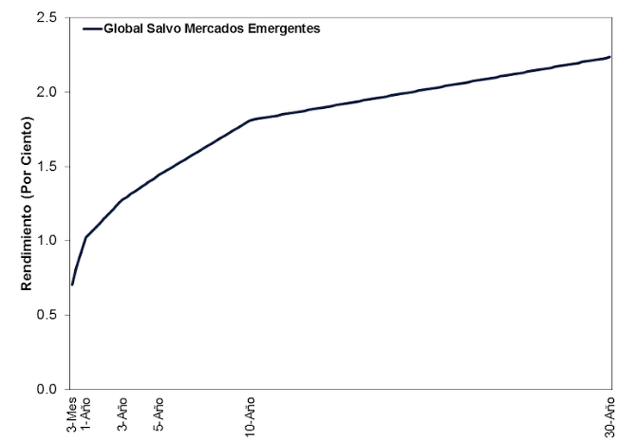

Según lo comentado en el párrafo anterior, creemos útil analizar la curva de tipos global como una sola. Esta curva, que se muestra en el Gráfico 2, incluye los tipos de interés de todos los países del índice MSCI World Index, que representa a todos los mercados desarrollados. El peso de cada país en esta curva agregada se pondera en función del tamaño de su producto interior bruto (PIB), una aproximación al tamaño de su economía, lo que evita que los países económicamente más pequeños distorsionen el resultado.

Gráfico 2: Curva de rendimiento global ponderada por PIB

Fuente: FactSet, a fecha 11/06/2018. Tipos de interés ponderados de Australia, Austria, Bélgica, Canadá, Dinamarca, Finlandia, Francia, Alemania, Hong Kong, Irlanda, Israel, Italia, Japón, Países Bajos, Nueva Zelanda, Noruega, Portugal, Singapur, España, Suecia, Suiza, Reino Unido y Estados Unidos, según el tamaño de sus PIB en 2017.

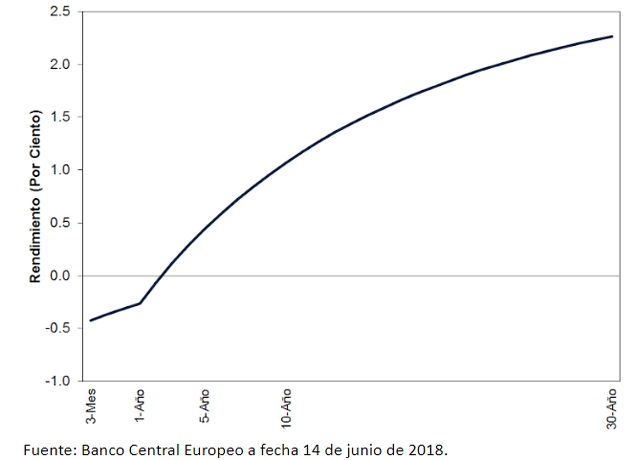

El Banco Central Europeo también publica una curva de tipos agregada del conjunto de la eurozona.

Gráfico 3: Curva de rendimiento agregada de la eurozona

Fuente: Banco Central Europeo a fecha 14 de junio de 2018.

Observando estas cifras, la probabilidad de que se inicie una recesión es bastante remota para los mercados desarrollados y la eurozona. Con curvas de tipos globales y de la eurozona en positivo, el entorno crediticio de los países desarrollados debería seguir gozando de buena salud, así que la probabilidad de que la economía entre en una fase de ralentización es mínima. Los préstamos del sector privado en el conjunto de la eurozona crecieron a un ritmo anual del 3,1% hasta el mes de abril, casi el más elevado de la última década. Si el BCE termina su programa de compra de activos en diciembre, tal y como declaró su presidente Mario Draghi en junio, el banco central dejaría de comprar títulos a largo plazo, lo que podría hacer que la curva de tipos volviera a sus niveles habituales, quizás con un cierto aumento en su pendiente. En cualquier caso, mientras la curva de tipos se mantenga positiva, los bancos pueden seguir prestando con beneficios, lo que consideramos que debería seguir impulsando la expansión económica.

-----------------

Fisher Investments Europe Limited, Sucursal en España, que opera con el nombre de Fisher Investments España, está registrada en el Registro Mercantil de Madrid (Volumen 32.633, Libro 215, Sección 8, Página M-587415, 1ª Entrada) y en los registros oficiales de la Comisión Nacional del Mercado de Valores (Nº 80). Fisher Investments Europe Limited está autorizada y regulada por la Financial Conduct Authority (FCA) (Autoridad de Conducta Financiera) del Reino Unido (nº de la FCA 191609), y está inscrita en Inglaterra (con el nº de sociedad 3850593). Fisher Investments Europe Limited tiene su domicilio social en: 2nd Floor, 6-10 Whitfield Street, Londres, W1T 2RE, Reino Unido.

Fisher Investments Europe Limited externaliza servicios de gestión de carteras a Fisher Asset Management, LLC, su empresa matriz, que opera con el nombre Fisher Investments y tiene su sede en Estados Unidos. Está registrada ante la Comisión de Valores y Bolsa de EE.UU. (SEC) y actúa en calidad de subcontratista con arreglo a un acuerdo de externalización. Invertir en los mercados de valores implica un riesgo de pérdida, y no hay garantías de que todo o cualquier capital invertido sea reembolsado. Los rendimientos pasados no garantizan ni indican de manera fiable rendimientos futuros. El valor de las inversiones y los ingresos procedentes de las mismas están sometidos a la fluctuación de los mercados bursátiles mundiales y de los tipos de cambio internacionales.