Hoy les voy a hablar de un caso de miopía severa. El paciente: la Bolsa. Pasada la revisión, podemos concluir que la Bolsa ha tenido una enorme burbuja delante de sus narices y, para cuando quiso darse cuenta, ya se había estampado de bruces contra la realidad. Les hablo, cómo no, de la burbuja inmobiliaria que vivimos peligrosamente durante el período 2002-2007. Pinchada la burbuja, muchas de las empresas relacionadas con el sector se colaron por el sumidero; aquellas que cotizaban (cotizan) en Bolsa tampoco fueron ajenas al desastre.

D. Mercado, a veces, no es tan listo como parece. En el ámbito académico, a la capacidad de los mercados de ajustarse a la información disponible en cada momento del tiempo se le llama eficiencia. Cuanto mayor sea la destreza de ese mercado en incorporar y digerir la información que le va llegando, mayor será su eficiencia. No se sorprenda si le digo que, en ese mismo ámbito académico, todavía hay gente que cree que el mercado es completamente eficiente. Vamos, lo que viene siendo un reloj suizo. Pues no, va a ser que no…

Vayamos ahora al caso español y a nuestra burbuja preferida, la inmobiliaria. ¿Estaba descontando la Bolsa de manera razonable toda información al respecto? ¿Estaban justificados en 2007 los precios que se pagaban por las acciones del sector? Les muestro, a continuación, las cotizaciones de dos empresas vinculadas a la actividad inmobiliaria: Metrovacesa (MCV) y Montebalito (MTB).

Empecemos por Metrovacesa (MCV). El Gráfico 1 muestra la evolución de la cotización semanal del valor así como la del índice bursátil de referencia (Ibex-35) desde el 1 de Enero de 2003 hasta estos días. Para facilitar la comparativa, tomamos como referencia los precios vigentes el 1 de Enero de 2003 mostrando los sucesivos precios como una variación porcentual con respecto a ese precio inicial.

Así las cosas, el 1 de Enero de 2003 arroja un 0% en los dos valores, puesto que estamos en el origen y no existe todavía variación alguna; sin embargo, si nos desplazamos, por ejemplo, al año 2007, vemos que el precio de MCV en Abril de ese año ha experimentado un incremento del ¡¡600%!! con respecto a enero de 2003. Quedémonos en ese pico, por interesante. Hasta entonces, sólo cabían dos interpretaciones: o se trataba de una excelente empresa (muy por encima de la media) o la temperatura del valor era superior a la del núcleo de la Tierra. Les doy sólo un dato: el PER de la acción en la tercera semana de 2007 ascendía a 70. Quien domine la jerga del mercado ya se habrá hecho una idea de la trascendencia del dato; para quien no la domine y le pique la curiosidad, se lo explico rápidamente. El PER es el cociente entre el precio de la acción (P) y el beneficio por acción (BPA), esto es, PER=P/BPA. ¿Y qué información nos da ese cociente? Pues, dado que el beneficio es anual, nos está diciendo cuántos años deben pasar hasta que recuperemos nuestra inversión inicial. Fácil: si pago 50 euros por algo que me renta 1 euro al año, deberán transcurrir 50 años para recuperar mi inversión. Pues eso, 70 años…

Le toca el turno ahora a la cotización de Montebalito (MTB), hermana gemela de Metrovacesa (MVC). Pues mas de lo mismo… Un hermoso PER de 57. Tiene más aristas el caso de Montebalito (MTB), pero eso lo dejo ya para otro artículo (me comprometo a ello).

Sé que los dos gráficos son muy reveladores. El Ibex 35, a través de su línea roja, nos muestra un comportamiento mucho más estable —todo lo estable que puede ser un crecimiento del 150% en 5 años. De hecho, el Ibex 35 muestra, actualmente, valores superiores a los registrados durante todo el 2003. El mercado se indigestó con el sector inmobiliario, el patrón de cotización que han dibujado sus componentes es digno de ser incluido en un parque de atracciones. Me río yo de la montaña rusa…

Pero aún así, y a pesar de la evidencia de los datos, alguno me podrá decir que un PER elevado puede estar justificado cuando el mercado espera, y con razón, unos beneficios futuros mucho más elevados que los actuales. Siguiendo con el ejemplo de los 50 euros que rentan 1 euro al año, si la previsión es que esa renta se eleve a 2 euros en un futuro no muy lejano, el plazo que tardaría en amortizar mi inversión se vería reducido a la mitad. Esto es, manteniéndose la misma cotización hablaríamos ya de un PER más razonable de 25.

La pregunta, pues, sería la siguiente: ¿Había margen para que el beneficio siguiera creciendo a unas tasas que hicieran creíbles esa cifras de PER de, por ejemplo, 57 y 70? O dicho de otro modo: ¿Era el sector inmobiliario un sector de futuro? ¿Estábamos ante el Apple español?

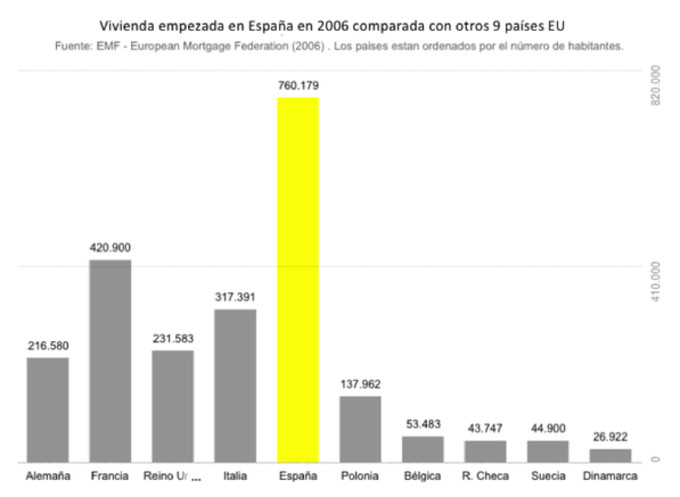

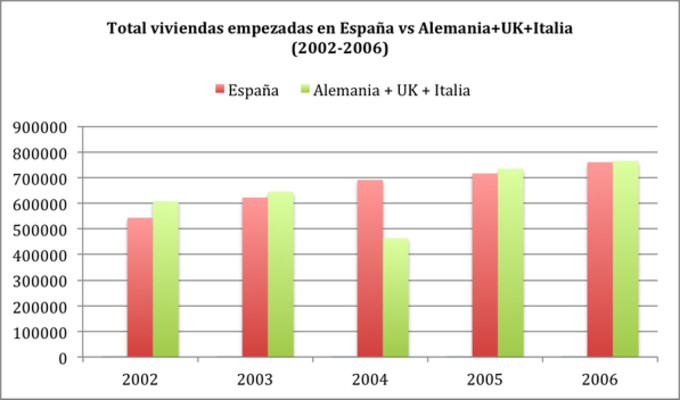

Con toda la ironía del mundo, les muestro más abajo dos gráficas que confirman que estábamos ante un sector nada, pero nada maduro. Todo un edén, un potencial de crecimiento sin límites….

Ambas gráficas se alimentan de datos de la European Mortgage Federation (EMF) de 2006. La primera gráfica (Gráfica 3) —publicada originalmente por CasasTristes.org— es, cuanto menos, inquietante. Nos muestra el total de viviendas iniciadas en España en 2006 en comparación con otros 9 países de la Unión Europea. Casi nos salimos del gráfico.

El Gráfico 4 es de cosecha propia. Si el gráfico anterior era inquietante, éste lo firmaría el mismísimo Alfred Hitchcock. Los datos corresponden al período 2002-2006, y la gráfica nos compara el número de viviendas iniciadas en España para cada uno de esos años con la suma de las viviendas empezadas en tres países; nada menos que Alemania, Reino Unido e Italia. Iba a escribir algo, pero para qué… Opinen ustedes mismos.

Lo dicho, el mercado no siempre es tan listo como parece. Así que anímese, que, con un buen análisis, se podrá evitar más de un susto. Y ya puestos, ganarle alguna mano también…

Puedes suscribirte aquí para no perderte futuros artículos del blog!