Hasta la crisis de 2008 se solía analizar -también desde los bancos centrales - las previsiones de actividad y precios, especialmente PIB, tomando como dadas o poco influyentes las condiciones financieras; se suponía que los tipos de interés y su pendiente eran suficientes para ejercer influencia y determinar el ritmo futuro de la economía, a través de la pendiente de tipos de interés. Se ponía el énfasis en las variables reales - sobre todo inflación y tasa de actividad y empleo -. Sí que se tenía en cuenta el posible efecto riqueza de las variaciones bursátiles en la actividad y decisiones de consumo e inversión. Como sabemos por la experiencia de diez años, y como explican en un documento del BIS, Asset prices and macroeconomic outcomes: a survey by Stijn Claessens and M Ayhan Kose, la visión del mercado financiero en sus efectos sobre la economía real ha fallado estrepitosamente.

Una pieza fundamental de la vieja analítica era la Q de Tobin. Este indicador se construye dividiendo el valor de una empresa en bolsa, en un momento determinado, por su valor contable. Por ejemplo, una Q igual a 1,3 significaba que la empresa es apreciada en el mercado por un 30% más que lo que decían sus libros, lo que era una oportunidad para financiar bienes de capital a través de la emisión de acciones, o como alternativa, usando parte de las acciones en poder de la empresa como colateral para obtener un crédito.

La simple constatación de los últimos tiempos, con altos niveles de precios en bolsa e inversión real estancada, hace trizas dicha hipótesis. Las empresas han obtenido grandes revalorizaciones, pero las han usado para otras cosas, como recompensar a sus accionistas vía recompra de acciones, pagar bonus a sus ejecutivos, o simplemente mantener alto el precio de las acciones. Desde luego no hay una relación observable entre el nivel de precios bursátil y el nivel de inversión.

Como no lo hay tampoco en el efecto riqueza tan mencionado, relación alcista entre la revalorización de activos y el consumo de bienes duraderos. Salvo, eso sí, cuando se trata de la revalorizacion de la vivienda, relación que además tienden a fomentar a los bancos con la concesión de créditos adicionales tomando de colateral dicha revalorización. Esto sucedió antes de la crisis, en la burbuja previa, y ya sabemos los resultados finales.

Otro aspecto que mencionan los críticos al viejo análisis, como Shiller (1981), es la gran volatilidad de las bolsas en comparación con las variaciones del consumo e inversión, como se ve en este gráfico que tomo de Tim Taylor:

En el que se aprecia que una variación de PIB del -4% es simultánea a una de La Bolsa del -40%. La volatilidad y velocidad de las fluctuaciones bursátiles, comparadas con la de las variables reales, complican mucho, o simplemente impiden, modelizar dicha relación.

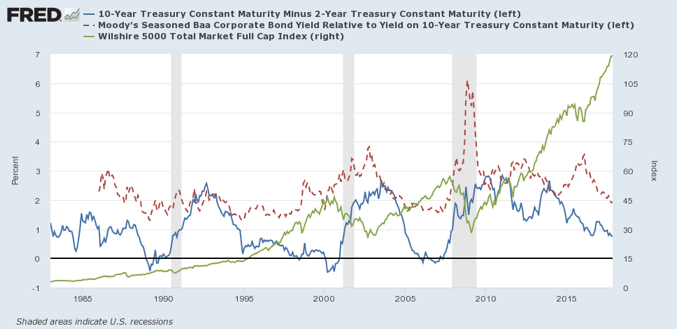

La volatilidad, o falta de ella, es un arma de doble filo en las predicciones económicas. Por ejemplo, en el siguiente gráfico represento la predicción de los tipos de interés, vía su pendiente de rendimientos según vencimiento, estimada por el diferencial entre el tipo a 10 años menos 2 años del bono del Treasury de EEUU (línea azul), que siempre se ha puesto en posición invertida (menos cero) unos meses antes de una recesión (barras grises). Dada la posición actual, muy baja, por debajo de 1%, pero positiva, lleva a decir a los expertos que faltan muchos meses para una recesión. Es decir, parece adelantar un enfriamiento económico, pero de momento no una recesión.

Bueno, no tan deprisa. De momento apunta decididamente hacia abajo, y, además, hay otros factores a tener en cuenta, como el bajísimo temor al riesgo que nos delatan las otras dos curvas, la roja punteada y la verde.

La roja punteada es el spread o margen que hay entre el tipo de interés pagado por la deuda de las empresas calificadas como Baa, respecto al tipo de interés sin riesgo del bono Treasury a 10 años. Es un indicador del miedo o aceptación al riesgo (tanto menor cuanto más baja la curva), y lo que se ve es que ahora está en niveles muy bajos respecto al periodo post crisis, y muy cerca de la media histórica del 2 %. Obsérvese también que la línea azul suele ir en sentido opuesto a la línea roja, menos en los últimos tiempos, lo cual es una anomalía que señala un esperado enfriamiento de la economía mientras se reduce el miedo al riesgo.

¿Se está perdiendo el miedo? La línea verde nos corrobora que sí, que hay una euforia general financiera. La línea verde es la evolución del índice bursátil Willshire 5000, que es el que llega más atrás en el tiempo en los datos de la FED de Saint Louis: en el presente ha llegado a un máximo histórico. Como se aprecia, este indicador juega un papel inverso al de la curva de rendimientos (línea azul), en el sentido que sus subidas se anticipan a la siguiente recesión. Además, el índice de volatilidad del mercado de renta variable está más bajo que nunca, lo que reconfirma la baja valoración del riesgo.

Ante estos indicadores y sus posicionamientos, hay dos tipos de valoraciones. Unos dicen que es un bueno momento para comprar valores bursátiles, dado el fuerte apetito por el riesgo, la ausencia de recesión próxima, y mientras no haya recesión, la bolsa sube - dicen algunos. Para otros, la alternativa es mirar a lo que pasó en 2007-08, y recordar que todo tiene un tope, y que precisamente los momentos de euforia o baja estimación del riesgo son los más peligrosos, sobre todo si las posiciones inversionistas están fuertemente apalancadas, porque un movimiento a la baja destruye los balances demasiado apalancados. Recordemos también que hay cierto grado de preocupación a nivel internacional por el récord de deudas alcanzado en numerosos países.

Ergo estamos en una situación de gran revalorización bursátil, baja estimación del riesgo, y un montón de deudas que, de nuevo, cruzan los océanos de un país a otro, siendo ahora China el más endeudado, con más de un 300% de su PIB. Es deuda empresarial y regional, aunque en China las empresas son públicas o semi públicas. Pero las fisuras en su sistema financiero se están haciendo patentes.

Y en Europa, ¿cómo estamos? En Europa, al contrario que en EEUU, las bolsas languidecen. Como nos dice Alejandro Coll,

A un mes de acabar el año, las bolsas europeas lo están haciendo peor que las americanas, las emergentes o incluso Japón. Incluido el efecto divisa. El S&P500 en euros se ha revalorizado más de un 11%, mientras que el Eurostoxx 600 un poco más de un 6%. Europa se vuelve a quedar atrás, una vez más.

Para algunos, el euro era un lastre cuando bajaba por los riesgos políticos…y el euro es un lastre cuando sube porque se deterioran los beneficios de las empresas exportadoras. A esos, lo que les molesta es el euro, o buscan una excusa porque no las ven venir de ninguna manera.

En realidad, en Europa es la suma de riesgos políticos, que van desde el resultado de las elecciones en Alemania al problema del separatismo catalán, lo que retrae el apetito al riesgo por las acciones. Sin embargo, ambos lados del Atlántico no son tan estancos el uno del otro, como demuestra el siguiente gráfico que tomo de Frances Coppola, en el que se ve que la crisis de Europa de 2012 (después de la GFC, la gran crisis financiera) afectó fuertemente a EEUU, así como la crisis de los emergentes (China sobre todo) afectó a ambos, Europa y EEUU.

En resumen, lo más notable es el distanciamiento creciente entre las cotizaciones y lo que se supone que financian. Siempre ha sido así, pero antes se tenía poco en cuenta -quiero decir: antes de la crisis desatada en 2007 y cuyas consecuencias todavía sufrimos. Lo difícil en economía es hacer predicciones contando con el factor financiero, de ahí la tendencia a olvidarlo, o simplemente aparcarlo. Es lógico pensar que una revalorización excesiva del mercado bursátil debe tener un final. Lo que es difícil es fijar una fecha. Shiller, uno de los expertos más escépticos, y de los pocos que previó el derrumbe de 2007, ahora no se atreve a concretar su posición. Sí, dice, hay una valoración excesiva bajo cualquier baremo, pero puede seguir subiendo meses.

Lo más probable es que los inversores y especuladores se vuelvan cada vez más prudentes, pero eso no quiere decir que el ajuste que debemos esperar sea suave y ordenado. Los ajustes en bolsa no suelen ser suaves y ordenados. A partir de un momento, de aparente orden en las bajadas, la demanda de liquidez se hace frenética, lo que acentúa la necesidad de vender y la caída de precios, tanto más cuanto mayor sea el apalancamiento.

El problema de hoy es que la demanda de liquidez es difícil de saciar, con la actual situación de los bancos centrales, de balances incitados de títulos públicos y privados y unos intereses cercanos a cero.

¿Sería posible para la FED, por ejemplo, bajar el tipo de interés real más allá de cero, hasta alcanzar el nivel suficientemente atractivo para reactivar la inversión y el consumo? Tendría que revertir su política actual de venta de activos, volver al mercado a comprarlos, bajar los tipos de las reservas de los bancos por debajo de cero, es decir, volver a empezar en un escenario de Trampa de la Liquidez.

Pero no será lo mismo que cuando los tipos de interés de los Fed Funds (tipos oficiales) estaban, en 2007, en el 5,25%. Bajar la escala de ese nivel a cero no es lo mismo que bajarla de menos 1%. El impacto psicológico, además, sería aún más severo.

Esa es la pesadilla de que pueda pensarse siquiera en el pinchazo de una burbuja.