Cuando parecía que el 2017 era el año de las bolsas europeas, el gozo de muchos analistas en un pozo. “Pero si la bolsa europea está barata”. “Con la americana tan cara, el dinero irá a Europa”. “Los riesgos políticos han desaparecido”. Y un montón de frases parecidas es la tónica que hemos venido escuchando todo el año.

Sin embargo, a un mes de acabar el año, las bolsas europeas lo están haciendo peor que las americanas, las emergentes o incluso Japón. Incluido el efecto divisa. El S&P500 en euros se ha revalorizado más de un 11%, mientras que el Eurostoxx 600 un poco más de un 6%. Europa se vuelve a quedar atrás, una vez más.

La culpa es del euro...¿no?

Para algunos, el euro era un lastre cuando bajaba por los riesgos políticos…y el euro es un lastre cuando sube porque se deterioran los beneficios de las empresas exportadoras. A esos, lo que les molesta es el euro, o buscan una excusa porque no las ven venir de ninguna manera.

Hace justo un año el consenso era que el EURUSD se iría, por lo menos, a la paridad. Nada más lejos de la realidad. Mientras lo decían, se formaba un suelo de largo plazo. Aún hoy se buscan explicaciones tras apreciarse casi un 15% frente al dólar. Como dice Juan Ignacio Crespo, a veces simplemente es, “porque le toca”. En esa alternancia que el dólar mantiene con el resto de divisas para evitar guerras comerciales, se había llegado a un punto de inflexión.

EURUSD Mensual

Un pesimismo y posicionamiento en su contra exagerado, riesgos políticos desvanecidos, un crecimiento macro y una confianza empresarial no vistos en lustros, un BCE algo menos dovish y una paridad de poder adquisitivo (PPA) que sitúa al par entorno al 1.25, han hecho que cambie la tendencia.

Ya parece que el mercado empieza a aceptar un euro en la horquilla 1.20-1.25. Lo que nadie espera es que dentro de un año pueda alcanzar el 1.40. ¿Se imaginan? Viendo la fuerza con la que el par suele subir cuando inicia estos cambios de ciclo, no sería una locura. Por el lado fundamental, la clave puede estar no tanto en la fortaleza del euro, sino en la debilidad del dólar ante un enfriamiento de su economía bien adentrado el año. Este escenario me parece que no se está teniendo nada en cuenta.

A ninguna empresa exportadora le gusta que su divisa se aprecie. Eso se traduce en menos ventas. Pero hay que tener en cuenta que la mitad de las exportaciones de los países de la zona euro van a países con la misma moneda. Además, suelen ser bienes de alto valor añadido, con difícil sustitución. Y aunque lo haya, puede que no sea atractivo si incluyes el coste de transporte, aduanas o de formación en el nuevo producto.

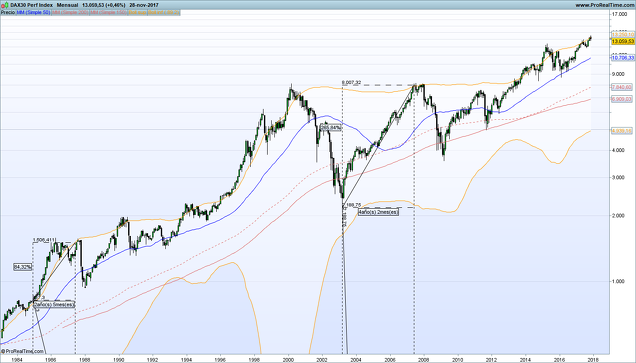

Así, el DAX alemán, la economía más exportadora de Europa, ha subido con fuerza en otros periodos de cambio de ciclo en el EURUSD. En 1985-1987, mientras que el par se apreciaba casi un 90%, el índice subía un 80%. De la misma manera, de 2003 a 2007, el euro pasaba de 1.05 a 1.50 y el DAX subía un 270%. Por lo tanto, estos cambios de ciclo en la divisa nunca han provocado un mercado bajista ni en la economía más exportadora. El miedo a un euro fuerte no tiene sentido alguno como demuestran los propios datos macro (Noticia de Expansión).

El problema no tiene solución en el corto plazo

Si uno se pone a comparar índices a ambos lados del Atlántico, debe comparar también el tipo de compañías que componen los índices. Grosso modo, podemos sacar 2 conclusiones rápidas:

- Ausencia de grandes empresas tecnológicas que estén cambiando el mundo

- Gran peso de empresas dinosaurios, antaño estatales, endeudadas hasta las trancas que gozan de monopolios o duopolios y ahogan sus sectores. En el sector energético, telecomunicaciones y banca es especialmente sangrante

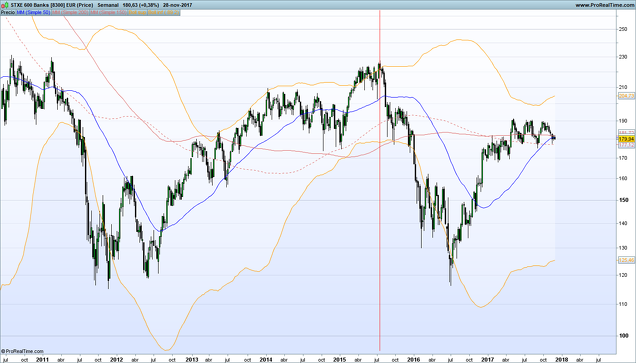

Pero si hay un lastre en Europa es precisamente la banca. Sólo hay que echar un vistazo a la comparativa entre el sector en Europa y América.

Se puede ver cómo el enfermo ya mostró síntomas en 2003, aunque consiguió remontar para final del ciclo. Después, hasta 2011 siguió los pasos de la banca americana, pero mientras aquellos empezaron a salir poco a poco del pozo, la banca europea sigue en coma. Y lo peor de todo es que se sabe que no está saneada. Aún quedan países que necesitan una clara reforma en su sistema financiero, como es el caso de Italia. Y el peso de Italia no es precisamente pequeño. Si España montó la que montó en 2011-2012, esto no ha acabado aún. En cuanto el viento sople un poco de cara…

El ejemplo lo tenemos entre 2015-2016. El temor a una recesión global encabezada por China hizo caer a la banca europea casi un 50%. Y aún no ha alcanzado los niveles de 2015 con el mayor crecimiento y confianza en la eurozona en muchos años. Así es imposible. Por mucho que tirasen otros sectores, con un sistema financiero con gripe no vas a ningún lado aunque se tome una aspirina.

¿Qué pasaría si llegase una recesión? Pues seguramente en Europa no nos libraríamos de otra crisis financiera. Hoy esa idea parece descabellada. Europa y Estados Unidos crecen a muy buen ritmo, la confianza es alta y las estimaciones de bancos y agencias se revisan al alza para el año que viene.

Sin embargo, en el sistema financiero mundial sigue habiendo grandes desequilibrios. Ya nadie discute que el acelerón económico que disfrutamos desde 2016 ha sido gracias al inmenso estímulo por parte de China que ha permitido alargar los desequilibrios tanto en su economía como en otras dependientes de la suya. Luego, visto el efecto que han tenido estos estímulos y el pánico que se generó en 2015, la pregunta es, ¿hasta cuándo tendrán efecto?

La desaceleración de la masa monetaria o la relación entre el precio de las viviendas y el bono a 5 años chino (invertido) son algunos de los síntomas de que lo mejor ya ha pasado. Aun así, poco nos debemos fiar de los datos pocos transparentes que vienen de China. Por lo tanto debemos fijarnos en otros datos más fiables, como son los precios de las materias primas de las que China es principal consumidor. El petróleo está en máximos de muchos meses soportado por el crecimiento global y sin embargo se habla de extender los recortes de producción por parte de la OPEP. ¿Acaso pretenden disimular una menor demanda en los próximos meses?

Otras señales interesantes nos la pueden dar los datos de países desarrollados con gran exposición al país asiático. En este sentido, Canadá y Australia se han visto beneficiados del gran crecimiento de la economía china en las últimas décadas. China ha consumido buena parte de los recursos naturales que explotan, muy importantes en ambas economías y los chinos han invertido parte de sus ahorros en estos dos países. Esto ha alimentado una gran burbuja inmobiliaria en los dos países que antes o después acabará estallando. Y parece que más antes que después (Recomiendo leer el artículo de Bloomberg). Puede que haya dejado de entrar dinero fresco del gigante asiático, lo que unido a otros datos como las imágenes anteriores, puede indicar que la fiesta se está acabando.

No se me ocurre nada que pueda ser más adelantado e indicativo de problemas mientras Europa y América crecen de manera sólida. Esto no quiere decir que se vaya a producir un crash, ni mucho menos, pero sería el motivo perfecto para una recesión del estilo que espero en Estados Unidos.

El enfermo europeo mira de reojo estos acontecimientos. Es probable que el próximo mercado bajista en Europa comience antes de que la macro se entere. Y puede que no falte mucho. Sigamos de cerca los índices de Canadá, Australia y China. Como ejemplo, la semana del 20 de julio de 2015 (línea roja), 3 semanas antes de que las bolsas cayeran con fuerza, los índices de estos países estaban así.

Canadá

Australia

China

Eurostoxx50

Sectorial Bancario Europeo

En aquella ocasión, las bolsas de China, Australia y sobre todo Canadá se habían deteriorado mientras que en Europa se estaba a pocos puntos de los máximos anteriores. Actualmente esta situación aún no se ha dado, aunque la bolsa canadiense sí que se muestra algo más débil.