Las numerosas maneras de categorizar las acciones son, entre otras, los sectores, los países o las regiones. Otra que consideramos útil es distinguirlas atendiendo a su adscripción a uno de los dos principales estilos de inversión, valor (value) o crecimiento (growth). Adoptando una perspectiva internacional orientada por criterios macroeconómicos (enfoque descendente o top-down), conocer las correlaciones de los sectores, países y regiones con los estilos de inversión en valor y crecimiento puede ayudarle a determinar las ponderaciones de su cartera de inversión.

En primer lugar, ¿qué son los estilos de inversión en valor y crecimiento? Si bien existen diferentes criterios para definirlos, un rasgo común de los inversores en valor es que buscan gangas entre las acciones que cotizan bajo con respecto a los indicadores de sus niveles de valoración; esto es, el precio de la acción dividido entre los beneficios, los dividendos o las ventas por acción (ratios BPA, DPA o VPA). Por su parte, la inversión en crecimiento se basa en obviar las cotizaciones y centrarse en empresas cuyas ventas o resultados previstos aumentan a una tasa mayor que las del conjunto del mercado.

Ambas estrategias, con todo, se distinguen en más aspectos. Las acciones de «valor» suelen ser más sensibles a la coyuntura económica y presentan un mayor grado de endeudamiento, por lo que las previsiones macroeconómicas influyen fuertemente en sus perspectivas. Este tipo de compañías también suele distribuir los beneficios mediante el pago de dividendos en lugar de reinvertirlos en el propio negocio. La experiencia nos dice que los inversores creen que las acciones de crecimiento se ven favorecidas en mayor medida por aquellos factores que favorecen los beneficios o la facturación menos sensibles al momento económico, con que su revalorización no depende tanto del ciclo, sino de las tendencias económicas y sociales a largo plazo –el incremento de las ventas por internet o el almacenamiento de datos en instalaciones de alta tecnología informática se contarían entre ellas–. Este tipo de compañías suele caracterizarse, asimismo, por disponer de una amplia e innovadora oferta de productos, mayores márgenes de beneficio y una cuota de mercado al alza impulsada por la innovación en las áreas en que compiten.

Tanto las acciones de valor como las de crecimiento suelen concentrarse en determinados sectores. Las primeras normalmente se encuentran en los sectores financiero, industrial o energético, mientras que las segundas lo hacen en tecnologías de la información y salud. Sin embargo, estas correspondencias no son exactas; por ejemplo, el sector de servicios de comunicación contiene el subgrupo servicios de telecomunicaciones diversificados, orientado al valor, que da cabida a muchas compañías telefónicas tradicionales; también incluye a medios de comunicación y proveedores de servicios de internet como los buscadores y las redes sociales, incluidos hasta hace poco en el sector tecnológico, cuyos títulos presentan una vocación hacia el crecimiento. Los bienes de consumo discrecional, por su lado, son, en gran medida, vulnerables al ciclo económico, si bien, por capitalización, el mayor subgrupo del sector lo representa el comercio minorista por internet, que presenta muchas características de crecimiento.

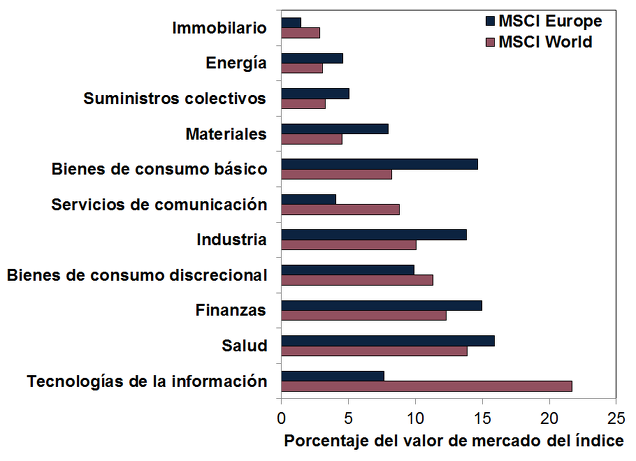

Abordemos ahora la puesta en práctica de la inversión en valor y crecimiento en Europa. Tal y como muestra el siguiente gráfico, la mayor diferencia entre los índices MSCI Europe (Europa) y MSCI World (mundo) es la relativamente baja representación de las tecnologías de la información en el Viejo Continente: el peso del sector tecnológico en el selectivo europeo, expresado como porcentaje de su capitalización total de mercado, es aproximadamente una tercera parte del del mundial; la ponderación de los servicios de comunicación en Europa se reduce a menos de la mitad de la que tiene a escala planetaria. Además, en este segmento predominan las telecos, con una marcada identificación con el valor, unidas a una presencia más nutrida de empresas financieras, industriales y energéticas.

Gráfico: ponderación de sectores en los índices MSCI Europe y MSCI World

Fuente: FactSet a fecha 6/8/2020. Capitalización de mercado de cada sector dividido por la capitalización de mercado total del índice correspondiente (en porcentaje).

En definitiva, Europa presenta una fuerte inclinación por el factor de valor. Por ello juzgamos crucial que los inversores sepan cuál es el estilo más favorecido en cada coyuntura al objeto de determinar la asignación al continente europeo de su cartera de inversión internacional. Según nuestros análisis, a los títulos de valor, por lo general, pero no siempre, les va mejor al comienzo de los mercados alcistas –fases prolongadas en que los precios tienden a subir–. Esto ocurre, a nuestro parecer, por dos razones fundamentales: en primer lugar, porque en el mínimo de un mercado bajista –una caída mayor al 20% provocada por factores fundamentales– muchos inversores temen que las empresas de valor no sobrevivan a la caída de la actividad económica –recesión– que suele anticipar el declive bursátil. En este contexto de pánico que caracteriza a las malas rachas, el estado de ánimo suele tornarse excesivamente pesimista y las acciones de valor tienden a cotizar en niveles de valoración muy bajos. El miedo, así, impone unas expectativas funestas en el mercado. Normalmente las alzas se reanudan cuando comienza a evidenciarse que la realidad no será tan negativa como se predijo. En segundo lugar, un rasgo característico de las recesiones y de los mercados bajistas es que el acceso al capital de las empresas más pequeñas y de «valor» se ve limitado conforme los bancos y otras entidades de crédito desconfían de su solvencia. La disipación del pánico y la afluencia de dinero apuntalan la viabilidad de estas firmas: un factor decisivo para que estas lideren las subidas al comienzo del nuevo ciclo.

El estilo de crecimiento normalmente cosecha mejores resultados cuando el mercado alcista avanza hacia sus últimos compases gracias al retorno, según nuestros estudios, de los inversores que abandonaron la bolsa en el anterior mercado bajista. Esta ventaja del factor de crecimiento se mantiene mientras aumenta el número de inversores que, cuestionando la continuidad de la expansión económica, recurre a empresas con una supuesta mayor capacidad para crecer y desenvolverse en periodos de vacas gordas y vacas flacas.

Excepcionalmente este año, el factor crecimiento ha liderado las ganancias durante y después de la crisis que comenzó en febrero (1). Por raro que parezca, es comprensible dadas las circunstancias únicas de 2020. Nuestro parecer es que la inesperada imposición de confinamientos por las autoridades para frenar el avance del coronavirus desató el mercado bajista más rápido de la historia (2) y a los inversores en valor no les dio tiempo de abandonar, como suele suceder cuando un mercado bajista está muy avanzado. Los mercados rebotaron al final de marzo, antes del golpe que supuso la publicación de unos datos económicos horribles (3). La posibilidad, cada vez mayor, de que se agudice la recesión podría hundir los precios de las acciones de valor hasta cotas inferiores a las que sugeriría la realidad subyacente, provocando quizá una rotación hacia estos títulos más adelante. Dudamos que las condiciones actuales apunten hacia ese escenario, más bien nos parece que está en marcha una recuperación mundial, dada la apertura paulatina de las economías nacionales, incluso a pesar de los rebrotes de la covid-19.

Así las cosas, conocer en términos generales en qué momento del ciclo económico nos encontramos y a qué estilo le favorece puede servirle para ajustar su cartera de inversión por sectores, países o regiones.

(1) Fuente: FactSet a fecha 12/8/2020. Afirmación basada en los índices MSCI World Value y MSCI World Growth (con reinversión de dividendos, 31/12/2019-11/8/2020).

(2) Ibid. Afirmación basada en el índice MSCI World (con reinversión de dividendos, 31/12/1969-23/3/2020).

(3) Ibid. Afirmación basada en el índice MSCI World (con reinversión de dividendos, 23/3/2020-11/8/2020).

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments España está inscrita con domicilio social en calle Junta de Castilla y León, 8, 28660 Boadilla del Monte (Madrid), con NIF W0074497I, inscrita en el Registro Mercantil de Madrid, en el tomo 39501, folio 110, inscripción 1, hoja M-701327, y en el Registro de la Comisión Nacional del Mercado de Valores de Empresas de Servicios de Inversión del Espacio Económico Europeo con Sucursal en España, con el número 126.

El presente documento recoge la opinión general de Fisher Investments España y Fisher Investments Europe, y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal, ni un reflejo de la rentabilidad de sus clientes. No existe garantía alguna de que Fisher Investments España o Fisher Investments Europe sigan sosteniendo estas opiniones, que pueden cambiar en cualquier momento a partir de nuevos datos, análisis o consideraciones. La información aquí contenida no pretende ser una recomendación o pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en este documento. Invertir en los mercados financieros implica un riesgo de pérdida, y no hay garantías de que todo o parte del capital invertido sea reembolsado. La rentabilidad pasada no garantiza ni indica los resultados futuros de manera fiable. El valor de las inversiones y los ingresos procedentes de ellas están sometidos a la fluctuación de los mercados financieros mundiales y de los tipos de cambio internacionales.