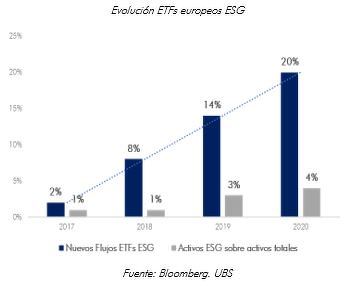

Los activos de inversión basados en estrategias de inversión sostenible han crecido a un ritmo acelerado en los últimos años. Esta tendencia no da muestras de desaceleración, y tanto Gobiernos como organismos internacionales continúan mostrando su apoyo a través de políticas y medidas que conducen a un mundo ético y socialmente más responsable.

La inversión socialmente responsable (ISR) busca cumplir con unos criterios medioambientales, sociales y de gobernanza empresarial (ASG), con el fin de generar rendimientos competitivos en el largo plazo junto con un impacto social positivo. En esta misma línea existen otros activos de inversión algo menos conocidos, los solidarios, los cuales destinan parte de sus comisiones a obras sociales. En Aspain 11 Family Office fuimos pioneros del sector en cuanto a esta materia de inversión, creando el primer vehículo de inversión ético-solidario de España, donde cada año, se realizaban donaciones con la rentabilidad obtenida para fomentar el desarrollo de pueblos desfavorecidos en el tercer mundo. En el siguiente informe, abordaremos la actualidad del universo de la inversión ético-sostenible, sus bases, la tendencia esperada en los próximos años, y su potencial de inversión.

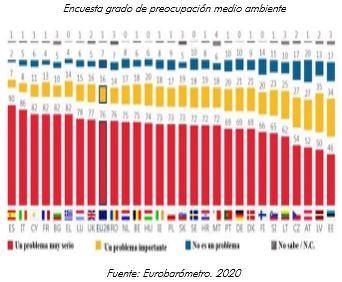

La preocupación medioambiental ha ganado especial relevancia en los últimos años hasta el punto de parecer incluso una “moda social”. Sin embargo, en 1988, la Organización Meteorológica Mundial y el Programa de Naciones Unidas para el Medio Ambiente, ya creó el “Grupo Intergubernamental de Expertos sobre Cambio Climático” (IPCC por sus siglas en inglés). El IPCC tiene como objetivo dotar de manera objetiva, clara y neutral, información sobre el estado actual del cambio climático a los responsables políticos y otros sectores interesados. En 2014, publicaría su “Quinto” informe de evaluación, en donde a diferencia de los anteriores, se pondría un mayor énfasis en los efectos socioeconómicos del cambio climático y sus implicaciones para el desarrollo y gestión de riesgos. Este escrito, marcaría un hito importante significando la hoja de ruta para los próximos años en relación al plan de acción sobre finanzas sostenibles.

Un año más tarde, se producirían dos eventos de especial relevancia. La adopción de la “Agenda 2030 para el Desarrollo Sostenible”, en donde todos los Estados miembros de las Naciones Unidas aprobaron 17 objetivos de desarrollo sostenible (ODS) para alcanzar en quince años. Y la firma del “Acuerdo de París”, en el que 195 países firmaron por primera vez un acuerdo universal y jurídicamente vinculante sobre el cambio climático.

Al año siguiente, en 2016, la Comisión Europea (CE) creó el “Grupo de expertos de alto nivel sobre finanzas sostenibles” (HLEG por sus siglas en inglés), compuesto por veinte expertos procedentes de la sociedad civil, el sector financiero, el mundo académico y observadores de instituciones europeas e internacionales, con el objetivo de recomendar a la CE la mejor forma de integrar la sostenibilidad en la política financiera de la UE. Este grupo, publicaría su informe final en 2018, el cual fue utilizado por la CE para elaborar el “Plan de Acción: Financiar el crecimiento sostenible ”. El Plan de acción forma parte de los esfuerzos de la Unión de Mercados de Capitales (UMC) por conectar las finanzas con las necesidades específicas de la economía europea en beneficio del planeta y de la sociedad. Una de las medidas más acuciantes de este plan era la creación de un sistema de clasificación de actividades sostenibles común para toda la UE. Es decir, establecer una taxonomía europea que definiera la sostenibilidad en Europa, que fuera lo suficientemente ambiciosa y transparente e, incluso, que se convirtiera en un referente a escala internacional, solucionando así el problema de la multiplicidad de taxonomías o de definiciones sostenibles.

Para ello, con el fin de seguir trabajando en los criterios técnicos de selección y determinar si las actividades contribuyen sustancialmente a uno o varios objetivos sostenibles, la CE creó otro grupo técnico de expertos (TEG, por sus siglas en inglés) en 2018. El resultado final se plasmó en marzo de 2020 a través de un informe final de taxonomía. Esta, detalla qué actividades económicas y bajo qué criterios pueden considerarse sostenibles desde un punto de vista medioambiental, todo alineado con el compromiso de Europa de alcanzar emisiones netas cero en 2050 y mitigar el cambio climático (mantener el aumento de la temperatura media mundial por debajo de los 2°C e intentar limitarlo a 1,5°C respecto de los niveles preindustriales, “Acuerdos de París”). Se otorga criterios de sostenibilidad para un total de 70 actividades económicas en sectores que generan más del 93% de las emisiones del viejo continente, diferenciando tres categorías:

1. Actividades bajas en carbono: actividades que no producen emisiones o lo hacen en niveles muy bajos, como una compañía de energía renovable.

2. Actividades de transición: actividades para las que no existe una alternativa económica o tecnológicamente viable con bajas emisiones de carbono, pero apoyan a la transición ecológica mediante la reducción progresiva de emisiones de gases de efecto invernadero. Como por ejemplo la producción avanzada de cemento con una emisión inferior a un umbral concreto de CO2 por tonelada.

3. Actividades facilitadoras: aquellas que hacen posible que otras actividades puedan realizar una contribución sustancial a uno o varios de los objetivos medioambientales, como la fabricación de turbinas eólicas.

En virtud de este reglamento sobre taxonomía, tanto inversores como empresas deberán informar sobre el desempeño medioambiental de las actividades en las que invierten. En definitiva, estamos ante un punto de inflexión en la historia de la inversión sostenible, con una nueva herramienta que permitirá trazar una trayectoria clara para la inversión hacia actividades con bajas emisiones de carbono. Junto a esto, antes de publicar el informe final sobre taxonomía, en enero de 2020, se estableció el “Plan de Inversiones para el Pacto Verde Europeo”, con el objetivo de movilizar 1 billón de euros en inversiones sostenibles en los próximos diez años. Además, la Unión Europa acordó destinar aproximadamente el 30% de los 750 mil millones correspondientes al fondo de recuperación Next Generation y de los 1,07 billones de euros presupuestados para 2021-2027 a la asignación de proyectos “verdes”. Todos estos hitos, fomentarán sin duda unos vientos de cola favorables para la inversión sostenible en Europa.

Por el lado de Estados Unidos, la llegada de Biden al poder, supone la vuelta de la conciencia por el cambio climático por parte del país norteamericano. Así lo mostró en su primer día al cargo, firmando un decreto para revertir la decisión de Donald Trump tomada en 2017 de abandonar el acuerdo climático alcanzado en París. Recordemos que Estados Unidos fue el primer y único país que se retiró del acuerdo, con su salida oficial a finales de 2020. Junto a esto, Biden mantiene una propuesta en su programa político de “justicia climática y ambiental”, con una inversión federal de 1,7 billones de dólares durante los próximos diez años, y que pretende aprovechar inversiones adicionales estatales, locales y del sector privado, con el objetivo de conseguir más de 5 billones de dólares.

Con todo, hay que tener en cuenta que solo podemos hablar del comienzo de una unificación por el lado del criterio medioambiental a la hora de definir una inversión, quedando los criterios sociales y de gobernanza sin una clasificación común aceptada. Los criterios sociales buscan, entre otros objetivos, reducir la desigualdad a través de la inclusión de los colectivos más desfavorecidos. Los de gobernanza, se refieren a cuestiones de gobierno corporativo de la empresa, a la calidad de la gestión y a su cultura.

Teniendo en cuenta todo esto, veremos la diferencia en el comportamiento de un índice de renta variable mundial como es el MSCI ACWI Index y su homólogo sostenible, el MSCI ACWI Sustainable Impact Index. El primero está diseñado para representar el rendimiento de un conjunto de valores de gran y mediana capitalización (mas de 3.000), cubriendo 23 mercados desarrollados y 27 emergentes, y 11 sectores. El segundo, identifica dentro del primero empresas que generan al menos el 50% de sus ventas a partir de uno o más de los 17 objetivos de desarrollo sostenible (ODS), manteniendo unos estándares mínimos medioambientales, sociales y de gobernanza (ESG).

Lo cierto es que hasta 2020, el comportamiento de ambos índices ha sido muy similar. Sin embargo, se puede apreciar una clara divergencia a partir del ejercicio pasado, con el MSCI ACWI registrando una rentabilidad del 16,25% frente al 44,96% firmada por el índice sostenible. Por el contrario, en lo que llevamos de año, el primero presenta un comportamiento del 9,17% frente al 3,78% por parte del sostenible.

Con todo, el MSCI ACWI Sustainable Impact muestra un rentabilidad anualizada a 3 años del 20,21% y del 17,20% a 5 años, frente al 13,76% y 16,35% ofrecido por por un ETF de distribución del S&P 500.

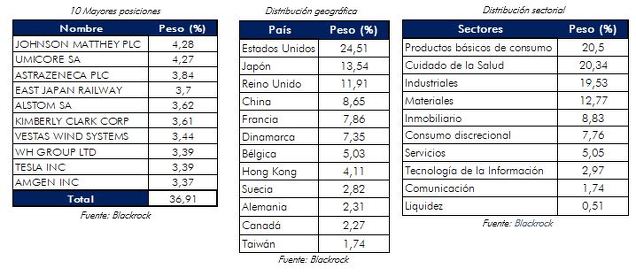

Uno de los productos que podemos usar para aprovecharnos de esta tendencia y que justamente replica a este índice, es el iShares MSCI Global Impact ETF. Fue lanzado en en abril del 2016, cuenta actualmente con 139 valores en cartera y una comisión de gestión del 0,49%.

Sus 10 mayores posiciones suponen un peso aproximado del 37%, por lo que no nos sugiere una alta concentración. En cuanto a distribución geográfica, el activo presenta una cartera muy diversificada abarcando las tres actuales grandes zonas económicas, Estados Unidos, Europa desarrollada y Asia Pacífico. Sectorialmente sobrepondera sectores defensivos como consumo básico y salud, junto con sectores más cíclicos como pueden ser industriales y materiales.

Recapitulando, podríamos decir que los criterios socialmente responsable generan cada vez más conciencia social y conducen a que cada vez más inversores canalicen parte de su ahorro a esta temática. Según la “XI Encuesta a gestoras de fondos” realizada por Inverco, casi 8 de cada 10 entidades han implementado cambios para adaptarse a la normativa ESG. La implementación del reglamento con respecto a la utilización de una taxonomía común supone un pilar fundamental para una evolución de calidad y basada en la confianza. Aunque esta nota no debe tomarse como una recomendación de inversión, el crecimiento de la inversión socialmente responsable es un hecho, y sin duda puede ser un ingrediente crucial para conseguir un mundo más responsable donde vivir.