Anteriormente, hemos analizado la posible evolución de la oferta y demanda de petróleo para el año 2019, factores determinantes en el establecimiento del precio del barril, resaltando la importancia del sector del petróleo estadounidense en la escena mundial, ya que se ha convertido en el mayor productor mundial como resultado del desarrollo de las técnicas de fracking y perforación horizontal.

Sin embargo, como ya he comentado, ciertos indicadores del sector del petróleo estadounidense (rigs, DUCs y spread) , conjuntamente con el desarrollo tecnológico y el breakeven (precio al que la extracción es rentable) de los pozos y precio del barril, condicionan la producción y exportaciones estadounidenses.

La producción estadounidense en estos momentos es importante, ya que es el principal factor que puede contrarrestar la reducción de la producción de la OPEP+ acordada en la cumbre de Viena por los países de la OPEP y sus socios no alineados liderados por Rusia, de 1,2 millones de barriles/día (mbd) , a partir de enero de 2019. En mayor medida si se tienen en cuenta los recortes añadidos de Canadá, la reducción de producción venezolana y los presumibles recortes de los países que han quedado exentos de reducir su producción, como Libia, Nigeria e Irán.

En este último caso, lógicamente como resultado de las sanciones estadounidenses aplicadas a las exportaciones Iraníes de crudo. Aunque con matices, dadas las exenciones temporales a ocho países durante 180 días que ha emitido U.S., y que podrían renovarse si los precios del barril se elevan.

En cualquier caso, la OPEP+ tiene como objetivo, como ha indicado el ministro de energía ruso Alexander Novak, llevar los niveles de inventarios a su media de cinco años, siendo este un indicador del equilibrio entre oferta y demanda. Motivo por el que los recortes de producción pueden revisarse, y de hecho hay ya una cumbre prevista a este efecto para abril de 2019.

Por tanto, uno de los indicadores principales para predecir la evolución de la producción son los niveles de inventarios. Siguiéndose principalmente seguidos los de la OCDE. Aunque muchos otros países también tienen inventarios, como China, que se caracteriza por la opacidad de sus datos; o U.S., parte de las cuales comprenden sus reservas estratégicas (SPR).

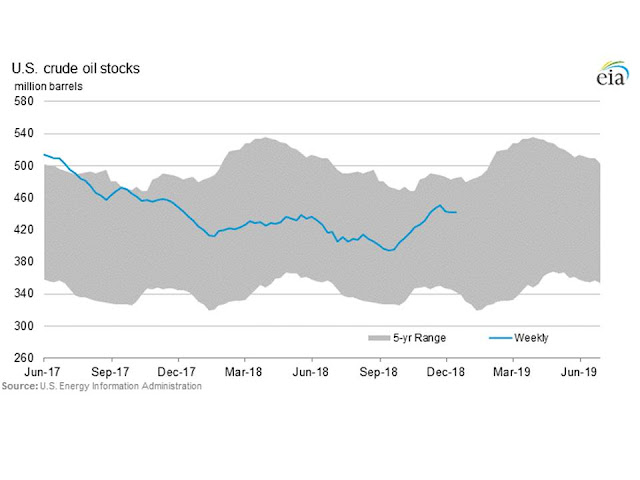

Los inventarios estadounidenses se pueden consultar en la EIA (figura siguiente) en millones de barriles, que como se puede apreciar está por encima de la media de cinco años.

Figura.- Evolución del stock de crudo en U.S. en millones de barriles. Datos Energy Information Administrartion (EIA)

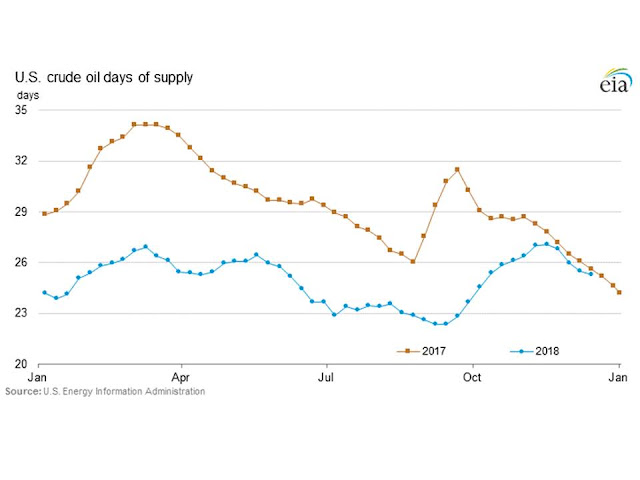

Y en días de suministro (figura siguiente)

Figura.- Evolución del stock de crudo en U.S. en días de suministro. Datos EIA

Los inventarios funcionan como un amortiguador reduciendo la volatilidad del precio, suavizando las oscilaciones resultantes de variaciones en oferta y demanda; ya que cuando la producción excede al consumo, el petróleo y sus derivados incrementan los stock para situaciones en las que se produce lo contrario, dando lugar a una reducción del efecto del mercado sobre el precio; y por el contrario, cuando se reducen los inventarios, hace el precio del barril más sensible a factores geopolíticos o cambios en oferta y demanda.

Los inventarios son un reflejo del equilibrio entre oferta y demanda, siendo esta última función de la evolución de la eficiencia energética y del crecimiento económico global, principalmente de U.S. y China, asimismo como de la guerra comercial entre ambos, que afecta a las cadenas de valor globales, el comercio mundial, y el crecimiento de otros países.

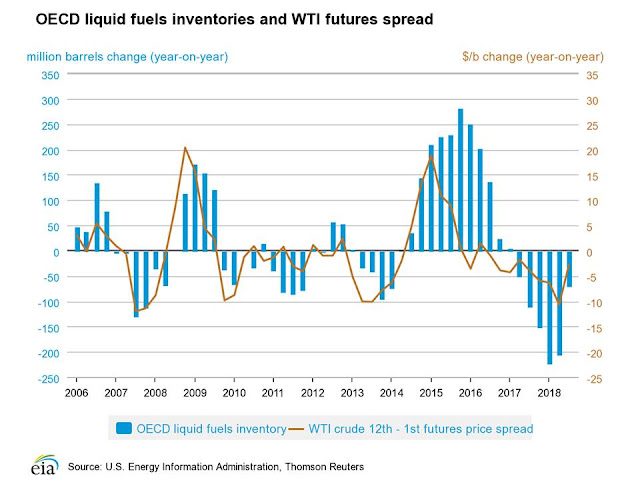

Como indicaba anteriormente, muchos países tienen stocks de crudo y derivados, pero entre ellos, los habitualmente seguidos como indicador son los de la OCDE (figura siguiente).

Figura.- EIA What Drives Crude Oil Prices? . Se muestra en términos interanuales la variación de stock en millones de barriles (mb) (escala izquierda) y la variación en dólares del diferencial de precio del futuro del barril WTI entre 12 y 1 mes (escala derecha).

En el gráfico anterior, se muestra el spread del futuro del WTI de 12 meses con respecto al de 1 mes (12m-1m), comparando su evolución con la de los stock. Permitiendo observar que cuanto mayor es el diferencial de los futuros, mayores son los inventarios, produciéndose lo contrario cuando el diferencial de precios se estrecha, mostrando la relación existente entre la evolución de los stock y el diferencial de los futuros.

Esta situación es lógica, ya que cuanto mayor es el spread 12m-1m mayor es el incentivo para construir stock, y por el contrario, si el precio spot sube, el incentivo para liquidarlos aumenta.

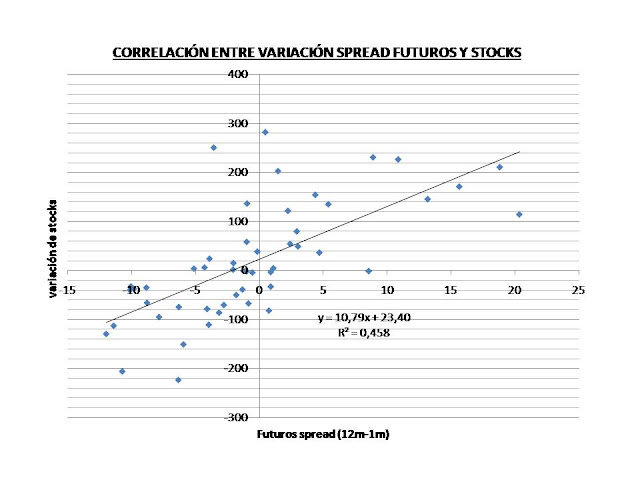

Y de hecho, existe correlación positiva (0,677, p<0,001) entre inventarios y diferencial de precio en los futuros ente 12m y 1m (figura siguiente).

Figura.- Estudio de correlación del spread de los futuros (12m-1m) del WTI con la variación de inventarios de la OCDE (petroleum products) en millones de barriles en términos interanuales. Datos trimestrales, fuente EIA .

Y a partir de la gráfica anterior podemos deducir que un spread en los futuros del WTI de 1$, implica una variación de los stocks de 10,8mb.

Y de la misma forma, como los inventarios pueden satisfacer la demanda futura, si se prevé en el futuro un incremento de la demanda o reducción de la oferta, se elevarán los precios del futuro incrementando los inventarios. Y si se produce una reducción de la oferta o incremento de la demanda inesperadas, impulsarán los precios spot con respecto al futuro y se reducirán los inventarios respondiendo al desequilibrio entre oferta y demanda.

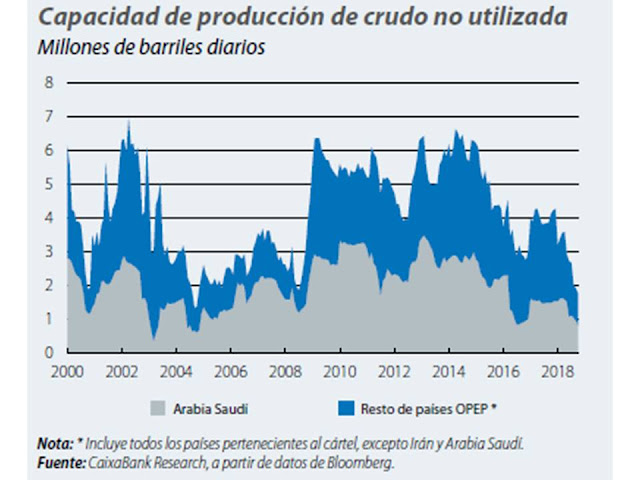

Pero además de los inventarios, existe otro indicador para evaluar la capacidad de amortiguación del mercado frente a cambios repentinos en oferta y demanda, el exceso de capacidad, de tal forma que el incremento de estos dos indicadores contribuyen a estabilizar el mercado.

El exceso de capacidad se define como la capacidad para poner crudo en el mercado en un periodo de 30 días de forma sostenida durante 90 días. Y Arabia Saudí (figura siguiente), es el país con mayor exceso de capacidad de la OPEP, casi el 50%, pero últimamente ha incrementado su producción, y eso simultáneamente reduce su exceso de capacidad.

Figura.- LACAIXA. Petroleo: Reflexiones y Perspectivas para 2019

Sin embargo, los recortes anunciados por Arabia Saudí, reduciendo la producción desde los 11,1mbd de noviembre hasta 10,2mbd en enero de 2019 incrementarán el exceso de capacidad saudí y la capacidad de amortiguación ante incrementos de demanda inesperados.

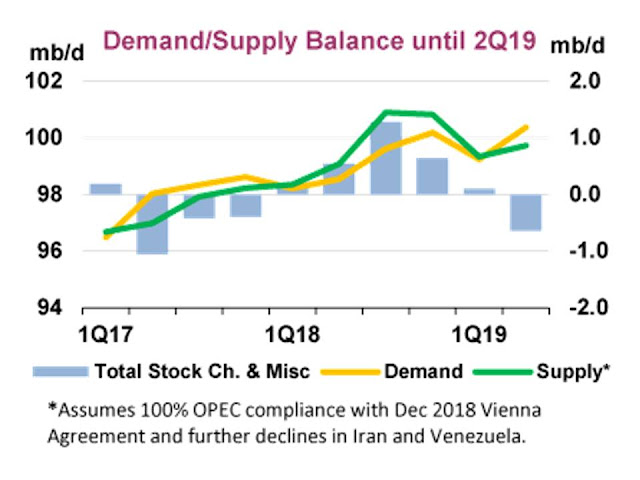

Pero lo que interesa es la previsible evolución del precio del barril en 2019. Y en este aspecto, las estimaciones de la International Energy Agency (IEA) en el Oil Market Report (OMR) de diciembre, apuntan a un crecimiento de la demanda en 2018 de 1,3mbd y de 1,4mbd en 2019. Mientras que estima que la oferta no-OPEP ha crecido en 2,4mbd en 2018 y crecerá en 1,5mbd en 2019, mientras que la OPEP recortará la producción en 0,8mbd desde los 32,93mbd de octubre; lo que da en principio lugar a un incremento de la demanda de 0,7mbd superior al incremento de la oferta (figura siguiente).

Figura.- IEA OMR de diciembre 2018

La evolución de oferta y demanda ha dado lugar a finales de 2018 a incrementos de los stock de la OCDE durante cuatro meses consecutivos, llegando a los 2.872mb, lo que ha permitido sobrepasar la media de cinco años por primera vez desde marzo, el indicador utilizado por la OPEP para regular la oferta.

Sin embargo, si se cumplen las expectativas de demanda y se mantienen los recortes de la oferta, los inventarios se reducirán incrementando el precio spot al mismo tiempo que reduce el diferencial de futuros 12m-1m. La cuestión es en que precio la OPEC+ decidirá incrementar la producción para equilibrar el mercado, pudiendo ser una referencia el indicado por Putin, que ya dejó caer que un precio del barril de 60$ podría ser apropiado.