Cuando uno se inicia en esto no sabe ni por dónde le viene el aire. Muchos activos, muchos inputs, demasiada información para analizar y ningún criterio formado para discriminarla. Para la inversión en el medio y largo plazo se hace primordial adquirir conocimientos de amplitud de mercado, sentimiento, macro, value, estacionalidad, flujo de capitales, fortalezas, rotación sectorial, money management y de los diversos instrumentos de contado y derivados con los que operar. Casi nada, como diría aquel, “controlado en dos tardes”.

Hace dos años y medio absolutamente nada sabía y si algo he aprendido es que nada sé, que todos los días se aprende algo, que no hay nada infalible, que esto va de hacer evaluaciones de escenarios probables y saber gestionarlos y que simplificar la información recibida es fundamental para mantener un juicio crítico univoco a lo largo del tiempo y mejorar la operativa. No hay atajos.

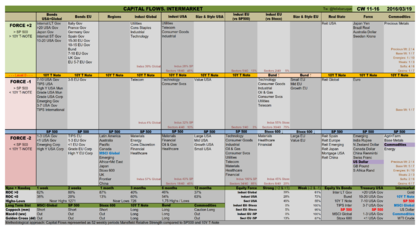

En este proceso de síntesis las herramientas que más me ayudan son las tablas semanales de Intermercado y Flujo de Capitales que elaboro. Os cuento en que consisten por si a alguien le son de utilidad.

El concepto es muy sencillo. Para que un activo sea atractivo debe ser más rentable que los activos libres de riesgo, los bonos soberanos; además, entre todos los activos que cumplan esta premisa, los más rentables serán los que sean mejores que la media de “activos atractivos”, mejores que su índice de referencia. Situación inversa se dará en el lado corto del mercado.

Pues bien, este concepto se plasma en algo también muy sencillo, en aplicar a los activos a estudio un doble filtro homogeneizador que me permita compararlos y por así decirlo, ponerles “en contexto global”. Se aplica un doble filtro con el indicador de Fuerza Relativa de Mansfield de 52 semanas respecto al Bono soberano a 10 años de EEUU (10Y T-Note) y respecto al SP500. Podrían usarse cualquier otro bono o índice, yo he usado estos por unificar ambos indicadores respecto a EEUU y poder compararlos con el U$ Dólar Index y el Indice de Commodities.

-------- Nota actualizada: Desde el 25/05/2016 se ha sustituido el SP500 por el MSCI World, el índice que recoge la renta variable Global, como filtro secundario de comparación. Inicialmente se había optado por mantener el criterio de coherencia por área geográfica y establecer el SP500 y el 10y T-Note como filtros comunes a todos los activos y como extra aplicar a la renta variable europea los filtros del Stoxx 600 y del Bund. Durante un tiempo se ha comprobado que no aporta información adicional y que por el contrario complejiza la introducción de datos y compresión de las tablas. --------

Hasta ahora nada nuevo. Lo que sí me parece que puede ser interesante es la amplitud de la información y la manera de sintetizarla. Necesitaba “algo” para poder analizar de un vistazo un buen número de activos que me dieran una visión global del Intermercado, tener una “chuleta” que me sirviera de "brújula". Por ahora me han salido 3 “chuletas”, una de Intermercado, otra de Zonas Geográficas y otra de Industrias, Sectores y Commodities. Total 320 activos representativos, la mayor parte futuros y ETFs americanos con el fin de que el efecto divisa, en lo posible, no sea un elemento distorsionador de los resultados.

Como podéis ver los activos se clasifican todas las semanas inicialmente de acuerdo a su posición con respecto al 10Y T-Note (Nivel 0) como fuertes o débiles y seguidamente de acuerdo a su posición respecto al SP500. Se forman, por tanto, 3 grupos: Fuerza +2 (más fuertes que el SP y el Note), Fuerza -2 (más débiles que el SP y el Note), y un tercer grupo que dependiendo de la posición relativa del SP500 respecto al 10Y T-Note puede ser Fuerza +1 (más fuerte que el Note y más débil que el SP) o Fuerza -1 (más débil que el Note y más fuerte que el SP), o uno u otro. Dentro de cada apartado, obviamente, los activos se ordenan por Mansfield decreciente.

Comparo la renta variable europea con la americana para homogeneizarla con el resto de activos. No obstante, también la comparo en otra columna respecto al Stoxx y al Bund alemán para sacar conclusiones de la relación renta fija y variable a nivel interno europeo.

¿Y para qué me sirve?

- - Evaluar en un solo vistazo la situación del Intermercado y saber la dirección en la que se mueve el dinero

- - Detectar de manera precoz cambios de tendencia en grupos de activos

- - Calibrar la Fortaleza y Amplitud de Industrias y Sectores

- - Prever tendencias en el Ciclo de Rotación Sectorial y Ciclo Kitchin

- - Establecer la fase bursátil conforme a la situación del Intermercado (Alcista, Bajista Acelerada, Bajista Decelerada/Suelo y Distribución/Techo)

- - Spreads Market Neutral

- - Spreads de Forex

- - Cobertura de divisa

- - Fortaleza por área geográfica

- - Stock picking por capitalización, estilo, industria y sector

- - Inflación y curva de tipos en EEUU y Europa

- - Descorrelación y diversificación de la cartera

- - Detección de situaciones anómalas. Canarios en la mina

- - Ponderación de cartera en activos o áreas refugio

- - Repercusión de las políticas monetarias de los bancos centrales en determinados sectores

- - Determinación de inicio y final de impulsos y correcciones por el principio de confirmación en activos extremos

- - Seguimiento de sistemas de largo plazo (Coppock, Macd, Golden Cross)

No se trata de una herramienta de setup operativo, es una herramienta de evaluación poliédrica del entorno, de análisis comparado, de saber en qué dirección observar porque es probable que por ahí se dé una oportunidad de medio/largo plazo y si hay indicios que refrenden esa posibilidad atendiendo al resto de activos. Y es que hay veces que solo hay que quedarse observando en la dirección correcta y esperar a que las perdices se tiren a las escopetas.

Quedan, pues, presentadas estas tablas que pretendo, en lo posible, ir actualizando semanalmente en este blog y en mi cuenta de Twitter (@felixbaruque).

PD: Buena parte de las enseñanzas sobre Fortaleza y Flujo de Capitales se las debo a Andrés, José Luis y resto del equipo de EnBolsa. Gracias EnB.