Entramos en el tercer mes del año con grandes movimientos dentro del mercado.

Las correcciones sufridas en las últimas semanas de enero tornaron a negativo los principales índices europeos y norteamericanos frenando el ascenso que se venía experimentando en los primeros compases del año.

En febrero, hemos podido observar una tónica similar, con avances durante las tres primeras semanas devolviendo el verde a los mercados, y con fuertes caídas en sus últimos días posponiendo la ruptura de resistencias claves.

En vista de la reciente importancia que está adquiriendo la inflación a la hora de explicar estos giros de mercado, analizaremos cuál puede ser el comportamiento de los bancos centrales, si de verdad hay razones para comenzar a hablar del repunte en el nivel de precios, y si esto pudiese originar un cambio de ciclo.

¿Qué esperar de los bancos centrales?

Continuidad en la política monetaria …

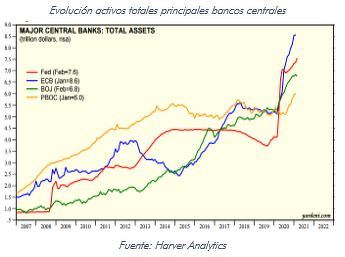

El apoyo sin precedentes por parte de los bancos centrales continúa soportando la idea de una continuidad en la tendencia alcista al menos durante este ejercicio.

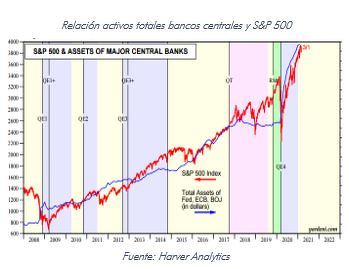

Durante la última década el estímulo monetario ha sido constante, significando un claro aliciente para los mercados bursátiles. El exceso de liquidez originado en gran parte por el cambio hacia un sistema de adjudicación plena por parte de los bancos centrales, a raíz de la pasada crisis financiera, junto con las escasas alternativas de inversión ofrecidas por los activos “libre” de riesgo, ha obligado en cierto modo a buscar rentabilidad en los activos bursátiles, traduciéndose en una exposición al riesgo cada vez mayor.

La pandemia del coronavirus ha abierto la puerta además a estímulos fiscales por parte de los gobiernos de todo el globo, que urgen la necesidad de nutrirse de un coste de capital asequible. Por lo que la retirada del apoyo por parte de la política monetaria es algo que se presupone complicado.

En Estados Unidos, la configuración de un nuevo paquete de estímulo por importe de 1,9 billones de dólares se encuentra en su fase final.

El programa incluirá de nuevo cheques de estímulos por importe de 1.400 dólares para las personas que ganen menos de 75.000 dólares-importe que dobla la cifra del anterior paquete, y que irá descendiendo hasta 0 a medida que nos acerquemos a ingresos superiores a los 100.000 dólares-. Las parejas que ganen menos de 150.000 dólares conjuntamente recibirán 2.800 dólares, y las familias con niños serían elegibles para recibir 1.400 dólares adicionales por cada dependiente.

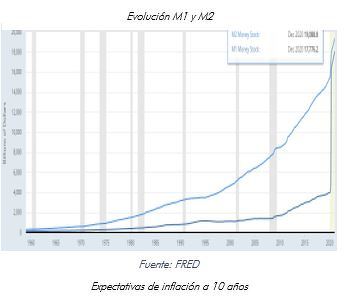

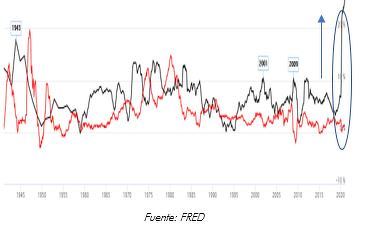

A esto se le suma la gran cantidad de consumo postergado debido a los confinamientos y restricciones de movilidad, llevando consigo la evidente acumulación de ahorro en parte de la economía, reflejado en el incremento sin precedentes de la masa monetaria M1 y M2 –su fracción más liquida-. Esto es un factor importante a tener en cuenta, ya que junto con la proliferación de plataformas de negociación de bajo coste y la nula rentabilidad ofrecida por los depósitos bancarios, se ha traducido en una entrada de dinero cada vez mayor en los activos bursátiles por parte de los agentes minoristas.

Con todo, aunque parece imposible pensar en el cambio hacia una política menos acomodaticia por partes de los bancos centrales, éstos tendrán que lidiar con la aparición de una variable que parecía olvidada, la inflación. A pesar de que desde los organismos monetarios han intentado restar importancia al repunte en las expectativas de inflación justificándolo como un reflejo de la recuperación económica y del avance de una demanda deprimida por la pandemia, como haría Powell en sus últimas comparecencias, esto no ha tardado en reflejarse en los mercados de renta fija con un incremento de la curva de tipos.

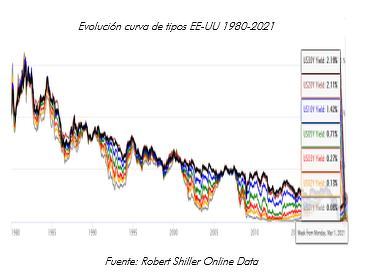

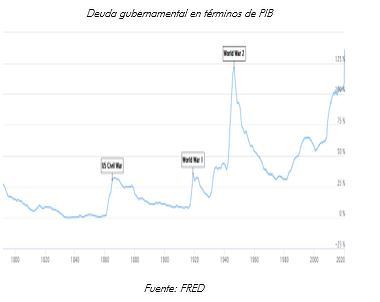

Para ponernos en contexto, tomando como referencia a Estados Unidos, hay que tener en cuenta de que venimos atravesando una tendencia claramente bajista en el precio del dinero en los últimos 40 años, por lo que un cambio de tendencia supondría un impacto a considerar en los costes de financiación. La problemática para los organismos monetarios de que efectivamente se produzca un incremento en la inflación reside en que la subida de la curva de tipos perdure, endureciendo las condiciones de financiación. Hay que tener presente que nos encontramos en el nivel de endeudamiento más elevado de toda la historia en términos de PIB, por lo que el endurecimiento de las condiciones de financiación no sólo afectará a nuevos proyectos, sino que supondrá un incremento en el coste destinado al servicio de deuda que tendrán que hacer frente empresas, y sobre todo países, a la hora de refinanciar sus deudas.

Ante la coyuntura de mantener moderadas las condiciones de financiación, los bancos centrales podrán actuar bien moderando la inflación o bien controlando la curva de tipos. Para la primera opción, un instrumento que podrían utilizar serían los tipos de referencia. Una subida en los tipos podría frenar el incremento de precios pero también incrementaría los costes de financiación y lastraría la recuperación económica, por lo que es una operativa que de momento queda descartada. La otra alternativa sería, tal y como se viene haciendo, la compra de bonos mediante operaciones de mercado abierto con el fin aumentar sus precios y reducir sus TIRes aplanando de esta forma la curva. El problema de éstas compras, es que suelen estar enfocadas en los tramos más cortos de la curva confiando en que su efecto se transmita hacia los tramos más largos, por lo que las rentabilidades de más largo plazo podrían continuar aumentando. Ante esto, una de las soluciones que ha tomado especial relevancia en los últimos meses y se ha puesto encima de la mesa, es el “Control de la curva de tipos” (YCC, por sus siglas en inglés). Esta operativa, utilizada por algunos bancos centrales como el japonés, consiste en fijar un tipo de interés objetivo para un tramo concreto de la curva de tipos soberanos y comunicar la intención de adquirir ese tipo de activo en la cuantía necesaria para mantener el tipo de interés en el nivel deseado.

¿Presiones inflacionistas?

Razones de fondo …

Las razones que apoyan el avance la inflación son varias.

Antes veíamos el importante ascenso que habían experimentado las masas monetarias M1 y M2, y lo cierto es, que el incremento de la oferta monetaria siempre ha traído consigo históricamente un incremento en la inflación.

Otro factor a tener en cuenta es el incremento de precios que estamos viendo en las materias primas. Si bien es cierto que parte de este incremento puede venir explicado por la utilización de éstos activos, principalmente por parte fondos de cobertura (Hedge Funds), para cubrir posiciones ante las expectativas de inflación, éstas materias son procesadas para su consumo o son utilizadas para producir otros bienes, por lo que un incremento en su precio debería transmitirse a lo largo de toda la cadena de producción suponiendo un mayor precio al consumidor final -siempre que las empresas no quieran ver reducidos sus márgenes-.

A esto se le suman otras variables como el estímulo fiscal sin precedentes, el consumo reprimido por los confinamientos que aunque de corto plazo puede suponer un primer impulso que marque el camino, la importante destrucción del tejido empresarial a raíz de la pandemia con la consiguiente reducción en la capacidad, el estancamiento del proceso de globalización y cambio hacia un modelo productivo más nacional que puede traer consigo un incremento de costes, el deseo por parte de los bancos centrales por que se de finalmente presiones inflacionistas -cambio de paradigma de le Fed-. Todo esto puede llevarnos a un nuevo periodo en el que la inflación crezca a un ritmo superior a los mercados, tal y como ha ocurrido en otras ocasiones.

¿Cambio de ciclo?

Qué esperar …

Momento de reflación. La reflación no es otra cosa que un escenario donde el Estado estimula artificialmente la economía con el fin de superar una recesión y con el objetivo de crear inflación mediante los estímulos fiscales y monetarios. Es importante tener en cuenta que para que este mecanismo funcione de manera efectiva, debe venir acompañado con una mejora en el marcado laboral, por lo que la recuperación de éste será crucial para poder hablar efectivamente de un incremento estable en el nivel de precios.

Para poder hablar de un cambio de ciclo tendríamos que dar por acabado el actual. Esto, a nivel bursátil, supondría el fin, o al menos la discontinuidad, del periodo alcista más largo de toda la historia. Algunos de los indicadores que nos estarían indicando una posible corrección los encontramos precisamente en los movimientos que estamos notando en los mercados.

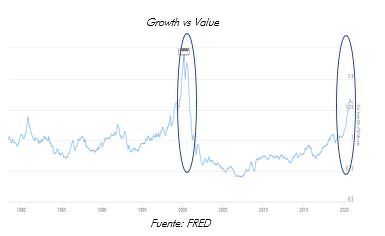

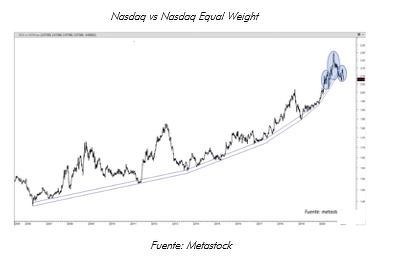

La subida exponencial de las acciones Growth recuerda a lo ocurrido durante la década de los 90 que llevó al estallido de la burbuja “punto com”. Además, si atendemos a la relación entre el índice Nasdaq con el índice Nasdaq Equal Weight, en el que todos los valores representarían el mismo peso dentro del índice, vemos como la subida es exponencial, significando que en realidad son pocos los valores los que de verdad están “tirando del carro”. También, observamos cómo se están empezando a dar correcciones, dando lugar a una figura de “hombro-cabeza-hombro”.

Recapitulando podríamos decir que las presiones inflacionistas sí que existen, aunque su estabilidad dependerá de cómo evolucione el mercado laboral a medida que avanza la recuperación. El efecto que puede originar en el mercado de capitales se ha hecho notable con las primeras sacudidas en el mercado bursátil tras el incremento en la curva de tipos. La rotación desde compañías Growth hacia compañías Value se explica por el nivel de sobrecompra sobre las primeras, que ven sus valoraciones en peligro de revisión a la baja ante la posible subida en la curva de tipos –reducción en el valor presente neto de sus flujos de caja- y la excesiva prima que presentan frente a las segundas, las cuales verían incrementados sus beneficios ante el repunte de la inflación y el incremento en la rentabilidad de los bonos –sector financiero, materiales básicos, energía… etc.-. Hay que tener en cuenta también varios matices, en primer lugar que las grandes compañías tecnológicas de componente Growth son el Core de los principales índices norteamericanos, por lo que un sell off en éstas compañías podría llevar a una corrección mayor de lo esperado –sobre todo después del incremento exponencial de la gestión pasiva en los últimos años, pero también notar la enorme caja que han consolidado estas compañías en los últimos años y la capacidad cada vez mayor de captar a un público objetivo e incrementar sus beneficios –batiendo expectativas durante la pandemia-.

Creemos que la política monetaria actuará controlando la curva para evitar un incremento en los costes de financiación en medio de una situación de debilidad económica y endeudamiento extremo. Este apoyo, junto con el avance de la recuperación económica sobre todo durante la segunda mitad del año, debería soportar los resultados empresariales y el avance de las bolsas. Las vacunas aprobadas hasta la fecha están mostrando un nivel eficacia frente al virus notable, reflejo del descenso en el número de hospitalizados y la reciente presión de comenzar a levantar restricciones –véase Alemania-.Con todo, esto no implicará estar impunes de eventos de volatilidad, que pueden llevar a correcciones severas en caso de ventas irracionales conducidas por el pánico debido a los niveles de valoración actuales. Además, llegado el punto, la renta fija puede volver a resultar un activo atractivo de inversión, por lo que se verían rotaciones de cartera en busca de una reducción de riesgo en detrimento de la renta variable.

Como Family Office, creemos que el control del riesgo toma cada vez más importancia a la hora de tomar decisiones de inversión. Analizamos y configuramos nuestras carteras de manera personalizada ajustando las actuaciones realizadas al perfil de riesgo de cada uno de nuestros clientes, defendiendo la preservación de su capital y anteponiendo sus intereses ante cualquier circunstancia.