Jorge Alarcón y otros estamos comentando en su último artículo, “La enésima señal de venta de la bolsa americana: ¿será esta vez la buena?” la relevancia del factor emocional en los movimientos bursátiles. Les reproduzco algunos de los comentarios correlativos

... Lo que demuestra que el factor psicológico es muy elástico e impredecible...

Jorge Alarcón

En respuesta a Miguel Navascues

Absolutamente, y dura mucho más de lo que creemos. Incluso sabiendo que debemos controlar ese factor emocional y no dejarnos guiarnos por él, somos incapaces. En fin, supongo que conforme pasen los años y uno vaya ganando experiencia, será capaz de controlar más y mejor estos aspectos.

Miguel Navascues

En respuesta a Jorge Alarcón

Individualmente, se aprende. Pero colectivamente ese factor emocional va a ser inevitable. No somos robots, u el vértigo es contagioso. ¿Quien se está quieto cuando están repartiendo golosinas a la puerta del colegio? Aunque no te gusten las chuches, no te quedas atrás, serían una injusticia no pillar algo.

Jorge Alarcón

Efectivamente, por eso no es necesario remontarse al año 2000. Todos aquellos que hemos sufrido en nuestras carnes la crisis del 2008, la recordamos con total nitidez y eso es un handicap que afecta a nuestras decisiones de inversión.

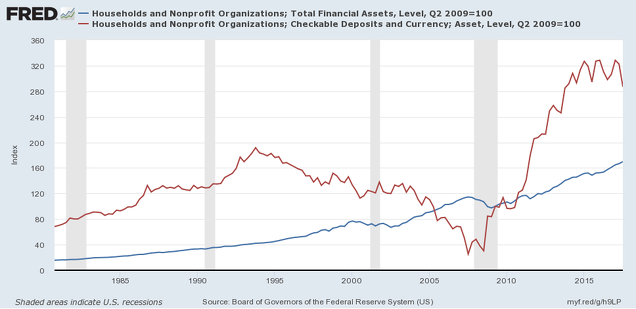

Mi intención en esta entrada es ofrecer un indicador que confirma estos argumentos. En él se compara los activos financieros totales de las familias (línea azul) con su “preferencia por la liquidez” es decir, las cuentas movilizables y dinero. Ambas líneas están iniciadas con base 100 en 2009. Este es el resultado.

Vemos que la preferencia por la liquidez (línea roja) tiende a subir en las recesiones y a bajar cuando hay confianza. El colmo de la confianza es en los aledaños de la crisis de 2008, en que la demanda de liquidez bajó notablemente. El colmo de la desconfianza, es la post crisis de 2008, donde se demuestra que Jorge tiene razón, que tardaremos años en volver a ver la “desenvoltura” con que las familias se acercaban a La Bolsa a echar carnaza a los tiburones. Es impresionante la señal de pánico que da la línea roja después de la crisis. Las familias huyen de la rentan variable como de la peste.

Buen artículo Miguel.

El gráfico no puede ser más explícito. Mi idea o visión sobre esa complacencia del año 2000 no está basada en datos (ahora me acabas de aportar datos que refuerzan mi pensamiento), sino en el contacto con diversos profesionales de la banca, los cuales me indican que aquellos pequeños ahorradores/inversores que compraban en 2000 como locos, ahora no quieren saber nada de bolsa. Sólo algo que "de un poco de rentabilidad y no tenga riesgo".

Pero que nadie se confunda. Nos estamos refiriendo a la gente que no sabe nada de bolsa, no a los que invierten en True Value, Cobas o cosas por el estilo.

En respuesta a Jorge Alarcón

Por supuesto, y es lo que le hace interesante.

La juventud es carnaza para los mercados pero por falta de memoria , el ciclo necesita una renovacion de carnaza y se toma su tiempo, ,

En realidad solo hacen negocio los que venden picos y palas ,que siempre estan,

Los que cambian son los inversores con memoria se van y entran otros sin memoria atraidos por mitos y propagandas como un indice que no pare de subir como reclamo,

De alguna manera el ciclo se estira en el tiempo si hay memoria, el tiempo la borra,jajaja

Esta es una idea que cultivo desde hace tiempo: ¿Hay algún estudio que relacione las burbujas con las nuevas generaciones?

En respuesta a Rafael Manzano

Pues no lo sé, la verdad. Pero casi seguro que hay algo.