En este nuevo informe semanal comentaremos la evolución de la economía India durante los últimos años centrándonos especialmente en este 2017. Así como el comportamiento de los principales índices que componen su mercado bursátil, BSE Sensex y Nifty 50 y de las principales oportunidades inversión en este país a través de Fondos de Inversión o ETFs, cuyos comportamientos este año están siendo notables, con unas rentabilidades cercanas al 20% en lo que va de año.

Situación macroeconómica India

La segunda economía emergente más grande del mundo continúa con su excelente progresión que lleva desde hace años. La economía india consigue unos excelentes datos de actividad, así como se postula en un futuro próximo como la principal fuente de mano de obra para las grandes empresas mundiales, con un cambio muy importante en su estructura sectorial, pasando de ser una economía totalmente agrícola y ganadera, a ser una economía más ajustada al perfil de país desarrolado.

Características importantes como el dinamismo demográfico, el crecimiento sostenido gracias a las políticas de los gobiernos actuales, la aparición de un fuerte espíritu empresarial y de innovación hacen del mercado indio una inversión particularmente atractiva respecto a las demás economías emergentes. Más de un 65% de la población tiene menos de 35 años y amplios segmentos de la sociedad poseen una buena educación y hablan inglés, al contrario que en China, dónde la juventud se encuentra menos preparada en el ámbito empresarial internacional.

La India también se ha beneficiado de unos precios del petróleo más bajos, lo que le ha permitido obtener una mejora en su déficit por cuenta corriente y una disminución de la inflación. Esto, junto con las políticas más expansivas del Reserve Bank of India, bajando los tipos de interés al 6,25% desde niveles cercanos al 8% en 2013 ha permitido apoyar el crecimiento económico, siempre sostenido controlando la inflación.

Con lo que respecta al crecimiento económico al PIB, destacar que India obtiene las tasas más altas de todos los países emergentes, superando a China (estancada) o a Brasil (en plena recesión). Sin embargo, los precios del petróleo y demás materias primas de las que India es muy dependiente podrían actuar en contra del crecimiento económico, que a su vez podría rápidamente hacer caer al mercado bursátil, y a las empresas totalmente dependiente del precio de las commodities, que son numerosas.

En cuanto a la divisa, destacar que tras la depreciación continua de los últimos 9 años provocada por las políticas monetarias de depreciación de la rupia (para así aumentar las exportaciones, mejorar la balanza comercial y empezar a ser competitivos), y por la crisis monetaria india de 2015 ha acabado. A partir de este 2017, la rupia se ha apreciado como consecuencia del fortalecimiento de la economía y de los mercados, pasando a niveles de 64 rupias que no se obtenían desde 2013.

Principales índices bursátiles del Mercado Indio

El mercado bursátil indio está formado principalmente por dos índices de referencia, uno engloba las principales 50 empresas del país (Nifty50), mientras que el BSE Sensex, con sede en Bombay, engloba las 30 más importantes dentro de las 50 antes mencionadas. Por tanto, la característica principal entre ambos índices es el alto grado de correlación que existe, un ratio de correlación muy cercano a 1.

NIFTY50

El índice indio está compuesto por 50 valores de 12 sectores diferentes de la economía del país asiático, dominado por el sector bancario.

En cuanto a su evolución en los últimos 10 años observamos cómo en 2009 empieza una tendencia alcista que en la actualidad sigue con fuerza. En 2008, el Nifty50 marca un doble suelo, a partir del cual empieza la excelente escalada hasta la actualidad. El índice refleja la mejora continua de la economía india, con una revalorización en 8 años de casi 6.500 puntos. En el gráfico inferior se ejemplifica lo antes comentado.

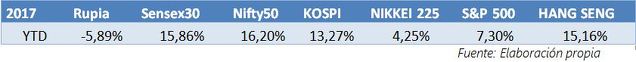

En relación al comportamiento del Nifty este año, destacar que lleva una YTD del 16,20%, muy por encima del resto de índices asiáticos importantes. Todo este notable comportamiento se consolida gracias a la rotura de una resistencia que no superaba desde hacía un tiempo considerable. Además, observamos como en lo que llevamos de 2017 el MACD se mantiene por encima de 0, mientras que el Estocástico ha indicado durante casi todo el año sobrecompra.

BSE SENSEX

El selectivo engloba a las 30 empresas más negociadas y grandes del Bombay Stock Exchange. El Sensex es considerado generalmente como el barómetro más popular y más exacto de las bolsas indias, siendo el índice de bolsa más antiguo actualmente en uso.

Con respecto a su evolución, destacar que ha tenido un comportamiento casi igual que el Nifty50, al ser su composición muy parecida. El índice se encuentra dentro de un canal alcista bastante gradual desde principios de 2009 cuando la economía india se consolidó como una economía fuerte y con proyección, aunque fuera emergente.

En cuanto a su comportamiento en 2017, observamos que el selectivo lleva un crecimiento del 15,86%, solo superado en Asia por su homólogo indio (Nifty50). Se encuentra en 2017 en una tendencia alcista con una pendiente superior a la de otros años con un MACD y Estocástico indicando continuas señales de sobrecompra.

Si comparamos el principal índice de India, que como ya sabemos es el BSE Sensex, con sus homólogos de referencia en Asia y con el S&P 500 observamos como el índice indio inició una clara tendencia alcista en 2014 distanciándose del Nikkei, Hang Seng, Kospi o S&P. Además en este 2017 muestra un comportamiento todavía mejor de lo que acostumbra con una YTD muy superior a la de la mayoría de índices comparables.

Por tanto, tanto Nifty 50 como BSE Sensex, ofrecen durante lo que resta de 2017 buenas oportunidades de inversión, fundamentadas en el crecimiento de las empresas que los componen y en la estabilidad de la economía india como una de las que más potencial tiene mundialmente.

Principales oportunidades de inversión: Fondos y ETFs

Fondos Inversión

Vamos a destacar cuatro fondos que se están comportando en lo que va de año de manera bastante notable con rentabilidades cercanas o incluso superiores al 20%.

Franklin India Fund A(acc)EUR: el fondo gestionado por Franklin Templeton Investment Management lleva un 20,37% en lo que va de año, con una volatilidad del 19,31% . El fondo posee unas comisiones de gestión de un 1% mientras que unas de custodia del 0,40%.

El fondo centra su inversión en renta variable de empresas gran capitalización centrándose sobre todo en India y en países asiáticos sin contar Japón. Sus cinco mayores posiciones son las siguientes, destacando su exposición a empresas indias de servicios financieros.

Goldman Sachs India Equity Portfolio Base Acc: el fondo gestionado y comercializado por la gigante americana lleva una YTD del 23,79%, con una volatilidad media del 20,52%. Está destinado para inversores con un patrimonio considerable ya que posee unas comisiones elevadas, tanto de gestión como de custodio.

En cuanto a los activos que engloba, centra su inversión en India en empresas de gran capitalización, con un 92% del patrimonio en renta variable. Sus cinco mayores posiciones son las siguientes:

Aberdeen India Equity A2 Acc USD: el fondo dirigido por la gestora con sede en Luxemburgo obtiene una rentabilidad en lo que va de año del 19,29%. Posee unas comisiones de gestión del 1,75% sin tener ninguna más adicional. Además, hay que tener en cuenta el riesgo divisa, al estar denominado en dólares.

El fondo selecciona activos muy parecidos a los dos mencionados anteriormente, es decir, renta variable india de gran capitalización, manteniendo casi la totalidad de su patrimonio en este tipo de acciones. Sus mayores posiciones son:

Invesco India Equity E Acc EUR: el fondo dirigido por la gestora americana replica el gran comportamiento de sus homólogos con una rentabilidad en lo que va de 2017 de un 17,19%. En cuanto, a las comisiones se requiere un 1,40% de gestión con una de custodia cercana al 0,4%.

En cuanto a la inversión, centra sus esfuerzos en renta variable india o de países asiáticos, excluyendo Japón, de gran capitalización, centrándose también en empresas de servicios financieros, consumo o tecnología. Sus cinco mayores posiciones son muy parecidas a los fondos anteriores.

ETFs

Con respecto a los ETFs, hemos seleccionado tres que tienen diferente política de inversión entre sí, aunque estén denominados todos en dólares. Comentar que aunque hayamos seleccionado un ETF de pequeñas compañías, otro sectorial (infraestructuras), y otro generalista (replica el MSCI India), el comportamiento de la mayoría de ETFs de los mercados indios es notablemente bueno, debido a la estabilidad y crecimiento tanto de la economía y empresas como de las bolsas indias.

- VanEck Vectors India Small-Cap Index ETF: YTD: 36,65%. El producto intenta replicar el comportamiento del MVISTM India Small-Cap Index. Centra su inversión en pequeñas empresas del mercado bursátil indio como pueden ser “Indianbulls Real State”(inmobiliaria) o “Sintex Industries Ltd” (materiales básicos). El activo lleva una rentabilidad del 36,65% en 2017, aunque hay que tener en cuenta que debido a la volatilidad que lo caracteriza un año puede hacer un 65%, mientras que otro puede tener un 35% de pérdidas.

- Columbia India Infrastructure ETF: el activo se comporta de forma bastante notable en lo que va de año, con un rendimiento del 25,64%. El ETF gestionado por Threadneedle (se caracteriza por gestión alternativa) centra su inversión en activos del sector infraestructuras, materiales básicos o industrial. Posee también una volatilidad elevada, cercana al 23%, lo que le permite obtener resultados positivos grandes con frecuencia si seleccionan los activos de forma correcta.

- iShares MSCI India ETF: el activo lleva en el año prácticamente un 15%, por debajo de los fondos de su categoría, aun así lo destacamos ya que nos parece interesante al replicar prácticamente los valores más importantes de la economía india, como pueden ser “Tata Motors” o “Axis Bank”. Se sitúa por debajo del índice que replica, MSCI India, aunque consideramos que tiene bastantes opciones de revalorizarse en lo que queda de año 2017.

Conclusiones

Desde Aspain11, observamos en India una economía y un mercado bursátil con grandes oportunidades de inversión en este 2017 y en próximos años futuros, ya que consideramos que va a ser el principal país emergente en cuanto a crecimiento económico y progresión en todos los ámbitos.

Comentado esto, también destacamos la gran volatilidad y riesgo que muestran las empresas y valores del mercado indio. Por tanto, aunque veamos aspectos muy positivos en la economía india hay que prestar especial atención cuando el precio de las materias primas vayan en contra y exista más volatilidad de la ya existente en el mercado de renta variable indio.