Los sistemas fiscales de los países son herramientas importantes que condicionan los ingresos necesarios para financiar el gasto público, pero también condicionan el crecimiento económico y progreso de los países.

Comprendido dentro del sistema fiscal se encuentran el impuesto sobre los beneficios empresariales y sobre el capital, que si bien cuantitativamente no suponen un porcentaje ingresos elevado con respecto al conjunto total de ingresos fiscales, si condicionan la actividad económica de forma importante.

Indudablemente, el crecimiento económico y modelo productivo del país depende de un conjunto de variables y no exclusivamente de las políticas fiscales. Siendo importante la calidad institucional, la regulación del mercado, incluyendo el mercado de trabajo, y otras factores que condicionan la productividad, como la educación y la I+D.

Con respecto al sistema fiscal, ya he comentado y propuesto anteriormente la reestructuración fiscal que necesita el país. Aunque en aquella ocasión dejé en el tintero un estudio en mayor profundidad del impuesto de sociedades, tema que es el objeto de este artículo.

Tax Foundation lleva a cabo estudios sobre los sistemas impositivos de los distintos países, y ha creado un índice, el International Tax Competitive Index (ITCI) que mide la competitividad y neutralidad de los distintos sistemas impositivos.

En su estudio, Estonia presenta sistemáticamente el mejor sistema fiscal de los países de la OCDE. Entre otras cosas, debido a que aplica un tipo impositivo del 20% en sociedades sobre los beneficios distribuidos, no aplicando impuestos a los dividendos percibidos, siendo también deducibles los impuestos efectuados por los beneficios obtenidos en terceros países.

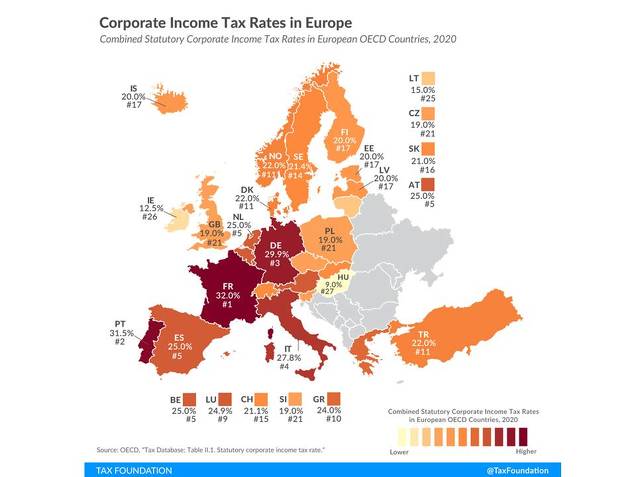

El tipo nominal del impuesto español es del 25% y superior al de la media de la UE, que se sitúa en el 21,77%, oscilando entre el 32% de Francia y 9% de Hungría (figura siguiente).

Figura.- TAX FOUNDATION. Corporate Income Tax Rates in Europe.

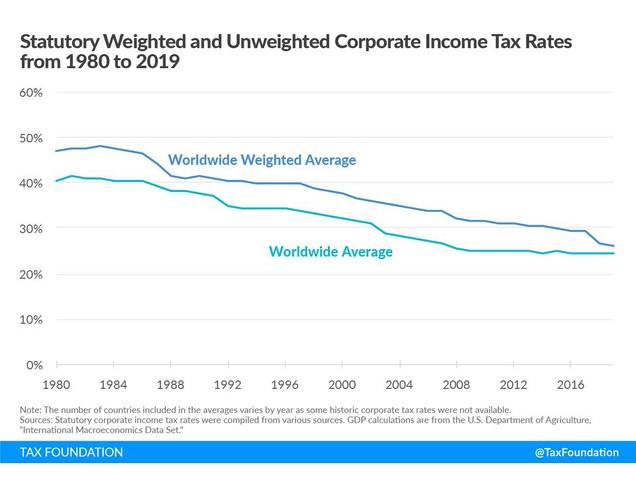

En lo que se refiere a la tendencia del tipo del impuesto, y a nivel global, es de destacar que ha venido reduciéndose en el tiempo, de tal forma que si en el año 1980 suponía el 40.38%, y el 46.67% ponderado por PIB, en el año 2019 suponía respectivamente el 24,18% y 26,3%, lo que equivalente a una reducción del 40% en 39 años.

Evolución que se produce ante la constatación del efecto del impuesto sobre las decisiones de inversión, y que ha dado lugar a que entre los años 2000 y 2019, 113 de 138 países han reducido los tipos aplicados, y solo seis los hayan incrementado.

Destacando que, en lo que se refiere a paraísos fiscales, nos encontramos con seis pequeños países europeos cuyos tipos corporativos son del 10% o inferiores, y que a nivel global existen 13 jurisdicciones que no presentan este tipo de impuesto.

Figura.-TAX FOUNDATION. Corporate Tax Rates around the World 2019

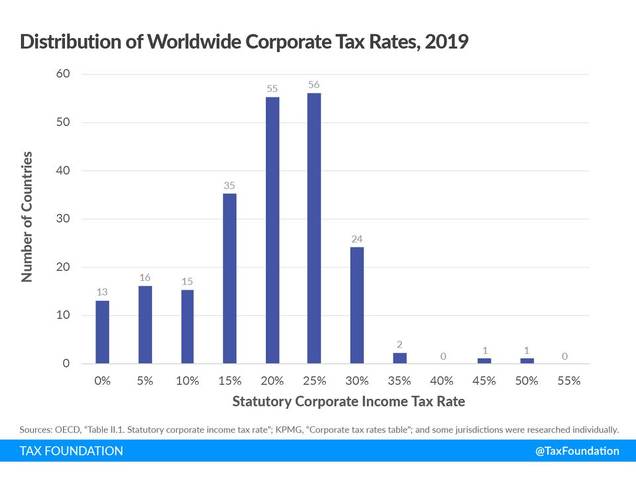

Y en cuanto a la distribución de los tipos aplicados en los distintos países (figura siguiente), podemos observar que 134 (61,5%) países presentan un tipo del 20% o inferior, y solo 28 (12,8%) un tipo del 30% o superior, por lo que España se encuentra dentro del grupo de países con tipos nominales relativamente altos.

Figura.- TAX FOUNDATION Corporate Tax Rates around the World 2019

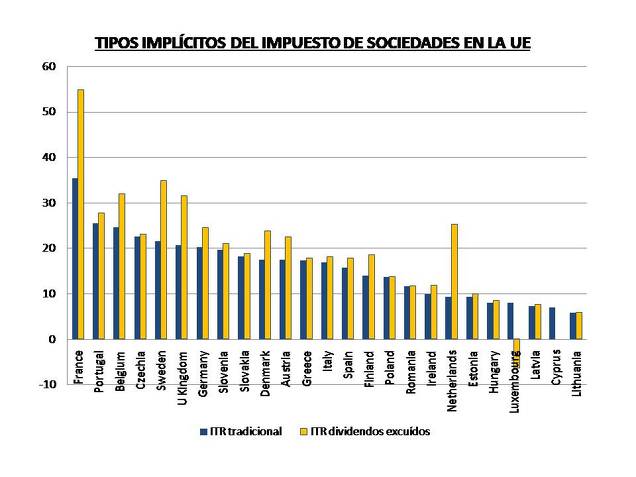

Sin embargo, también hay que considerar que los tipos nominales del impuesto no reflejan la realidad de la carga impositiva sobre las empresas, quedando este reflejado en mayor medida por los tipos implícitos. La Unión Europea distingue dos tipos: tradicional y con exclusión de dividendos. El primero se obtiene del ratio de impuestos/beneficios empresariales, mientras que en el segundo se excluye del denominador los beneficios obtenidos en forma de dividendos, observándose en algunos casos, como Francia y Holanda, diferencias importantes entre ambos (figura siguiente).

Figura.- Tipos implicitos (ITR) sobre el impuesto de sociedades en la UE. Datos EUROSTAT

Parece bastante evidente que los países se mueven en un equilibrio dinámico de tal forma que la actividad económica y la estructura impositiva condicionan los ingresos fiscales, y estos la capacidad de gasto del Estado y la amplitud y profundidad del estado de bienestar.

La cuestión es que la estructura impositiva también condiciona el crecimiento económico, constituyendo el impuesto de sociedades una variable importante del crecimiento económico. Motivo por el que en España sería apropiada una reforma de este impuesto que favoreciese la inversión, el empleo, y la creación de capital humano.

Un abordaje simple para favorecer la inversión podría ser simplemente la reducción del impuesto de sociedades, evitando de este modo la competencia fiscal entre países. Sin embargo, podría ser más práctico implementar modelos como los de Estonia, tributando solo por los beneficios distribuidos.

De ese modo, además de evitar situaciones de doble imposición (dividendos), se incentivaría al mismo tiempo la inversión, incluida la extranjera, lo que fomentaría la creación de empleo, los ingresos tributarios a través de IRPF y mayores contribuciones a la Seguridad Social; y de paso se nos podría pegar algo de know-how y valor añadido, ya que España no compite precisamente en calidad.

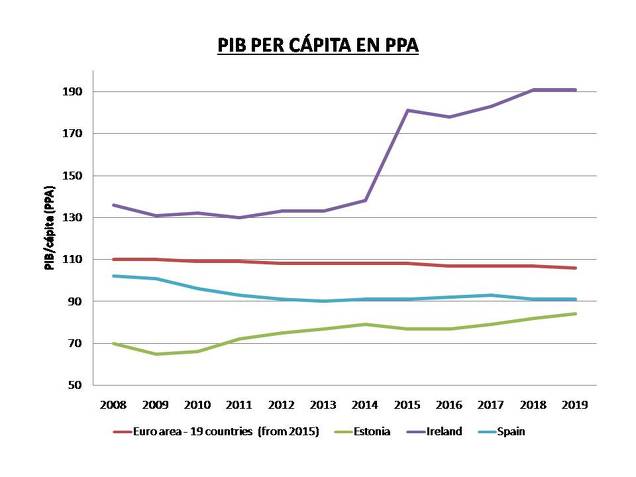

El crecimiento económico impulsaría el PIB per cápita. Y cuando comparamos la evolución del PIB per cápita en paridad de poder adquisitivo (PPA) de países como Irlanda (tipo del impuesto de sociedades: 12,5%; Estonia con un tipo del 20% sobre beneficios distribuidos, o España, con un tipo del 25%, podemos apreciar como aquellos países con una imposición menor han presentando mayores crecimientos del PIB per cápita (figura siguiente).

Figura.- Evolución del PIB per cápita en paridad de poder adquisitivo (PPA) de Irlanda, Estonia, España y el área euro, tomando como referencia 100 el valor del PIB per cápita en PPA de la UE-27. Datos EUROSTAT

En la figura precedente es de destacar el caso de Irlanda, en donde en 1998, su ministro de finanzas, Charlie McCreev, redujo el tipo general del Impuesto de Sociedades hasta dejarlo en el 12,5%. Siendo este posteriormente, a partir del año 2016, reducido hasta el 6,25% para beneficios derivados de las patentes y propiedad intelectual, coincidiendo este cambio con un incremento importante del PIB per cápita, tal como se puede apreciar en la figura. Aunque otros países como Reino Unido, Luxemburgo y Holanda también tienen establecidos unos gravámenes inferiores al tipo general para la propiedad intelectual.

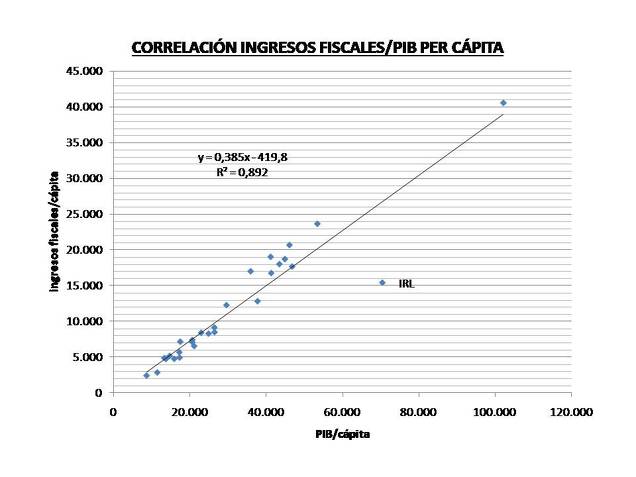

La cuestión es que el PIB per cápita presenta una estrecha correlación con los ingresos fiscales (figura siguiente), de tal forma que el incremento del PIB per cápita se acompañaría de mayores ingresos fiscales per cápita (figura siguiente), mejorando el saldo presupuestario, logrando un mayor margen fiscal, y una mayor capacidad para mantener el estado de bienestar.

Figura.- Análisis de correlación entre ingresos fiscales y PIB per cápita entre los países de la antigua UE-28. Datos EUROSTAT. Elaboración propia a patir de datos de población, ingresos fiscales totales y PIB per capita.

A pesar de esta correlación, cabe destacar en el gráfico anterior que, en Irlanda, los ingresos fiscales con respecto al PIB por habitante se separan mucho de la tendencia, implicando muchos menores ingresos fiscales de los que cabría esperar.

En cualquier caso debemos tener claro que el objetivo no es mejorar la fiscalidad empresarial, sino incentivar la inversión y el crecimiento económico, aprovechando los efectos derivados de estos sobre la sociedad.

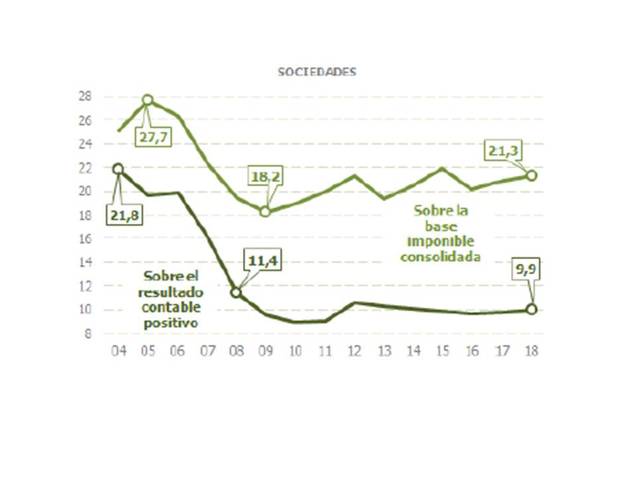

Sin embargo, en nuestro país, la ideología puede más que el pragmatismo. El impuesto de sociedades ha sido utilizado de forma ideológica, atribuyéndosele unos tipos efectivos muy reducidos al interpretar, interesadamente y torticeramente, el impuesto efectivo en base al resultado contable y no de la base imponible.

Para los no iniciados, aclarar que la cuota del impuesto de sociedades en España se obtiene a partir del resultado contable positivo, sobre el cual se aplican una serie de ajustes para obtener la base imponible. Sobre esta se aplica el tipo impositivo, el de referencia el 25%, para obtener la cuota íntegra, sobre la que se aplican una serie de bonificaciones y deducciones para obtener la cuota líquida, que es el impuesto que se paga finalmente.

Según el Informe Anual de Recaudación Tributaria correspondiente a 2018 el tipo efectivo del Impuesto de Sociedades ese año, calculado sobre base imponible fue del 21,3% sobre la base imponible consolidada y del 9,9% sobre el resultado contable positivo (figura siguiente).

Y curiosamente, los tipos efectivos del IRPF e IVA correspondientes al año 2018 han sido respectivamente del 12,6% y 15,2%, y por tanto significativamente inferiores a los tipos efectivos del impuesto de sociedades calculados sobre la base imponible.

Se ha llegado a indicar que en los grupos consolidados el tipo efectivo ha llegado a ser del 6% (datos AEAT de 2016, cuadro 8.5, los últimos disponibles) sobre resultado contable y 18,96% sobre base imponible. Siendo estos tipos menores que las entidades no integradas en grupos, cuyos tipos efectivos respectivamente eran del 15,41% y 22,71%. Curiosamente, si el tipo aplicado a los grupos consolidados fuera del 6% no tendrían mucha explicación los argumentos a favor de la evasión fiscal hacia paraísos fiscales, ya que estas corporaciones ya se encontrarían en uno de ellos, poniendo de manifiesto las contradicciones argumentales de la izquierda de este país.

Sin embargo, esta falsa argumentación sirve de base para incidir repetidamente en un incremento de impuestos a las corporaciones bajo el pretexto de que pagan pocos impuestos, sin reconocer que la utilización del tipo efectivo en base al resultado contable se encuentra sometida a muchos ajustes y no representa la situación real de la empresa. Ya que parece bastante lógico que para determinar el importe del impuesto se consideren las pérdidas de ejercicios anteriores, así como la consolidación de resultados intragrupo, y la deducción de los impuestos pagados en terceros países por los beneficios obtenidos en estos. Motivo por el que en realidad, este tipo de argumentación solo supone una manipulación de los datos para justificar decisiones ideológicas y políticas.

Y en este sentido, en los presupuestos generales del Estado para 2019 ya figuraban medidas para incrementar la presión fiscal sobre las empresas, como rebajar la exención fiscal sobre dividendos y plusvalías del 100% al 95%; y el establecimiento de un tipo mínimo para las grandes empresas del 15%, del 18% para la banca y empresas de hidrocarburos. Aunque simultáneamente se reducía el tipo aplicado al 23% para empresas con facturación inferior a 1.000.000 de euros, lo que supone otro error al establecer un escalón y no un cambio progresivo en los beneficios fiscales, hecho que desincentiva el crecimiento empresarial.

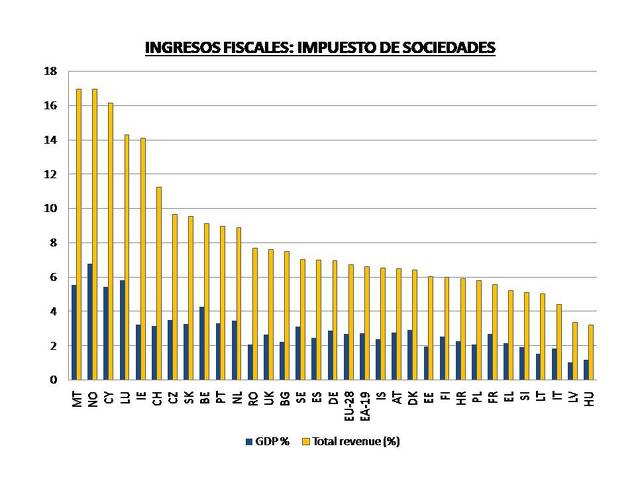

A pesar de incidir en la reducida tributación empresarial en España, los ingresos fiscales procedentes del impuesto de sociedades con respecto a los ingresos fiscales totales se sitúan por encima de la media de la UE; si bien como porcentaje del PIB se sitúan ligeramente por debajo (figura siguiente), suponiendo el 2,5% del PIB frente al 2,7% en la UE-28 debido a la relativamente reducida presión fiscal en España.

Figura.- Ingresos fiscales procedentes del impuesto de sociedades, tanto como porcentaje de los ingresos fiscales totales (amarillo), como porcentaje del PIB (azul). Datos EUROSTAT

Por tanto, podemos concluir que España necesita una reestructuración fiscal importante que incluya el impuesto de sociedades con el fin de estimular la inversión y un crecimiento de calidad.

Sn embargo, la política actual se deja llevar por la ideología ignorando la realidad del impuesto de sociedades. Hecho que más que mejorar el crecimiento económico, y de este modo contribuir a equilibrar las cuentas públicas y fortalecer el estado de bienestar, hará, salvo que la Unión Europea lo impida, exactamente lo opuesto a lo que necesita el país.