Hemos estado invertidos al 100% desde inicios de diciembre en compañías como Grifols, BBVA, Edreams, Día, IAG etc... un total de 14 compañías han pasado por nuestra cartera de las cuales actualmente IAG, Edreams, BBVA y ACS están ya fuera por completo, además de bajar la ponderación considerablemente en compañías como Grifols y Merlin. Es cierto que entramos en Indra e Iberdrola tras la venta de Edreams hace dos semanas fruto de la oportunidad que declaraban. Estas compras fueron las últimas incorporadas a la cartera. Actualmente aportan más de un 10% de rentabilidad y creemos que en el corto plazo lograrán comportarse mejor que el índice que ya le están superando con creces.

La re-valorización de nuestra cartera ha sido notable mientras el mercado se encontraba lateral, hemos tenido compañías que se han revalorizado entorno al 6 y 10% mientras el Ibex se mantenía lateral después del primer alza vivido a finales de noviembre, algunas de estas compañías han sido IAG, Día, Merlín, Grifols. Compañías que nos dan rentabilidades entorno al 15% y que actualmente, dependiendo de la beta con el índice de referencia estamos deshaciendo en diferentes proporciones.

La rentabilidad de Iberian Variable se está situando entorno al 12% en tan solo 3 meses con una volatilidad un 69% inferior a la del índice de referencia.

Os contamos porqué hemos liquidado y cubierto partes de las posiciones aún abiertas en Iberian Variable Income.

Vamos a hablar del mercado americano, ya que, al final de todo es el mercado que marca los pasos de la renta variable y mantiene una correlación positiva sostenida del 92% con la renta variable europea, lo que quiere decir que podemos afirmar que los movimientos serán muy similares en el medio plazo.

Algunos de los gráficos que van a ver a continuación son fruto de Eduardo Faus responsable del departamente de análisis técnico de Renta 4.

Situación del mercado americano.

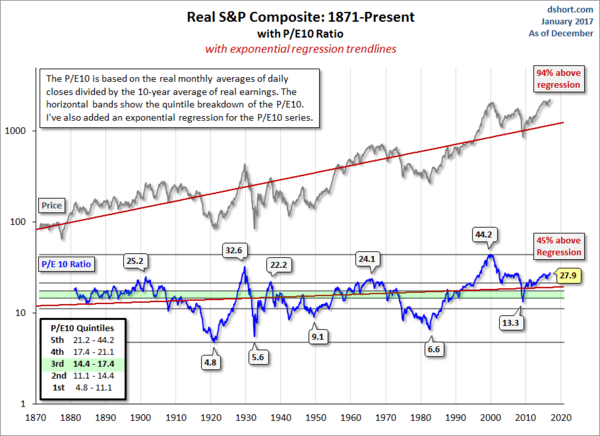

Standard & Poor´s 500 y su PER histórico

La media del PER del índice Standars & Poor´s 500 se sitúa en torno a 10 veces beneficio, cuando se conoce una media histórica sobre cualquier precio, esta hay que tomarla como referencia para saber en qué momento se sitúa el mercado.

Actualmente el S&P 500 se encuentra un 45% y 50% de desviación frente a su media histórica, en torno a 30 por encima de niveles del crash del 29 y la crisis “puntocom” del 2000. Es el tercer PER más alto de toda la historia del mercado americano.

Estamos ante una situación en la que el inversor no recuperaría la inversión en cerca de 30 años.

Mapa de

calor

Se aprecia claramente que el PER está cotizando a múltiplos muy altos contando con cualquiera de los sectores o subsectores que componen el mercado. Algunos de ellos muy significativos dentro del mismo. Esto hace referencia a un mercado caro de manera generalizada.

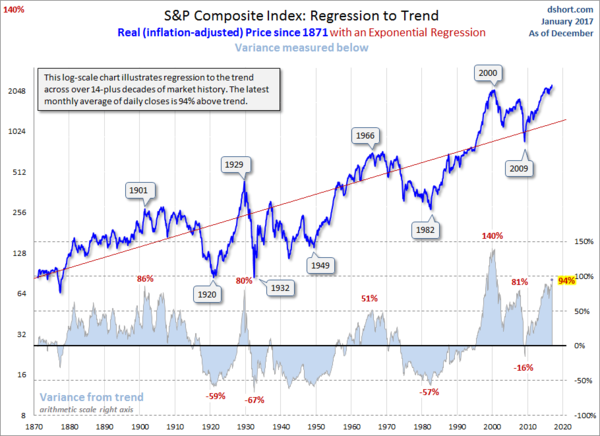

Standard & Poor´s 500 y la regresión a la media.

Vemos en azul el precio del S&P 500 y en rojo la línea de tendencia que caracterizaría el precio del mercado americano como caro o barato dependiendo de donde se sitúe este en referencia a la misma. Esta línea de tendencia tiene una pendiente de 1.80%, característico de un mercado muy potente en el largo plazo.

Los periodos por encima o por debajo de la media en el caso del mercado americano pueden durar décadas, la máxima lectura ha sido en el entorno de 30 años y la mínima de 5 años. Actualmente sin contar con el 2009 donde se situó por debajo durante unos meses, el mercado llevaría 2 décadas por encima de la media de regresión. Si hiciéramos una media del tiempo histórico del precio del mercado americano por encima de su media histórica, estaríamos claramente sobrepasando el tiempo de dispersión.

Actualmente el índice se encuentra dispersado cerca del 100% desde su media, nunca se habían visto estos niveles antes, solo se vieron en la burbuja del 2000 donde el precio se desvió un 140%. En el crash del 29 el precio se había desviado un 86% antes de generar un desplome del 50%.

Es en el entorno del 80% donde se suele generar la debilidad del mercado americano, actualmente no se está apreciando, por lo que si esto sigue subiendo el final será peor.

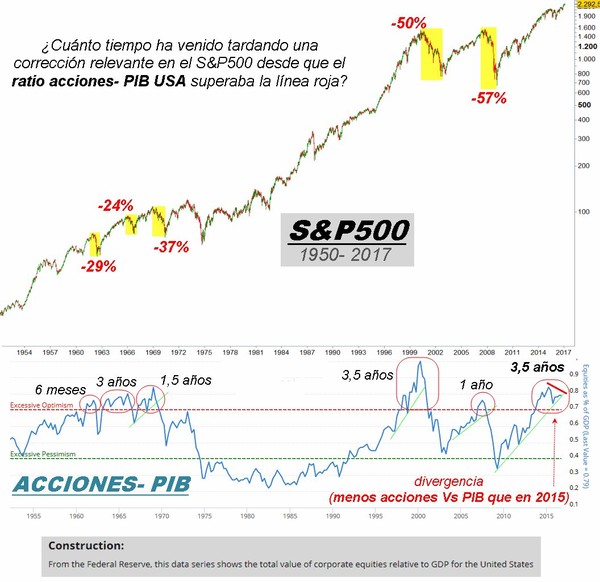

Standar & Poor´s 500 y el Producto Interior Bruto.

Vemos que el conjunto de los bienes y servicios producidos en el mercado americano actualmente está decayendo, mostrando una clara divergencia entre el precio del selectivo y este.

El máximo periodo establecido desde el 2000 ha sido de 3 años y 6 meses antes de un desplome, en este caso se vivió un desplome del 50% por causa de la burbuja “puntocom”.

La media del tiempo de dispersión por encima de 0,7 sobre el ratio Acciones/PIb es de 24 meses, actualmente nos situamos en 42 meses lo que nos sitúa un 175% dispersados de la media sobre los mismos niveles que la burbuja “puntocom”, pero esta vez el producto interior bruto deja una clara divergencia, mostrando que los beneficios ya han comenzado a debilitarse.

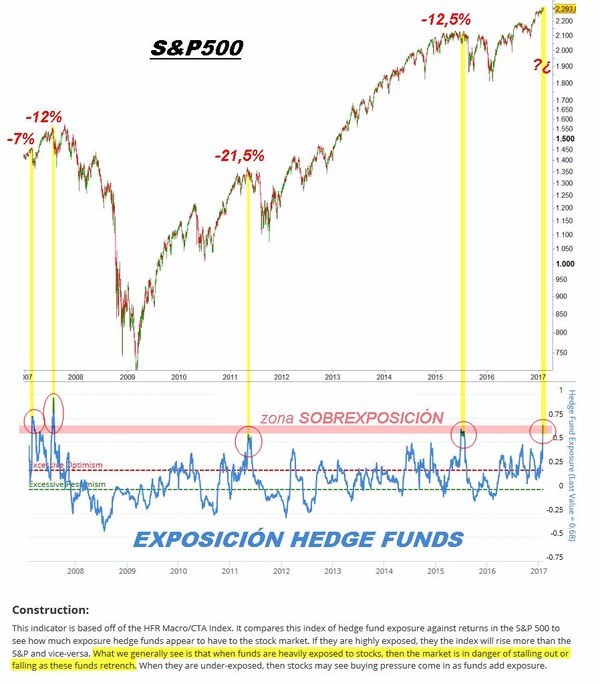

Stándar & Poo´s 500 y exposición de Hedge funds.

Todos sabemos cómo funcionan los fondos de coberturas, y no es algo muy positivo que estos estén muy expuestos a la renta variable. Aquí vemos que ha ocurrido en el mercado americano tras una sobre exposición de estos. Actualmente nos situamos con una sobre exposición superior a la que se dio anteriormente antes de caídas del -22 y -12%, muy cerca de niveles donde se dieron máximos en la antesala del crash del 2008.

Standard & Poo´s 500 y los beneficios empresariales.Vemos como históricamente los beneficios de las compañías que componen el Standard & Poor´s 500 han ido de la mano con el precio de este, algo que no esta ocurriendo actualmente, donde los beneficios empresariales se sitúan por debajo del máximo creado a mediados de 2015. En ese momento tanto el S&P 500 como los beneficios retrocedieron, en el caso del S&P 500 un 16%.

Tras esa depreciación el mercado americano recupera un 32% mientras los beneficios siguen cayendo hasta situarse incluso por debajo del nivel de beneficios de 2015.

Existe una divergencia clara entre beneficios empresariales y el precio del mercado americano, si las compañías no ganan más el mercado no puede seguir subiendo. Parece que estamos ante una euforia globalizada no justificada por los beneficios empresariales, que deberían ser la base que sustente los alzas en los precios de las compañías.

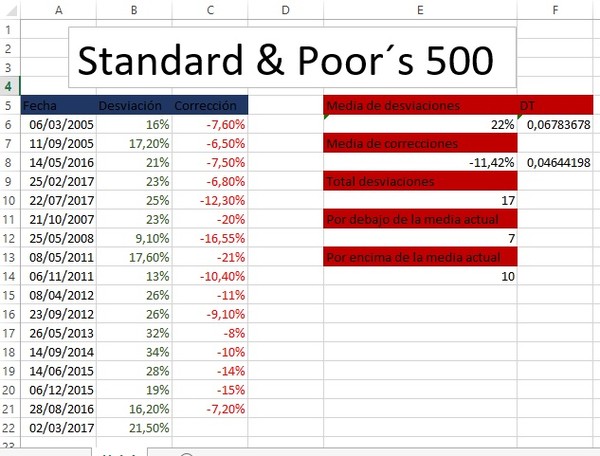

Standard & Poor´s y su desviación a la media en precio desde 2003.

La media en este caso se sitúa en el 22%, con un mercado americano desviado actualmente un 21,5% con una desviación típica del 0,06.

La base de la desviación está sostenida por 17 ocasiones en las que en 7 la corrección se produjo antes con una desviación en precio por debajo de la actual.

Correlación

entre el mercado americano y el mercado europeo.

Claramente se aprecia que el mercado americano está totalmente expuesto al europeo de manera que se produce una correlación sostenida del 92%, lo que quiere decir que si uno cae el otro con una probabilidad muy cercana a al 100% lo va a hacer también. Además en el caso de nuestro mercado, el europeo, lo haremos peor. Históricamente el mercado europeo se ha desviado del americano prolongando la caída entre un 10 y 20% más.

Situación técnica del Mercado americano

Por primera vez desde 1997 en el RSI (42) se aprecia una lectura del 70%, y lo hace con un S&P 500 desviado de todas sus medias históricas, al igual que de su canal de medio plazo sobrepasándolo por encima, marcando de esa forma cautela máxima en el corto plazo.

Análisis del mercado Español.

Desviaciones a la media en precios.

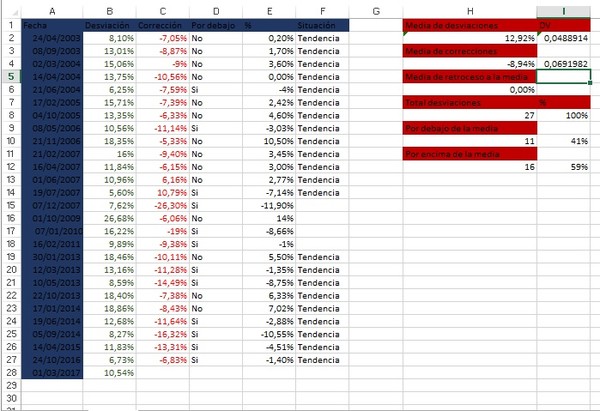

La desviación actual se sitúa en el 10,54% con una media en 12,92%, aun el mercado español se sitúa a un 2,38% de su media de desviaciones desde 2003. Estos datos son simplemente posibles aproximaciones con las que predecir de forma aproximada en que momento de mercado nos podemos situar.

Vemos que en un 41% de las ocasiones el mercado comenzó a corregir antes que la media que se forma desde 2003. Lo más sensato a partir de estos momentos es estar fuera del mercado ya que en casi la mitad de ocasiones el mercado comenzó a corregir antes que la media actual, con una media correctiva posterior del 8,9%. Si la media correctiva se diera y quedáramos de brazos cruzados el beneficio de 3 meses podría esfumarse con una corrección que entraría dentro de lo normal partiendo de datos estadísticos.

Situación técnica

La zona de dificultad extrema para el IBEX 35 desde 2014 está entre los 9900 y los 1000 puntos. Es una zona de inflexión bastante clara que se ha hecho notar con caídas de hasta el -25%. Además lo hace con una divergencia negativa bastante clara que perjudicaría un alza sostenido por encima de los 10.000 puntos.

El patrón que se aprecia actualmente es una pauta en forma de trompeta, lo que muestra este patrón es una extensión de precios cada vez mayor controlada por dos directrices, resistencia ascendente y soporte decreciente. Este patrón genera un aumento de la volatilidad y con ello el riesgo de estar invertido, si la este patrón se sitúa en zona de resistencia clave, la probabilidad de que se genere una caída es muy alta.

Sector bancario

Sin duda es uno de los principales sectores que esta sosteniendo toda esta gran re-valorización en el mercado global, vamos a ver la situación de los dos bancos de referencia española BBVA y Santander. Desde los mismos vamos a hacernos la idea de la situación del sector bancario en general ya que todos los bancos se encuentran en situaciones similares.

Santander

Re-valorización en 9 meses del 78% ultima sesiones de la primera semana de marzo (05/03/2017), el sector bancario sube entre el 5% y el 8% haciendo referencia a una euforia absoluta de corto plazo, lo hace justo en resistencias principales con una situación lateralizada en los dos meses previos fruto de la incertidumbre vivida actualmente. Todo esto se esta generando tras un alza del 78% en 9 meses.

La misma re-valorización que hemos vivido en 9 meses, hace 4 años se vivió en 2 años y medio con inicio en el 2010.

Basándonos en tiempo y rentabilidad, el sector bancario ya se ha desviado demasiado, y posiblemente no pueda dar mas sustento.

BBVA

BBVA sin embargo se ha comportado peor que Santander, nosotros en el inicio de la cartera empezamos comprando BBVA, y con el tiempo nos hemos dado cuenta que fue un error dirigirse a este banco, ya que Santander en el mismo periodo de tiempo se ha revalorizado un 10% más. Teniendo una correlación del 100% entre ambos esta brecha se cerrará y esto se verá reflejado viendo un mejor comportamiento de BBVA en el corto plazo.

La diferencia técnica actual entre ambos es que BBVA ha roto una zona de resistencia que Santander no ha roto, es una divergencia entre ambos en la que si estamos en lo correcto sobre la situación del mercado español, no le daría mucha proyección a BBVA, pero si es cierto que si el mercado sube algo más, lo normal es que BBVA lo haga algo mejor basándonos en el comportamiento que ha tenido durante los 2 meses previos. De otra forma, si el mercado comienza a caer lo normal sería ver a BBVA manteniéndose mejor que Santander.

Por último vamos a ver uno de los bancos que han sido de los mas comentados durante 2016, Deutsche Bank.

Deutsche Bank

Situación técnica pre ampliación. Tras un alza que casi supera el 100% en 4 meses el banco confirma una ampliación. A nuestro juicio esto perjudicara tarde o temprano al sector, dándole de esa forma menos viabilidad de cara al medio plazo.

Al margen de los bancos ¿Como se ha comportado el mercado?

Haciendo un análisis con un poco de sentido común de lo que ha ocurrido desde noviembre, lógicamente se aprecian desequilibrios. Esto se ve reflejado cuando en 8 sesiones vemos un alza del 10% y en las siguientes 50 el mercado no sube para en una semana generar un 5%. Estamos ante un movimiento eufórico con una incertidumbre en la antesala que podría no terminar bien si el mercado sigue comportándose de esta manera.

Para que el precio de cualquier activo suba de forma natural, este tiene que generar alzas proporcionales en tiempo y correcciones proporcionales a los alzas. No podemos esperar que las correcciones sean proporcionales en tiempo porque el inversor no vende igual que compra, eso viene dado por la psicología de ser humano. El problema viene cuando este proceso que se le puede llamar “natural” que caracterizaría como solido al mercado, no se está viendo fruto de alzas eufóricas y parones descompensados en el corto plazo.

Toda esta situación de corto plazo se genera con un mercado americano caro en zonas de total inflexión y un mercado europeo sostenido en gran parte por un sector con una situación difícil por delante que además ya pasa por una re-valorización desproporcionada del 80% en 9 meses.

Lo normal es que las alzas en el mercado no duren mucho más, nunca se puede predecir cuándo y cómo va a venir una corrección significativa o incluso algo mucho peor, lo que sí puedo decir, es que cada semana que pase estaremos más cerca de verlo.

Espero que les guste,

Un saludo.

Javier García Fernández.