Cuando las bolsas están en máximos históricos, como es el caso, es irremediable dudar sobre la sostenibilidad de la misma y pensar que se avecina una corrección. La semana pasada comentábamos que el escenario actual es idílico para tener riesgos en cartera, por lo que sería perfectamente justificable que las bolsas mantengan la inercia alcista. La pregunta es si con un año como el actual, con revalorizaciones de los índices de renta variable entre el 10% y 20% con emergentes subiendo un 30%, las bolsas ya están adelantándose al buen momento macro.

Parte del movimiento de las bolsas se produce por la situación macro (entorno económico en el que trabajan las empresas cotizadas) y por la situación micro (resultados empresariales). Pero en los últimos años hemos observado que el entorno político también afecta a las cotizaciones de las compañías e índices. Además de estos factores, uno de los que más afecta a los mercados en general y las bolsas en particular es el sentimiento de los inversores. La causa más común de las bajadas prolongadas en el mercado es el pesimismo, y la causa de las subidas prolongadas en el tiempo es el sentimiento de confianza y complacencia.

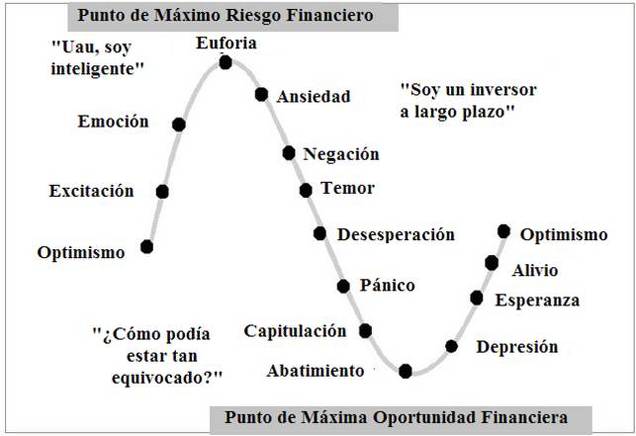

Evidentemente, en el momento actual estamos en la fase ascendente del ciclo emocional del inversor. La subida de precios de los activos provoca a los inversores que están fuera de las bolsas una sensación de fuerte coste de oportunidad y se ven arrastrados a la asunción de riesgos. Está claro que las bolsas no están en un punto de máxima oportunidad financiera, como pudo producirse a mediados del año pasado, pero tampoco parece que estemos en un punto de máximo riesgo financiero.

El sentimiento general antes de que el mercado comience a moverse en sentido contrario es otro indicador que debemos tomar en cuenta. Siempre es complicado saber en qué situación emocional se encuentra la masa. Uno de los índices que más se utiliza son las encuestas de confianza a los inversores. Las más afamada es la encuesta semanal de la American Association of Individual Investors (AAII), que se publica todos los jueves. En esta encuesta se pregunta a los inversores sobre su sentimiento sobre las bolsas para los próximos 6 meses. Son tres los datos que se publican, el porcentaje de alcistas, el porcentaje de bajistas y el porcentaje de neutrales.

Siguiendo esta encuesta, tendríamos un indicador del sentimiento de la masa. Cuando el porcentaje de alcistas sobrepasa el 60%-70%, claramente estamos en zona de euforia, y cuando está por debajo del 25% estaríamos en fase de capitulación o de abatimiento. La lectura de esta semana arroja un 45% de inversores optimistas sobre el comportamiento de las bolsas a seis meses vista. El dato no es extremo pero sí que está subiendo desde principios de septiembre, presionados por la subida reciente de las bolsas. En el gráfico vemos la evolución de los alcistas de los dos últimos años, en el que hemos incluido una media de corto plazo.

En el gráfico podemos ver cómo el sentimiento era extremadamente bajo en enero y junio del año pasado, justo cuando las bolsas hicieron suelo. Por tanto, a la vista de este gráfico son dos las conclusiones a las que podemos llegar en una primera instancia. Actualmente no estamos en una lectura extremadamente alcista y las lecturas extremadamente bajas indican suelo. Viendo la encuesta y la situación de la media, quizás estemos en una fase de optimismo, pero no de euforia.

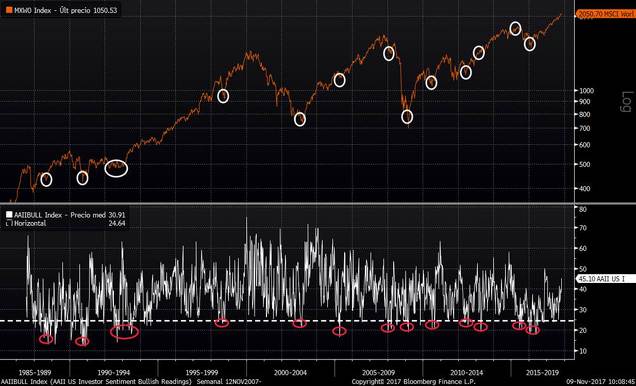

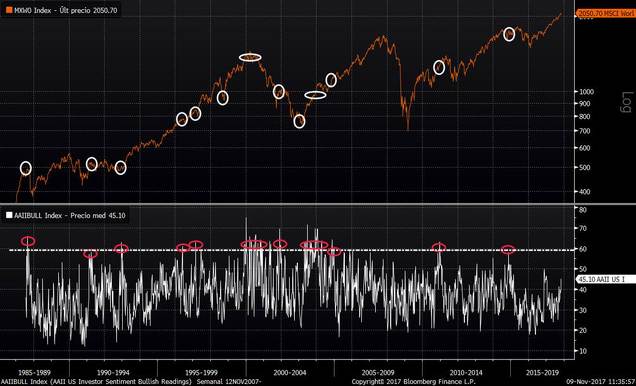

Además, incluso si la encuesta llega a niveles más extremos no tiene por qué significar un techo del mercado. Al igual que pasa con los indicadores de volatilidad, son más fiables para detectar suelos de mercado que techos del mismo. Los sentimientos de pánico son más detectables que los de euforia en todos los ámbitos, no sólo del mercado. El VIX, que está en zona de mínimos, puede seguir estándolo varios años, tal y como ocurrió en el periodo 2003-2007, cuando estuvo cuatro años cotizando por debajo del 20%. En el siguiente gráfico podemos ver la evolución del MSCI World en la parte superior y el indicador de porcentajes de alcistas en las encuestas de la AAII Investor. De todas las veces que el porcentaje de alcistas ha estado por debajo del 25%, sólo en 2014 el mercado corrigió en los siguientes meses. Claramente sentimiento bajista en el indicador marca suelo del mercado.

¿Y qué pasa cuando el indicador se sitúa por encima del 60%? En el mismo gráfico hemos señalado los periodos en los que la encuesta ofrecía lecturas igual o superior al 60%. Seguir este indicador sólo nos habría avisado de las correcciones de 1985 y del año 2000. En ese año 2000 la encuesta estuvo meses con lecturas por encima del 60%. En el resto, podemos observar que la mayoría se han producido en fases alcistas de las bolsas en las que, evidentemente, el sentimiento de los inversores mejora, por lo que las medias del indicador van al alza.

En definitiva, aunque las encuestas de sentimiento son un elemento a tener en cuenta, no son definitivas y, sobre todo, no son fiables a la hora de detectar techos del mercado. Son mucho más fiables para detectar suelos, tanto si usamos el VIX (volatilidad implícita del S&P500) cuando da lecturas extremadamente altas, como si usamos lecturas extremadamente bajas de los alcistas de las encuestas de confianza. Y es que en los mercados, como en la vida misma, es más fácil detectar momentos de pánico que de euforia.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)