Hace varias semanas comentábamos que la rentabilidad de los bonos del Tesoro de Estados Unidos se estaba disparando al alza puesto que ahora sí que los inversores se creen que la FED subirá dos o tres veces más los tipos en este ejercicio. Los tipos de interés del Tesoro de Estados Unidos actualmente están en un rango del 1.25%-1.5%, y según la última reunión de la FED, los miembros apostaban a que a cierre de 2018, el rango de los tipos se situará entre el 2% y 2.25%, es decir, tres subidas más este año.

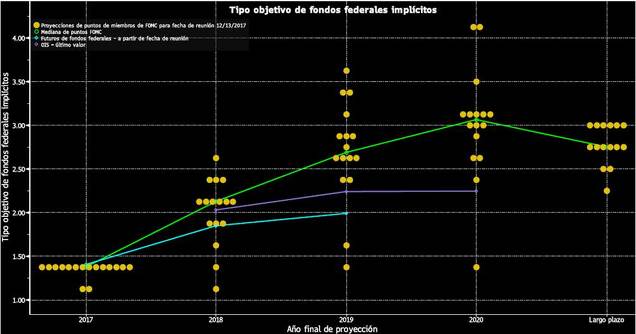

En el siguiente gráfico podemos ver las proyecciones de puntos de los miembros de la FED tras la reunión de diciembre (denominados Dot Plots). En este gráfico se puede ver cuál es la mediana de las estimaciones de los miembros (línea verde), aunque se aprecia que no hay demasiada unanimidad. Seis miembros de los dieciséis apuestan por tres subidas, cuatro apuestan por más subidas y seis apuestan por dos o menos subidas de tipos este año. Estos puntos irán variando a lo largo del año según la evolución de las cifras macro, sobre todo del paro, de la inflación y de la evolución del dólar.

A lo largo del año pasado los futuros de los fondos Federales habían sido menos optimistas y siempre han ido descontando menos subidas de tipos. Sin embargo, en las últimas semanas vemos cómo el escenario más probable para cierre de este año es el de tres subidas de tipos. En el gráfico siguiente vemos la probabilidad que se asigna a una, dos, tres, cuatro y cinco subidas de tipos respectivamente este año. Una sola subida (línea magenta) era el escenario más probable hasta mediados de noviembre, y desde entonces, es el escenario de tres subidas (línea amarilla) el que se convierte en más probable. Incluso el de cuatro subidas (muy improbable en noviembre) empieza a ser un escenario no descartable.

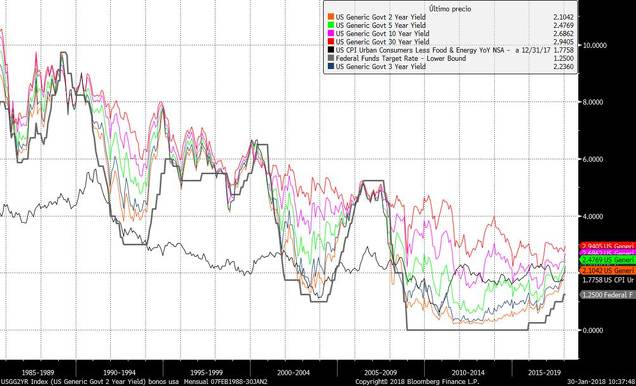

Lo verdaderamente importante del gráfico de puntos es, además de que no hay unanimidad, es que a largo plazo, los miembros de la FED sí que parece que coinciden en que los tipos de interés no van a subir del 3%, o si lo hacen será de forma puntual. A largo plazo, la proyección apunta a tipos al 2.75%. Y, ¿por qué es este el verdadero matiz a tener en cuenta? Porque los tipos a largo plazo históricamente tienden a estabilizarse en el nivel proyectado de tipos por parte de la FED. Como se aprecia en el siguiente gráfico, salvo a mediados de los 90, en los 30 últimos años, la rentabilidad de los bonos ha ido por delante de la FED en las subidas de tipos y siempre las rentabilidades se han frenado al llegar a la proyección de tipos máxima de la FED. En el año 94 las rentabilidades alcanzaron niveles del 8% y los tipos de interés se quedaron en el 6%.

Actualmente la rentabilidad del bono del Tesoro de Estados Unidos ya se sitúa al borde del 3% y el 10 años al 2.68%. Es decir, que los tipos a largo plazo ya están acercándose a la proyección actual de tipos de la FED (van a llegar hasta el 3% según el gráfico de puntos inicial). En las anteriores ocasiones, también ha sucedido que todos los plazos se han igualado en los niveles proyectados. Así, los bonos a dos y tres años sí que pueden seguir subiendo hasta acercarse al 3% comentado, pero no parece que los bonos a largo plazo tengan que sufrir el mismo recorrido alcista en TIR.

Si en el gráfico anterior sólo insertamos la rentabilidad de los bonos a 2 años (magenta) y las de 30 años (negra) frente a los tipos de la FED (verde), vemos que las oscilaciones de la rentabilidad de los bonos a largo plazo no se ven tan influenciadas por las decisiones de tipos, mientras que las de corto plazo sí que son proyecciones de las decisiones de la FED.

Es decir, la FED tiene capacidad de influir en los bonos de corto plazo, pero en los de largo plazo es la economía la que marca la tendencia. Sobre todo los datos de inflación (en rojo) son los que influyen en la rentabilidad de los bonos a largo plazo. Si entendemos que los datos de inflación en Estados Unidos se van a estabilizar claramente por encima de los niveles actuales, entonces sí que la TIR de los bonos a 30 años podrán romper al alza la directriz bajista de largo plazo. Pero la globalización de la economía, las mejoras tecnológicas y el nuevo empleo creado cada vez más precario nos hace pensar que las tasas de inflación serán muy contenidas a medio y largo plazo. Por tanto, el escenario más probable es que los bonos del Tesoro de Estados Unidos a 30 años no sobrepasen la directriz bajista, que actualmente pasa por el 3.25%.

Evidentemente, esta directriz bajista no se puede mantener a largo plazo porque tiende a tipos negativos. Pero es complicado que de esta directriz bajista se pase a una alcista. Lo normal es que se mueva en un lateral en torno al 3% actual. En el plazo de 10 años, quizás se aprecia mejor este lateral. Actualmente la rentabilidad del bono a 10 años está justo en la directriz bajista de largo plazo. Si la supera, podría moverse en un rango a largo plazo entre el 2% y 3%. Insistimos en que no mucho más allá del 3% por la proyección actual de los tipos de intervención de la FED.

En definitiva, tanto los tipos a corto como a largo plazo tenderán a niveles en torno al 3%. Y lo que hay que vigilar es el estrechamiento actual de las pendientes, puesto que históricamente es cuando la pendiente se aplana cuando ya no se producen más subidas de tipos y, sobre todo, cuando llega el momento de salir de activos de riesgo. Si se da el caso de que los bonos a 2 y 30 años ofrecen rentabilidades similares del 3%, los inversores no tendrán alicientes como para asumir riesgos aumentando la duración de las carteras de renta fija, o de renta variable, e invertirán sólo en bonos a corto plazo. Los techos de la bolsa recientes se han producido cuando la pendiente de la curva ha sido plana o negativa.

De momento las pendientes aún no son totalmente planas, ni los tipos de intervención de la FED han llegado a los máximos proyectados. Siguiendo la comparativa histórica, en el siguiente gráfico podemos ver que los dos techos del S&P500 (línea verde) se han producido cuando las pendientes de las curvas 2-10 (naranja) y 2-30 (azul) han sido planas o negativas (en cero o por debajo de cero), y además, los tipos de interés habían alcanzado ya el techo del ciclo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)