Mientras llegan las subidas a la bolsa, que cada vez están más cercanas y volvemos a meternos en los fondos de inversión de renta variable y teniendo en cuenta que ha vuelto el bitcoin a la actualidad de la prensa, vamos a aprovechar este intervalo para hablar de las burbujas especulativas en varios artículos de aquí a final de año. Nuestro sistema como ya hemos dicho en ocasiones anteriores, nos sacó de renta variable europea el 25 de junio y no tenemos ni idea de cuando volveremos, porque estamos muy a gusto .viendo los toros desde la barrera.

“Se puede engañar a todos poco tiempo, se puede engañar a algunos todo el tiempo, pero no se puede engañar a todos todo el tiempo.” (Abraham Lincoln)

“Solo un necio confunde valor con precio.” (Antonio Machado)

¿Qué es una burbuja especulativa? Robert Shiller, premio Nobel de Economía en 2013, en su libro Exuberancia Irracional, la define como una situación en la que las noticias de un aumento del precio estimulan el entusiasmo de los inversores, en una especie de epidemia psicológica. Se trata de una conducta gregaria que se extiende a millones de personas.

¿Qué entorno propicia una burbuja? Uno es que se haya vivido una época de prosperidad. Difícilmente alguien será necio y se meterá en la burbuja si no nada en la abundancia. Otro factor desencadenante es que debe haber una política monetaria expansiva, es decir, de fácil acceso al dinero. Aumentan el número de billetes y monedas en circulación más de la cuenta, bien por el gasto público o bien por el fácil acceso al crédito.

¿Por qué picamos? Fernando Trías de Bes, define los síntomas del Síndrome del Necio en su libro El hombre que cambió su casa por un tulipán. Este síndrome ataca a la sociedad tras bonanzas económicas. Da la sensación que es como si nos entrase el ansia viva y entrásemos en un círculo que en principio parece virtuoso, pero que, arrastrando a montones de personas que invierten sólo por el hecho de ganar dinero, se vuelve en vicioso, porque una vez que la burbuja explota termina lastrando a buena parte de la sociedad.

Confiamos en exceso, ya que hasta ese momento todo ha ido bien. Eso nos vuelve más proclives a creernos cualquier milonga que nos cuente un gurú, banco o el vecino de enfrente. Aunque no se le puede echar la culpa de todo a ellos, ya que por envidia al que nos lo cuenta, nos metemos en el barro de las inversiones más calamitosas, es decir, nos autoengañamos. Según Warren Buffet las burbujas las forman los vecinos envidiosos. Nos corroe la envidia de que alguien “más tonto” que nosotros este ganando una pasta gansa sin mover un dedo o con un esfuerzo mínimo. ¿Qué hacemos que no nos hemos metido antes? En comparación a ellos, nos empobrecemos si no nos metemos en esa maravillosa inversión con la que todo el mundo menos nosotros está ganando MUCHO dinero. Nos parece poco lo que conseguimos con nuestro esfuerzo diario (nuestro trabajo normal) y nos es necesario más. Que entremos en masa a una inversión, termina desbocando su precio. Lo que al principio subía con una lógica (al ser por el motivo que sea, una buena inversión) termina subiendo irracionalmente. Hay dinero abundante, un objeto de deseo y una codicia desenfrenada. El objeto de deseo vive rodeado de un aura de glamour o parece algo novedoso (que rompe el paradigma anterior). Que el precio se dispare paradójicamente en lugar de desanimar a los compradores, los atrae todavía más. La naturaleza del bien en torno al que se forma la burbuja es bastante anecdótica, lo importante es que la gente lo desea. La explicación de Warren Buffet de cómo se forman las burbujas lo resume en la frase que le dijo su antiguo jefe “Puedes tener muchos más problemas para invertir con una premisa sólida que con una premisa falsa” (en relación a lo que explicábamos que todo empieza con una lógica racional y termina siendo totalmente irracional en su posterior desarrollo).

Una de las partes más problemáticas de las burbujas especulativas es que en ellas se confunden valor y precio. Los que ponen en tela de juicio las burbujas afirman que un bien no puede considerarse sobrevalorado mientras haya gente que esté dispuesta a pagar su precio. Cuando el inversor, a diferencia del especulador, no compra con la idea de revender a corto plazo, debe utilizar algún criterio para determinar si está pagando un precio excesivo. Un buen modo de saberlo es calcular el rendimiento intrínseco de un bien, es decir, considerar los activos como una inversión productiva y no especulativa. El rendimiento intrínseco calcula el precio de un bien en función de su rentabilidad intrínseca, es decir, los beneficios o rentas que genere por su propia actividad real. Esa rentabilidad se calcula dividiendo la renta que produce cada año entre el precio actual (por ejemplo el beneficio de una empresa, entre su cotización). Así decidimos a partir de los rendimientos reales de una empresa.

Robert Shiller, gran experto en burbujas, al que hemos mencionado al principio de este artículo, hizo cálculos para saber si una acción estaba cara o barata: el índice PER de Shiller o también llamado CAPE. El “Período para Estar Reconciliado” es el tiempo que la gente está dispuesta a esperar para recuperar su inversión. Utilizamos la expresión “estar reconciliado” para ilustrar la hipotética situación de que nos prestan un dinero (nuestro suegro, un compañero del trabajo, el vecino al que tanto envidiamos, etc) ¿cuánto tardaríamos en devolvérselo? Dividiríamos el dinero que nos ha prestado y hemos gastado en acciones por el beneficio que cada año tiene la acción. Por ejemplo, si nos dejan 100.000 euros y los beneficios que nos da esa acción al año son 5.000 euros, tardaremos en devolver el dinero 20 años (100.000/5.000). La media histórica del PER se encuentra ahora mismo en 15,68. El PER, en el momento que escribimos este artículo, está alrededor de 30 (en el índice Standard&Poor 500 de Estados Unidos) una zona bastante peligrosa (sólo se ha estado por encima de 30 en el crack del 29 y en la crisis puntocom). El PER de Shiller usa el beneficio neto real medio de la empresa durante los últimos 10 años. Un PER de 15,68 años supone una rentabilidad del 6,38%. (1/15,68). Las cosas tienden al promedio histórico, puede que se desvíen, pero tarde o temprano vuelven a él.

Si a todo lo anterior, le sumamos no reconocer que no sabemos, es decir, no ser conscientes de cuándo somos ignorantes o no entendemos algo, el problema se complica ya que hace que asumamos riesgos superiores al no comprender qué es lo que estamos comprando. Por ejemplo, Warren Buffet no sabía calcular rentabilidades futuras para las compañías de internet, y fue de los pocos que se mantuvo al margen de la burbuja de las puntocom. Si queréis ampliar un poco qué hay detrás de la toma excesiva de riesgos porque otros también se meten a esa inversión, y por lo tanto, tanta gente no puede estar equivocada os recomendamos que ampliéis información sobre el efecto arrastre. Tomamos excesivos riesgos debido sobre todo a la compra apalancada, que hace que se hagan grandes inversiones desembolsando sólo una pequeña parte del precio. Gracias a esto la gente va como moscas a la miel a la inversión, y hace que los precios suban exponencialmente. Además, picamos varias veces, y pensamos que siempre habrá alguien más tonto que nosotros, al que le podremos endosar nuestra inversión a un precio superior al que nosotros hemos comprado. Cuando se acaban los necios a los que endosarle la inversión, la burbuja explota.

Una vez que explota la burbuja existe la posibilidad de vender con pérdidas, reconocer nuestro error, y no perder, todo. Pero no se hace, porque sería asumir nuestro error. Se espera a ver si remonta la situación y esta nunca lo hace.

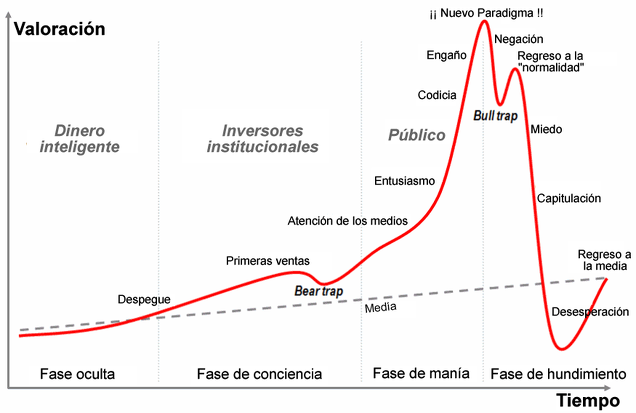

¿Qué fases tiene una burbuja?

¿Todas las burbujas son igual de peligrosas? Fernando Trías de Bes las clasifica en 5 grados:

- Grado 0: Recesión sin burbujas: Se trata de una crisis de confianza. Hay una recesión psicológica que se ha generado sin causa económica. Hay ligera contracción de la economía y aumento del paro. Tienen corta duración. Se solucionan inyectando liquidez.

- Grado 1: Burbuja financiada con ahorro. La expansión de la burbuja se financia con ahorro y sin apalancamiento. Hay moderado incremento del paro y moderada contracción de la economía. Un ejemplo es la Tulipomanía (1634-1637) que analizaremos en un próximo artículo.

- Grado 2: Burbuja financiada con deuda: Hay un importante incremento del activo y luego una caída contundente. Las consecuencias principales son: contracción económica, aumento del paro y bastante cantidad de gente arruinada. Ejemplos. Burbuja de los Mares del Sur (1711-1720) y Burbuja de Internet (1995-2000)

- Grado 3:Burbuja financiada por la banca: la deuda adquirida durante la burbuja es financiada por la banca internacional. Aparecen muchos inversores arruinado. La economía se contrae mucho. Hay quiebras bancarias. Ejemplo: crac del 29 (1921-1929)

- Grado 4: Burbuja con refinanciación de la morosidad: los prestamistas de la deuda intentan sortear los problemas (y en vez de mejorar la situación, la empeoran) refinanciando los créditos. La tasa de paro se desboca. Se generalizan las quiebras bancarias y hay una alta estrangulación del crédito. Reune todas estas características la burbuja de las subprime, que también puede considerarse burbuja grado 5, como ahora explicaremos.

- Grado 5: los especuladores en este caso se han cebado con un bien de consumo, especialmente, de primera necesidad (como una casa). Para su producción es necesario mucho empleo. Tras estas burbujas hay paro universal, alto porcentaje de gente arruinada, grave contracción económica y quiebras bancarias generalizadas. La recesión posterior es bastante larga. Ejemplo: Burbuja inmobiliaria de Japón (1980-19990), burbuja Subprime (2003-2007 y la burbuja inmobiliaria española (2000-2008)

Lo bueno de las burbujas, si es que se puede sacar algo bueno de ellas, es que, tras ellas, se recuperan los valores esenciales de la sociedad, ya que como dice el refrán “Gato escaldado, del agua fría huye”.