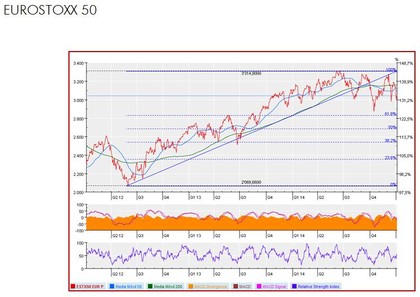

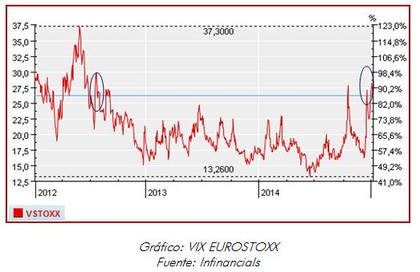

Los principales índices bursátiles acumulan caídas en la primera semana del año, que van desde el 1% al 4%. Existen varios frentes abiertos que están provocando incrementos de volatilidad de los mercados de renta variable, situando al VIX (Indice de volatilidad del mercado de opciones) del EUROSTOXX en los niveles de octubre y que a su vez coinciden con los repuntes de junio de 2012. Recordemos que en esa última fecha se debatía la posibilidad de la salida de Grecia de la zona euro… y parece que la historia se repite.

La situación en la que nos encontramos actualmente, sin embargo, no es la misma. Se han tomado medidas de flexibilización cuantitativa y ajustes fiscales en la región, al mismo tiempo que se han creado mecanismos intitucionales para evitar quiebras sistémicas, que han permitido una rebaja más que considerable de las primas de riesgo durante todo este período. No estamos diciendo con esto que los riesgos principales hayan desaparecido, simplemente que el punto de partida es distinto.

Como comentábamos, existen una serie de factores que están incrementando la volatilidad de los mercados en un entorno de débil demanda, precios de las materias primas en descenso o ralentización de PMIs (Indices de Gestores de Compras).

Los bajos precios de petróleo, no benefician a todos por igual. Los claros beneficiados son los países que son importadores netos como por ejemplo España, China e India, y en el lado opuesto están Rusia, Venezuela o Irán.

Otro de los factores que trae volatilidad son los conflictos geopolíticos (Rusia-Ucrania, Israel-Palestina, Irak o Libia). El incremento de sanciones por parte de los diferentes países perjudican el crecimiento de estas regiones y merman las expectativas de inversores y consumidores.

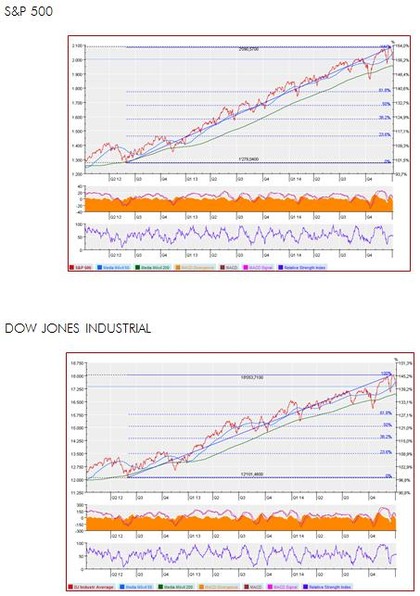

La entrada de Japón en recesión, la ralentización del crecimiento chino y los bajos precios en Europa, obligan a los grandes bancos centrales a seguir actuando de la única manera posible, inyectando liquidez. En EEUU el ciclo económico es diferente y se espera que suban tipos el año que viene. No obstante, una ralentización mayor de la demanda a nivel global y los precios de las materias primas en los niveles actuales, pueden provocar un retraso en la próxima subida.

A estos factores, se añade ahora uno nuevo: la posibilidad de que Syriza salga elegida en Grecia como primera fuerza política a final de enero. El país heleno se encuentra en un momento de enorme fragilidad financiera. Las necesidades de financiación para el 2015 se cifran en 17.000 mill. de euros y están pendientes del último tramo de financiación del rescate anterior (7.000 mill). La posibilidad de una reestructuración unilateral por parte de Grecia seguramente conllevaría un cierre del grifo de liquidez de los bancos al eurosistema. Los inversores privados sin duda exigirían unos intereses mayores para financiar al país e implicaría más ajustes presupuestarios por parte del Gobierno.

Un escenario extremo que contemple su salida del euro, ocasionaría un revuelo de dimensiones enormes en los mercados finacieros globales, a pesar de que su PIB sólo pesa un 2% en la región.

El discurso radical de Syriza, no obstante, se ha ido relajando y ya no defienden una salida del euro. Lo que contemplan, es una reestructuración de parte de la deuda y deshacer algunas de las medidas poco populares que se han tomado como consecuencia del acuerdo con la Troika.

Según un artículo de la revista alemana Der Spiegel, la primera reacción del Gobierno de Angela Merkel tras el adelanto de las elecciones en el país heleno, fue considerar como inevitable su abandono del sistema monetario europeo. Pasados unos días tras la noticia, Alemania comienza a acaercar posturas y afirma estar dispuesta a hablar sobre la deuda griega aunque Syriza gane las elecciones.

Opinamos que el escenario más probable es un encuentro entre ambas partes, que lleve a la permanencia de Grecia en la zona euro y a una reestructuración ordenada de la deuda del país. También se negociarán otros puntos como el aumento del gasto público y quizás menos probable el adelanto de la edad de jubilación.

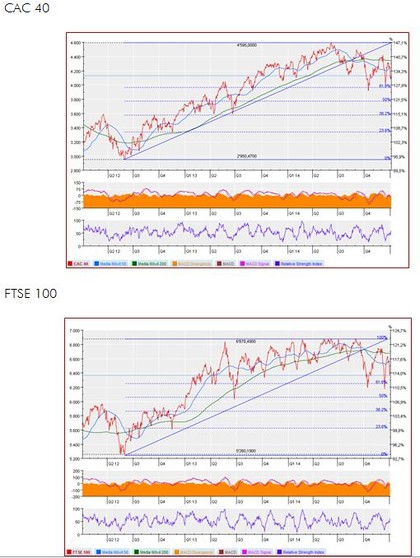

En este 2015, es muy probable que veamos repuntes en la volatilidad de los mercados, por algunos de los factores comentados en este artículo. No obstante, seguimos manteniendo posiciones en Europa por mejores valoraciones relativas de las empresas, la bajada del euro, el desplome del precio del petróleo y otras meterias primas.

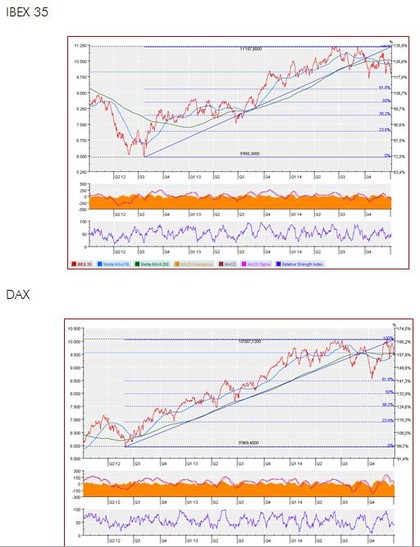

Seguimos apostando por España por la mejora de PMIs, reducción del déficit y empleo frente a Francia e Italia, mientras no tomen plena concinencia de la necesidad de reformar su mercado laboral y mejorar su balanza fiscal.

Estamos preparados para afrontar este mes de enero con las carteras compensadas y diversificadas. Sin embargo, debemos estar muy atentos ya que la deuda ha sufrido en los últimos días con incrementos en las rentabildiades de los bonos soberanos y de las primas de riesgo (España ha pasado de 100 a 122 puntos en siete días e Italia de 122 a 144).

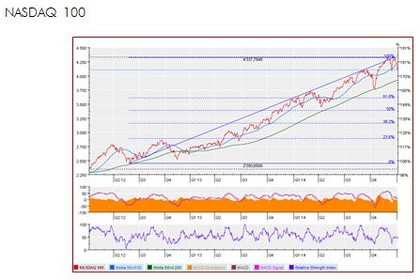

Controlamos los soportes más importantes de los índices bursátiles y trazamos los niveles de retroceso de Fibonacci por si se complica la situación y hay que tomar decisiones tácticas para proteger a nuestros clientes. No obstante, en principio nuestra estrategia es de mantener posiciones y aprovechar las oportunidades que se presenten en el más corto plazo.