Pues benefíciese del pánico del mercado

Esta

estrategia de swing trading busca realizar operaciones a largo en el S&P

500. En lugar de observar a los indicadores, se usa como base para la

generación de señal de la entrada el rendimiento de las 2 semanas anteriores. A

continuación, le explicamos cómo funciona la estrategia en detalle y qué

rendimiento ha tenido en los últimos 20 años.

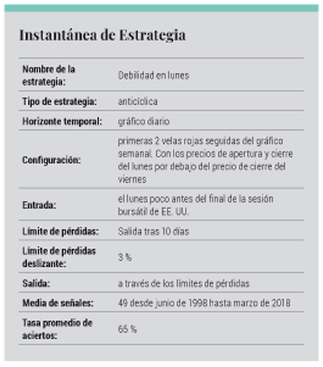

Entrada tras una fase débil

El objetivo de esta estrategia de

trading es simple: tener un número suficiente de operaciones, con las pérdidas

más bajas posibles y la tasa de aciertos más alta posible. Desde el punto de

vista psicológico, el último punto es un factor que no debe subestimarse en una

implementación disciplinada de la estrategia. El S&P 500 ofrece a los

inversores y operadores activos una gran variedad de opciones para el uso de

estrategias de negociación. Además del contrato a plazo ES, el fondo de índices

cotizados en bolsa con el ticker SPY está demostrando ser un excelente instrumento

de negociación debido a su alta liquidez y bajos costes. El ETF más grande del

mundo debería, por lo tanto, servirnos de base para las pruebas históricas.

Cualquiera que haya realizado extensas pruebas históricas en el índice de

referencia de EE. UU. sabe que a las caídas a corto plazo en la mayoría de los

casos le sigue una recuperación. Eso es exactamente lo que queremos usar para

nuestra estrategia swing. Sin embargo, como alternativa al uso de osciladores

como el Indicador de Fuerza Relativa (RSI), estocástico y otros, simplemente

definiremos un período de debilidad con 2 semanas negativas de negociación

consecutivas. Esta configuración se podrá verificar tan sólo los fines de

semana tardándose menos de 1 minuto en completarse. Si se cumple esta condición,

será necesario configurar la señal de entrada a largo. En el enfoque de trading

actual, el cierre de la negociación del lunes es el punto de partida, pero solo

si se cumplen ciertas condiciones:

• El precio de apertura

del lunes debe estar por debajo del precio del cierre del viernes anterior.

• El precio de cierre

del lunes debe estar por debajo del precio de cierre del último viernes.

Básicamente, estamos esperando una

continuación de la debilidad de las 2 semanas anteriores y confiamos en un giro

contra ese movimiento, que debería comenzar el martes. Si se cumplen estas

condiciones, la señal de entrada a largo se dará poco antes del final de la

sesión de negociación de EE. UU. El lunes.

El límite de pérdidas deslizante y

una salida temporal limitarán nuestro período de espera

Para que los objetivos mencionados

anteriormente puedan cumplirse, cada operación debe tener la suficiente

amplitud a fin de poder capturar el potencial lucrativo. Por otro lado, un

movimiento de precio negativo no debería hacernos grandes agujeros en la

cartera. Lo cual debe lograrse mediante el uso de un porcentaje fijo para una

salida final. Asegurar constantemente los beneficios al mover el límite de

pérdidas deslizante en caso de un movimiento de precios favorable. Por otro

lado, si el mercado se mueve lateralmente o hacia abajo, el límite de pérdidas

se mantiene. Esta estrategia de trading utiliza una salida final del 3%. Para

limitar el período de espera y para darle a la estrategia de negociación un

carácter de operativa de swing trading, se agrega una salida temporal. Ésta

última actuará cuando la posición se haya mantenido durante 10 días. Por lo

tanto, siempre se cerrará una posición larga tan pronto como se viole el límite

de pérdidas o se exceda el período de retención.

Detalles de la prueba histórica

Antes de

utilizar una estrategia de negociación, se debe realizar una prueba histórica y

una evaluación integral del rendimiento. En nuestro caso, utilizaremos los

datos del período de junio de 1998 a marzo de 2018. Estos casi 20 años abarcan

todas las fases del mercado bursátil (volatilidad alta y baja, mercados

alcista, bajista y lateral), proporcionando una base realista para la

simulación. A fin de evitar resultados distorsionantes debido a la volatilidad

del precio en este periodo, utilizaremos un capital de $ 100,000 por operación

en lugar de un número fijo de ETF. Cualquier ganancia operativa no será

reinvertida. La figura 1 muestra un ejemplo con una operación. El 27 de marzo

de 2017, un lunes, se generó una señal porque se cumplieron todas las

condiciones para una operación prolongada:

• El precio de cierre

del 24 de marzo de 2017 fue inferior al precio de cierre el 17 de marzo de

2017.

• El precio de cierre

del 17 de marzo de 2017 fue inferior al precio de cierre del 10 de marzo de

2017.

• El precio de apertura

del lunes 27 de marzo de 2017 fue inferior al precio de cierre del 24 de marzo

de 2017. El precio de cierre estuvo por debajo del cierre del viernes anterior.

Se compraron 428 ETF a un precio de $

233,62. Los puntos azules visualizan la salida final. Como se puede ver, la

posición larga en este ejemplo cerró en $ 235.36 al cierre de la negociación

del décimo día.

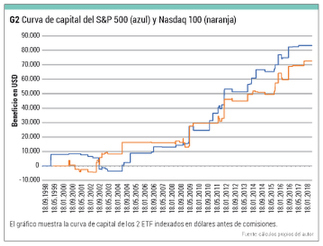

Resultados de la prueba

Ahora veamos

la curva de capital y los resultados de la prueba histórica. Como se puede ver

en la Fig. 2, el movimiento de la curva de capital, además del período de

debilidad durante el mercado bajista en 2001 y 2002, es prometedor en general

(línea azul = S&P 500). Se llevaron a cabo un total de 49 transacciones durante

el mismo período. El ingreso neto antes de las comisiones fue de $ 83,296. La

media de las ganancias fue de $ 3470, la de las pérdidas fue de $ 1632.

Calculado sobre una base porcentual, se logró una ganancia de 1.7 % de media.

Sobre esta base, los traders podrán

establecer sus costes de trading y así recibir una buena indicación de la

rentabilidad de la estrategia de trading. La tasa de aciertos es muy atractiva

65 %. Del lado del riesgo, estamos particularmente interesados en la pérdida

máxima; es decir, la disminución más fuerte de la curva de capital. La cual fue

de $ 16,950. La mayor pérdida individual de una única operación fue de $ 4,940.

¿Cómo de estables son los

resultados?

Una medida

simple y sensata para evaluar la estabilidad de la estrategia de trading es

probar las reglas en otros mercados. Esto muestra que otros ETF de índices como

el QQQ (Nasdaq 100) dan resultados similares (Figura 2, línea naranja). Índices

industriales como los de materias primas, energía o tecnología también muestran

una imagen positiva. Además, una prueba histórica siempre debe incluir un

análisis de sensibilidad el cual comprueba cómo cambian las medidas de

rendimiento cuando se modifican los parámetros de la estrategia (en este

ejemplo, el tamaño de la salida final y el tiempo de espera). Como era de

esperar, elegir las salidas más grandes y eliminar el tiempo de espera pueden

mejorar los resultados. Sin embargo, la estrategia se convierte en una

estrategia de seguimiento tendencial a largo plazo con pérdidas más grandes.

Conclusión

La estrategia de swing trading que

acabamos de presentar en este artículo nos da unos buenos resultados estables

durante los últimos 20 años, lo que la hace especialmente adecuada para los

traders que deseen minimizar el tiempo dedicado al análisis y la implementación

de las señales de trading. Para aumentar la frecuencia de generación de señales

de entrada, esta estrategia también puede usarse con índices sectoriales.

Además, este enfoque puede transformarse en una estrategia de seguimiento

tendencial a largo plazo modificando las opciones de salida. Al final, solo 2

cosas cuentan: tener un conjunto claro de reglas y tener disciplina para

seguirlas, incluso durante las fases de pérdidas.

Este artículo ha sido escrito por David Pieper en la edición Julio - Agosto 2018 deTRADERS´ Magazine

Para leer esta y todas las ediciones de TRADERS´ Magazine regístrate ¡GRATIS! Click Aquí