Hace unos días, traía a colación la situación de la bolsa española, como ultima bolsa mayor, a tres años vista, y penultima de 46 grandes mercados, en 2020 (España ultima, y en situación muy critica), desde entonces, hemos visto un rebote bancario a causa de la posible fusión de Bankia, y Caixaban, rebote que ha sido fulminado, (de hecho, los dos grandes BBVA Y SANTANDER, vuelven a estar cerca de los soportes de la muerte), de estos días a esta parte, poco ha cambiado, IBEX 35 rondando los 7000 ( puntos por arriba, puntos por abajo), y en la sesión de hoy, gracias a INDITEX.

Sí un inversor hubiera invertido con gestión pasiva ( indexado a indices), en los principales indices de Europa, se da cuenta, que este tipo de gestión hubiera sido un fracaso, salvo DAX30, y creo que la situacion futura, va por el mismo camino.

Creo que por ejemplo en España, (IBEX35) aunque el peso de los bancos en la ponderación, está desapareciendo, aun siguen siendo un lastre, y realmente, hoy en día, en España, salvo energéticas, y todo lo que tiene que ver con energías renovables,( alguna excepción mas), el resto de grandes empresas, vienen agonizando muchos años atras, y su ponderación es tan grande, que aunque se renueve el IBEX35 ,(entren y saltan empresas del indice), invertir en IBEX35 como indice pasivo (aunque sea total retorno) es un lastre ( no lo aconsejo a nadie).

IBEX35 TOTAL RETORNO:

Si observan, en el ibex total retorno ( he traído el total retorno, porque el ibex35 al desnudo da aun mas pena), está a precios de 2006, es decir 14 años, en los que no se ha ganado nada, invirtiendo en bolsa. ( gestión pasiva), es obvio, que con gestión activa, invirtiendo nada mas en utilities, y quitando bancos, el resultado hubiera sido otro muy diferente, pero hablamos en el articulo de gestión pasiva indices) .

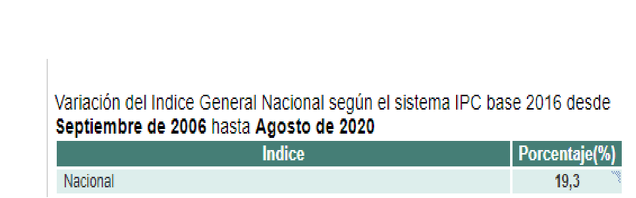

Pero es obvio, que para el inversor ahorrador, el coste de vida ( indice de precios al consumo) ha subido un 19.30%

Por lo tanto, si usted hubiera invertido en el IBEX35 TR hace 14 años, actualmente estaría perdiendo un 19.30% de poder adquisitivo.

Es un momento hablaré del IPC España, las variaciones, es lo que se llama inflación, que lo compone y pondera, cesta de productos y servicios de consumo etcetc ( ponderación de cestas, que son cambiantes según tiempos), y por supuesto, lo que no lo compone ( por ejemplo compra vivienda etc etc) , de la estadística, solo adelantar, que salvo una etapa muy concreta, años 2010 a 2014 que subía a 2% ( en 4 años, total 8%) ( que es lo que se cree que puede suceder para los próximos 3 o 4 años, tras las inyecciones de liquidez,) en los últimos años, la media es un 1%, pero hemos tenido etapas históricas, de un 4% de media, si bien en esas épocas, existían alternativas al ahorro, depósitos con tipos de interés, que ahora no existen.

No quiero dificultar el entendimiento, la composición del IPC en un 19% son alimentos, un 15% transportes, y un 18% vivienda, pero curiosamente en vivienda entra todo lo que son gastos energéticos, electricidad, gas etc etc. Hablar de la composición y ponderación del IPC, productos y servicios de consumo que lo integran, seria largo y tendido.

Por lo tanto, al final, lo que mas influye en la variación, son los temas energéticos, materias primas, electricidad, petroleo, gas etc etc, sea de manera directa o indirecta ,en dicha cesta.

Es por ello, que realmente, si uno pretende cubrir sus ahorros de inflación, debería haber invertido en compañías energéticas, eléctricas, ( IBERDROLA, ENDESA, ENAGAS, NATURGY, REPsol etc etc , ahora mas actual, renovables). Hay otras temáticas, como invertir en ORO. pero para no salirme del tema.

La cuestion es que en estos 14 años, invertir en ibex total retorno, hubiera sido estar igual, pero habiendo perdido casi un 20% de poder adquisitivo de servicios y consumo.

¿ Pero y el resto de indices Europa?

CAC 40 ( FRANCES)

Pero si vemos el total Retorno de CAC40

Si observamos otra situacion, bastante mejor que el IBEX 35 TOTAL retorno.

DAX30 ( ALEMÁN) es el REY en EUROPA, MENSUAL:

Aquí se aprecia, que realmente, es el indice que mejor funciona en Europa, en cuanto a gestión pasiva, pueden apreciar la comparativa con el ibex 35 total retorno, y la diferencia de rentabilidad es brutal, ( ademas, no hay que buscar indices totales retornos, ya que el DAX es total retorno por defecto, por lo tanto, cualquier ETfs, o Fondo de inversión que lo replique es mas que suficiente.

Es cierto, que el DAX ha tenido tres correcciones históricas, muy radicales, 2000,2008, y 2020( actual del COVID19) pero es innegable, que como indice de inversión pasiva es éxito.

Otros indices mundiales:

NIKKEI 225:

Lo traigo a colación en la comparativa, porque veo que pueda estar próximo a saltar tramo (escalón histórico), sií rompe los 24000 puntos ( pero a su vez esta a niveles de 1988), el indice de JAPON225, siempre ha sido el típico ejemplo, de como un indice puede estar 30 años bajista, pero también hay que apreciar, la anomalía de dos subidas 1988/1989, y una sola bajada de 1990.

Lo interesante en el NIKKEI 225 es que hay un lateral de 30 años, por esta causa, un inversor en indices pasivos de largo plazo, lo debería tener a vista.

OTRA PERSPECTIVA, DEL FRACASO EN INDICES GENERALES PASIVOS:

En esta ocasión, quiero comparar el total retorno ibex35, con el Dow Jones ( verde), SP500 (marrón), pero observando que el DAX30 (negra) esta al mismo nivel que SP500 vanguard total retorno), sí bien es cierto, que prácticamente desde 2015, Dax apenas sube, y los indices generales pasivos de USA sí han tenido un buena aceleración., seguramente, por el tema tecnológico, y Nasdaq Internet.

Lo único positivo para el DAX30,(como indice pasivo) es que se encuentra al mismo nivel, que el SP500 desde 2006, y el inversor de zona euro, al menos se quita los problemas de las oscilaciones típicas, en las divisas, también en el DAX observo mas equilibrio entre economía real versus tecnológico.

Tanto el NIKKEI225 ( lateral 30 años) como DAX / (prácticamente lateral 5 años) estarían en una interesante vigilancia.

INDICES PASIVOS: MSCI Global, Emergentes, China50 , Dax Y SP500 total retorno.

Ahondando mas en la temática indices pasivos, desde 2006, ya estamos viendo que el IBEX35 TOTAL retorno, esta al mismo nivel que 2006, ( y la inflación nos ha comido un 19%), ligeramente superior tenemos al MSCI global, y al mismo nivel que el IBEX total retorno, tenemos al indice de mercado emergente EEM, la curiosidad, es que CHINA ya esta por encima de 2006, por supuesto lo comentado sobre indices DAX30 Y SP500 ( total retorno) .

Pero aqui, sucede algo curioso, salvo el SP500, tanto DAX, como el indice CHINA50 estaban en situacion similar desde 2015, pero China 50, ha roto ya actualmente este lateral de 2015( DAX está pendiente)

Por lo tanto CHINA50, DAX Y NIKKEI 225 deben estar en vigilancia, por este orden, al ser CHINA actualmente el que va por adelantado ( y la que parece, que va a recuperarse antes económicamente, ya lo adelantan los datos macro) todos, estos indices pasivos, son situaciones interesantes, por las lateralidades amplias comentadas, cada una con sus características.

Para mi estos son indices generales pasivos, por excelencia, puesto, que si hablamos de NASDAQ u otros sectores, los considero mas que indices pasivos, indices sectoriales, por lo tanto seria mas bien inversión ACTIVA, aunque evidentemente como tales indices existen, y se pueden invertir.

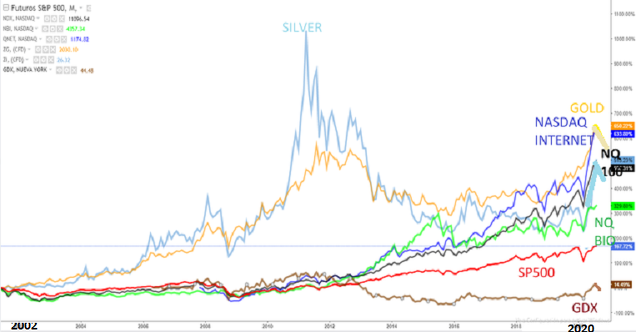

Sí se observa la situación, a dos décadas vista, los indices, que para mi son sectores activos, NASDAQ INTERNET, NASDAQ BIOTECNOLOGIA, NASDAQ 100 superan muy ampliamente al SP500.

Es por esta circunstancia, que al SP500, lo consideraría como indice, que marcaría un equilibrio sectorial, aunque es cierto, que en estos momentos, las grandes empresas ( top5 megacapitalizacion) son tecnológicas. considero, que por su historia, de rentabilidad anualizada a lo largo de la historia, lo único que podría ocurrir, es que las grandes megacapitalizaciones de desinflaran a favor de otras empresas tecnológicas, que a futuro podrían sustituirlas, pero hablamos a muy largo plazo, décadas.

Cambien es cierto, que salvo alguna excepción, no podemos decir que las grandes megacapitalizaciones tengan una valoraciones desorbitadas, pero realmente, la historia, si dice que suceden cambios empresariales en los indices, aunque lo normal, es que la tecnología siga en auge en las proximas décadas, lo único que pudiera ocurrir, es que las capitalizaciones sigan subiendo, en grandes, medianas y pequeñas a la vez, o unas mas que otras, y haciendo el indice cada vez mas grande (naturaleza histórica de la capitalización bursátil), tal vez en algún momento, si las grandes frenaran la subida en capitalización, las empresas que vengan detrás pueden ir subiendo, pero dependiendo de la ponderación podrían tener mas fuerza unos indices u otros, de hecho, actualmente hay 40 de 500 empresas que son megacapitalizaciones en SP500, de las cuales 5 concentran un 40%.

Hace unos años, megacapitalizacines eran 19 o 20.

ORO: Es otro activo estrella, a dos décadas vista, y desde luego, sí lo comparamos, con el mercado español, ibex total retorno etc, las comparativas son odiosas, hubiera sido el mejor activo que hubiéramos elegido, igualmente activo que puede cubrir a largo plazo de la temida inflación.

- Por lo tanto, para los próximos años, décadas etc, como inversión indexada pasiva, un ahorrador inversor, que no se quiera complicar la vida con la gestión activa, tanto de momentun (análisis técnico), como sectorial, como selección de empresas, debería estar invertido, en indices pasivos como el SP500 (Total retorno, Vanguard ETC ETC) DAX, y ORO, como indices pasivos en vigilancia por salidas de amplios laterales NIKKEI 225 Y CHINA 50.

Para el caso de España, si tuviera que invertir, pensando en la inflación, lo haría en energéticas, utilices, y energías renovables. es indudable que las eléctricas/ energéticas, cubrirían sin problemas este cometido.

Para tema de IPC, Inflación, histórica, y pronosticos de futuro, tanto en EEUU, como en España, comparativa de inversión en bolsa ,inversión en vivienda, lo dejaré para otro articulo, pues hay bastantes curiosidades, en este momento en España, y por desgracia, existen bastantes incertidumbres, mucho coste político en confianza empresarial, y uno tiene que actuar en consecuencia, para no llevarse una sorpresa en los próximos años y décadas, pues en sus ahorros, malas decisiones, pueden acarrear bastante ruina.

Saludos.

Buen articulo

Yo invierto a largo plazo en fondos indexados de vanguard y fidelity a traves de myinvestor pero me indexo a todo el planeta,tengo fondos indexados a Europa,sp 500,emergentes y Japan,es cierto q Usa fue la ganadora la decada pasada pero en esta decada lo normal es q emergentes y Europa lo hagan mejor,en la decada del 2000 asi paso,la reversion a la media me refiero

saludos

Gracias, bueno en realidad, lo que manda es SP500 y creo que seguirá mandando a futuro, Europa no creo ( Europa de sector tecnologico esta caput), jeje, salvo la excepción de DAX alemán, que es en el único indice europeo que estaría, por supuesto ORO, ya que considero, como he explicado en muchos articulos que inicia un ciclo alcista por anual, por lo demas CHINA 50 Y JAPON 225 me parecen muy interesantes, en las actuales zonas, mas CHINA que Japon, no he comentado igualmente el tema de INDIA, que en este mes de Septiembre, son indices que están mostrando fortaleza, Por lo demas, para que el resto pudiera acortar con USA, el tema tecnologico deberia venirse totalmente abajo, cosa que bajo mi punto de vista, y tras el COVID19 es lo contrario, se ha afianzado, por lo tanto en este mercado GLOBAL de la nueva era tecnológica, solo veo dos grandes ganadores, USA Y CHINA, pero no por opinión subjetiva,sino por lo que han hecho los indices . Si tuviera que elegir una cartera de gestion pasiva este 2020 seria SP500,, DAX30 , ORO, CHINA50, JAPON 225, y quizás incluiría INDIA, creo que lo que mas se muestra fuerte tras COVID es lo que lo hará mejor a años vista.

Un lujo tus articulos Juan y la manera sencilla que tienes de comunicar.

Gracias.

Pero es que ir a largo plazo no es lo mismo que estar en un fondo, en un ETF o en un valor 20 años agarrado contra viento y marea. Precisamente los que vamos a largo plazo sabemos que la Bolsa hace dientes de sierra y a veces muy pronunciados, por lo que para ir consolidando las ganancias, que conseguimos en tiempos de subida, hay que salir necesariamente lo mas cerca del vértice que podamos y volver a entrar en el mismo subyacente o en el que nos de la gana lo mas cerca del valle. Es lo que tengo definida como estrategia beligerante que es muy sencilla de aplicar pero que los bancos la detectan y así les va a sus clientes.

Si, ya lo he dicho en el artículo, hablamos de gestión pasiva largo plazo, escoger lo mejor. Es evidente que hay gente que tiene éxito aplicando estrategias activas, sean por factores de momento, sectoriales, o selección de empresas, gestión activa, pero un 90 % de personas no lo consiguem, ( eso da para otro artículo de las razones) y por otro lado también ya no sólo inversores, minoristas, sino una gran mayoría de fondos de inversión 900o 95% son incapaces de batir a índice indexado pasivo,, esto es realidad. Luego hay inversores que sencillamente no quieren estar pendientes del mercado, y otros que han tenido malas experiencias con profesionales etc etc. Por lo tanto si yo tuviera que formar inversores o escribir un libro, la primera lección sería decir que la opción de índice pasivos, no sólo es la más cómoda, sino la de mayor porcentaje de éxito, y luego me dirigiría a aquellos que quieran superar indexados, y como hacerlo, en esta temática hay razones sectoriales, eleciones de empresas con característicad x, factores técnicos o de momento etcetc, ew evidente que la gestión pasiva se puede complementar con gestión de riesgo, % de inversión liquidez a cada momento, etc etc, pero al público hay que decirle que la gestión indexada pasiva es la opción más plausible para el que no se quiera complicar o gestionar..

En respuesta a Juan A Beño

Como dijo un famoso carnicero de Londres, de cuyo nombre no quiero ni acordarme, vayamos por partes:

Hablar de gestión activa, pasiva o indexada no nos dice nada. Hay que buscar momentos de entrar y salir y buscar la consolidación de las ganancias y no estar en nada cuando vienen los grandes despeñamientos.

Por otro lado elegir un valor o un fondo por fundamentales o por analisis tecnico, no es garantia de que pasados los años se mantengan las mismas ventajas competitivas. Es el caso del Banco Popular de hace 30 a´so que tenia fama de ser el mejor banco de España, y pasan los años y cambian los equipos gestores y mas motivos y ya no es tan rentable.

Resumiendo ir a largo plazo no es como un casamiento de otras veces o como el equipo de fútbol de nuestro pueblo que siempre es el mejor del mundo. El secreto se llama CONSOLIDACIÓN que sabemos que es muy difícil y podemos hablar mucho de ese tema.

En respuesta a Luis Mayoral

Popular de hace 30 años, perdón por el gazapo.

Yo me estoy planteando comprar el SP 500 y cubrirlo con cortos en el futuro , cuando quiera estar largo cierro cortos ...y cuando vaya hacer un valle voy corto y obtengo liquidez ...digamos que cobraría en los giros bajistas del mercado...jajaja

Te puedes jubilar en una cresta y dar conferencias o te puedes jubilar en un valle y con alguna empresa de la cartera quebrada y ya no darás la plasta con conferencias....jajaja

Vuelvo a insistir, porque la tematica del articulo es invertir en indices pasivos sin mas, y elegir efectivamente los mas fuertes por historia SP500, DAX , Y ORO,,mas alguna sorpresa como pueda ser CHina o Japon. Se trata de GESTION PASIVA, es decir no hacer nada EN INDICES, tema coberturas y demas, es otro factor mas de gestión activa, y no es lo que trato en el articulo, como tampoco factores de momento, estadisticas de correcciones, gestion de cartera, liquidez, tematica de eleccion sectorial, o tematica de eleccion de empresas, es decir todo esto, evidentemente TODO ES TEMATICA DE GESTION ACTIVA, que para eso necesitaría bastantes artículos, de lo que es lucha para batir a los indices, y mi experiencia. Pero quizas haya gente que no le apetezca estar de continuo mirando bolsa, simplemente tiene idea de invertir a decadas vista, etc etc, y por otro lado estoy diciendo, que bajo mi experiencia, solo un 5% de fondos es capaz de batir a los indices pasivos a largo plazo, pero creo que fuera de gestores profesionales, los minoristas tienen bastante mas margen de maniobra en las operativas y menos restricciones, y creo que en minoristas si puede haber entre un 15/20% capaces de batir a los indices consistentemente. El tema de las coberturas, existen fondos que lo realizan, por ejemplo J Alfayate GPM, aunque la trayectoria es aun corta, este tipo de tecnicas, disminuyen la volatidad, protegen los capitales, pero claro, todo tiene sus pros y sus contras, todas las tecnicas de gestion, reduccion de volatilidad etc etc, al final si los indices caen mucho te pueden salvar, pero en años de subidas fuertes, subirias menos, a largo plazo seria menos susto pero menos rentabilidad, con la gestion pasiva vas a saco, unos años buenos otros regular, otros malos, y en alguna epoca te puedes chutar un fuerte retroceso historico. Pero mi experiencia me dice, y ya son muchos años, que batir a los indices pasivos es complicado, salvo acontecimientos sectoriales determinados que domines, y que por otro lado, son continuas en la historia, multiples vueltas correcciones en V, que limpian al personal y dejan intactos a los que van a largo plazo. De cualquier manera, como digo, HABLO DE GESTION PASIVA, ya dedicare otros articulos, a lo que yo creo que es gestion activa de alta estadistica, pero ya adelanto lo dicho, es una minoria, la que es capaz.

Lo que siempre me a parecido fenomenal es la cartera permanente. Sólo tienes que hacer rebalanceos de vez en cuando. Da una rentabilidad anual en Usa de más de un 7%.

http://www.carterapermanente.es/

Ahora incluso hay fondos de inversión españoles que te hacen la gestión con muy pocas comisiones.

Bueno, otra cuestion, es que normalmente las estrategias pasivas son mas baratas en fondos indexados que las comisiones de fondos activos, aunque un servidor prefiere ETfs, Por lo demás para esta estrategia PASIVA, lo mas fuerte es SP500 total retorno, DAX, Y ORO, hablo de las ultimas décadas, y la sorpresa podría venir por ASIA, China, o Japón.

Buenas.

Yo recomendaría mirar índices de Suiza, Suecia y Dinamarca... Y ahí hacer selección de empresas.

Salud.

perceived reality!!!

Juan pienso que china es más activa que pasiva hay mucha morralla en un fondo pasivo que lleva 700 empresas Si embargo en un activo seleccionan valores con tendencia y obtienes buenos resultados tienes el robeco chinese equity lleva un 35 % este año y pienso qu tiene recorrido

Con todos mis respetos creo que se confunde la inversión en índices con la gestión pasiva para toda la vida.

Por mucho que digan que no, las TENDENCIAS existen......cuando existen.

Invertir toda la vida en Indices que no tienen TENDENCIA es como poco absurdo, no aplicar stop loss, stop profit es también absurdo.

No hay que ser un genio para invertir en tendencias, pero nadie lo hace....

Solo en ejemplo:

Si hubiéramos invertido hace cuatro años en el Nasdaq con un stop loss mínimo de la semana anterior ...pues nos habríamos forrado. Hubiéramos salido con un pastón de la crisis del COVID y hubiéramos cogido otro pastón en esta vuelta en V, pero como dicen el market timing es imposible, pues.....

En respuesta a Julian Hernan Fernandez

En ningún momento he dicho eso, de hecho expongo graficas de los índices alcistas de largo plazo, y a la vez me mojo de las rupturas de NIKKEI 225 Y CHINA, es decir, la inversión pasiva es igualmente por timing, y por geografica, o bien sectorial.

Yo recomiendo leer a Bogle. En su libro de 'como invertir en fondos de inversión con sentido común' están todas las dudas resueltas y todas las estadísticas desde hace muchas décadas, y la reversión a media es un asunto muy serio (todas las zonas tienen épocas de crecimiento superior pero...) La evidencia es que salvo los grandes inversores (se cuentan rápido), el porcentaje de activos que baten al índice no superan el 10% (en el mejor de los casos) y cuando eso sucede suele ser de casualidad, porque la siguiente década del bueno suele ser un desastre. Es impredecible saber qué acción/sector o zona va a subir y cuando... Sería tan presuntuoso como pensar que una cabecita con unas neuronas puede controlar tantas variables (limitadas) como Medallion de Renaissance... Ya luego sobre los mete/saca de turno prefiero no decir nada... Bogle lo explica muy bien... Solo pierden pasta salvo que toque la flauta... Tengo dudas sobre el análisis del ibex en comparativa con otros por los dividendos... Evidentemente España es un país de tuercebotas empezando por la política y siguiendo por la oligarquía económica que vive pendiente del boletín del estado (como joder pasta al ciudadano sin pegar palo) pero sin crear riqueza como la máquina americana o alemana... La respuesta a sobre que es mejor (para un paisano corriente) la dio Bogle con Vanguard, lo confirma la tendencia en un país avanzado como usa (% de pasivo vs activo trincón) y lo resume Buffet aconsejando a los ciudadanos que no consuman noticias económicas y que fusilen los consejos de Bogle quien es, según Buffet (o mejor activo) quien más ha hecho por los inversores americanos en la historia (a diferencia de los activos que lo que han hecho es trincar. Saludos.

ASi es, es indudable que el sectorial es importante, por eso el IBEX no ha estado a la altura, con solo ver que el sector bancario eran muy bajista, excluyendo todos estos valores, se hubiera batido de largo, pero igualmente hay que escoger entre indices, y en ningun caso ha sido buena idea Europa, ni IBEX, pero curiosamente la bolsa de EEUU tiene un historial impecable, eso no excluye, que si JAPON, CHINA, INDIA, etc estan un factor de timing correcto se haga, es que igualmente dentro de la inversión pasiva creo que hay que diversificar.