"La deuda tiene un efecto placebo. El recibir un crédito te hace sentirte grande y hace que te olvides de tu El responsabilidad" - extracto entrevista a Daniel Lacalle

De los diferentes yugos que condicionan el ahorro y la inversión hay dos que intervienen de forma directa: las erráticas políticas fiscales y la deuda. Como a la primera ya he hecho alusión en diferentes artículos me centraré en la segunda.

La Real Academia Española (RAE) da tres acepciones a la misma, a saber:

1. f. Obligación que alguien tiene de pagar, satisfacer o reintegrar a otra persona algo, por lo común dinero.

2. f. Obligación moral contraída con alguien.

3. f. Pecado, culpa u ofensa. Y perdónanos nuestras deudas.

Cabe destacar que el sustantivo que acompaña a la misma es obligación. La deuda no es, y nunca lo será, un derecho. En el sector financiero, si utilizo préstamos (deuda) para la consecución de mis bienes tengo el derecho a disfrutarlo siempre y cuando cumpla, según esté estipulado, con la obligación de pago de la deuda en los tiempos y formas convenidos.

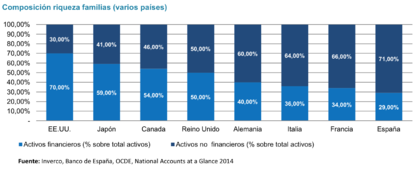

Y aquí es donde comienza la verdad de la cuestión y la reveladora situación del ahorro en nuestra economía. Para ubicarnos y entrar en materia es conveniente que analicemos la composición de nuestra riqueza:

Como podermos observar, el gran porcentaje de la misma está en activos no financieros, esto son, inmuebles. Esto en sí mismo ya supone una pequeña desventaja pues, a diferencia, de los activos financiero, los inmuebles, por su liquidez, no permiten la adaptabilidad a las circunstancias del mercado. Si comparemos la composición de nuestros activos con la de Estados Unidos, además de observar una simétrica correlación inversa, entenderemos el porqué de la elasticidad de la economía norteamericana frente a la nuestra.

Nuestra realidad se ve agravada por la incidencia de la deuda ya que la mayoría de tenedores de inmuebles accedieron a este mercado invirtiendo tan sólo un 20% del valor de los inmuebles (hay quienes ni eso) puesto que las entidades financieras les prestaban (obligación de devolver) el 80% del capital restante.

El riesgo no es el endeudamiento sino el porcentaje que éste supone de tu patrimonio. Todos los préstamos conllevan riesgo de tipo de interés implícito. Así, los escenarios a plantear previo a la asunción de deuda alguna tienen como principal referencia la afectación que puedan tener en mi capacidad adquisitiva los movimientos de la curva de tipos. Por que, en caso de no pagar, tendré que devolver el bien.

Así el apalancamiento financiero es un mero facilitador que requiere su continua observación pues como hemos visto hasta ahora puede permitirte acceder al bien que deseas pero también puede arrebatártelo. Por ello, los asesores financieros hablamos tantas veces de conocimiento y control del riesgo y de diversificación. Aquél para medir no tanto las preferencias del inversor como sí su "reacción" ante las pérdidas que pueda experimentar su cartera. Por este motivo la diversificación es tan importante como dispersadora del riesgo.

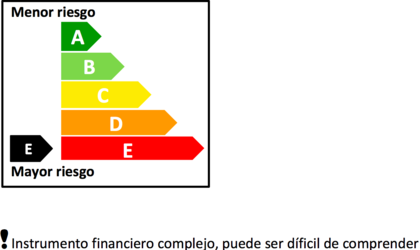

Uno de los má claros ejemplos del apalancamiento financiero son los derivados sobre los que tanto se ha escrito y por ello no me detendré en su análisis salvo para recordar, a propósito del riesgo, su categorización como producto complejo y de mayor riesgo por parte de la Comisión Nacional del Mercado de Valores (CNMV):

El uso de este tipo de instrumentos se ha extendido a todo tipo de activos dentro del sector financiero incluso a los fondos de inversión. Al respecto les recomiendo la lectura del estudio elaborado por Javier Alcalá Valentín.

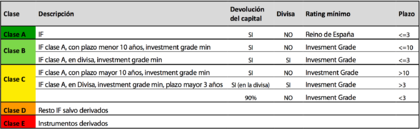

¿Cómo saber si mi fondo de inversión incorpora gestión de derivados? Basta con que nos fijemos en la participación sobre los beneficios que nos ofrece. En cuanto lean que les dará un porcentaje superior al 100% es seguro que dichos instrumentos financieros están siendo utilizados en mayor o menor medida, por lo tanto, el riesgo de su inversión crece en la misma proporción (o mayor).

A diferencia de los Hedge Fund, los fondos de inversión son de fácil acceso para el inversor minorista con mínimos de entrada fijados en 600€. Desde mi punto de vista, y analizada la caracterización por parte de la CNMV y las afectaciones en negativo para el patrimonio, cifrar en cuantías tan pequeñas el acceso es ya, por sí mismo, un riesgo. Recordemos que en nuestro ADN está la concentración de la inversión en un mismo activo.

El fondo en cuestión ofrece una rentabilidad tendente al 150% respecto a lo que se incremente o disminuya el índice IBEX-35 con la siguiente relación rentabilidad riesgos:

Menudo traje para su patrimonio en caso de pérdida. A la que habría que sumarle el 4% por reembolso en caso que decidiera irse y no lo quisiera hacer a otro fondo de la misma entidad. Y encima hablamos de ética y de aportar valor.

Volviendo al riesgo, pese a calificarse con un 7,que es correcto, hay una pequeña descripción en el fondo que reza como sigue: Fondo no complejo. Riesgos principales: inversión en renta variable y concentración geográfica. Del todo inapropiado.

Ahora que nos debemos una reflexión acerca de la fiabilidad del ratio de solvencia de las entidades financieras, aprovechemos para hacer lo propio con el control del riesgo.

Como verán, resulta clave en la gestión de su patrimonio el control de su apalancamiento.

Jacobo Ferrando:

Le sigo desde hace un tiempo, porque además de hacer públicos sus análisis, los apoya con gráficos fáciles de entender y como dijo Emílio Botín "En economía, lo que no son cuentas, son cuentos"

Asegura usted, que hay 2 yugos que condicionan el ahorro y la inversión: las erráticas políticas fiscales y la deuda; pues bien, yo añadiría un tercer factor, la incertidumbre, sencillamente, porque toda inversión es una esperanza invertida en un futuro mejor, esa es al menos la ilusión con que se hace.

"El riesgo no es el endeudamiento, sino el porcentaje que éste supone de tu patrimonio" desde mi punto de vista tampoco es exacto, pues como dij John Nash -Premio Nobel de economía 1994- la cuestión no es lo que debes, sino tu capacidad para devolver el préstamo, así pues, si te has comprado un superdeportivo, pero ganas al año para mantener un Seat panda, el banco ahora, seguro que está temblando, pero si tu salario anual te permite comprarte 30 superdeportivos, el director de tu banco duerme tranquilo. Y como dice Robert Kiyosaki, hay que diferenciar entre Deuda mala -aquella que saca dinero de tu bolsillo y con la que te compras tus caprichos- y la Deuda buena, que es la que te permite progresar.

Sobre la curva de tipos que en la Eurozona la dicta Mario Dragui, es una medida que trata de decirnos que los ciudadanos europeos, somos todos iguales, por lo tanto que a unos afecte de manera diferente que a otros, es en parte porque todavía no hay una unión fiscal en europa que armonice esa igualdad.

"en caso de no pagar, tendré que devolver el bien" un bien que habrás disfrutado al 100% en el caso de un piso o un automovil, pero que no habrás terminado de pagar al 100%, para que también lo disfrute tu Confiador, aquel que confió en que lo devolverías todo.

"la diversificación es importante como compensadora del riesgo" En un pais donde la renta fija tenga un alto nivel de riesgo y las empresas no tengan buenos resultados por culpa de una crisis global ¿donde está la diversificación? Ya se habla de crisis inmobiliaria en la China, del problema de Grécia no sabe despejar la equis su ministro de economia Yarouzakis, en todo el continente africano, no hay una sola empresa que despunte, Japón sigue en crisis desde que introdujo de forma masiva robots en sus fábricas en los años 70 y latinoamérica sigue hecha el mismo puzzle deshecho de siempre.

Bernardo, muchas gracias por enriquecer los artículos con sus comentarios pues hacen más vivo esto de escribir.

El artículo quería centrarlo en el uso indiscriminado que hace el ser humano en la deuda por ello no he hablado de la incertidumbre que, al ser tantos tipos, podría dar para un artículo dedicado.

En cuanto a la deuda, todos son puntos de vista y todos son aceptables. De hecho el porcentaje que la misma tenga sobre el patrimonio de una persona depende del perfil de cada uno. Desde mi punto de vista más de un 50% puede ser pernicioso y poner en jaque el patrimonio si las circunstancias varían. La capacidad de pago puede verse condicionada por factores como la salud y el empleo por ello prefiero tener, al menos, contemplados los diferentes escenarios a los que uno se puede enfrentar cuando contrae una deuda y la afectación en la disponibilidad pues ahí las incertidumbres sí que juegan un papel fundamental.

La diversificación la entiendo como un buen colchón en todos los sentidos. Hay personas que suelen invertir el 100% en el mismo activo quedando atrapados si los riesgos de su inversión. Reconozco lo conservador de mis artículos debido a que no soy partidario de la concentración y creo que todos los activos pueden ser válidos dentro de una cartera pues cada uno cumple una función determinada.

Le deseo un muy buen domingo.

Saludos

Muy buen artículo, es evidente, que el apalancamiento financiero es un explosivo de doble acción. A mi parecer es el único riesgo que se puede eliminar al 100%, simplemente sin acceder a él... Me es gracioso ya que actualmente estoy practicando con gestión de riesgos coorporativos, y evaluo todos los riesgos a los que nos sometemos. En mi escala de riesgos es el más absurdo de asumir. Si tan seguros estamos de nuestras tres M ( method, mind, MM) No nos haría falta apalancarnos, ya que exprimiriamos al máximo nuestras operaciones en el mercado.