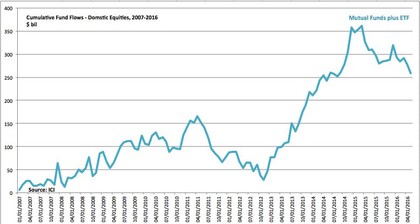

Sorprendente la salida persistente de fondos y ETFs de renta variable en EEUU. Van 16 de las 18 últimas semanas con salidas de fondos, justo mientras el SP500 vuelve a máximos y los supera. Alguien tiene que estar comprando esas retiradas de flujos, salvo que los gestores de fondos (y en menor medida ETFs, puesto que están más "atados") decidan no vender activos y reducir el porcentaje de liquidez de los fondos, algo que parece bastante inverososímil, tanto a nivel teórico-conceptual, como a nivel práctico si nos fijamos en el siguiente gráfico (porcentaje de liquidez de los gestores):

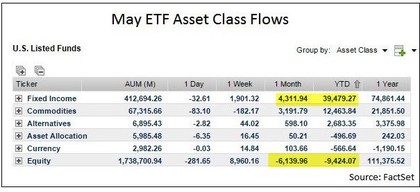

En la siguiente tabla podemos ver que las acciones son el único grupo que ve salidas de fondos en esta última semana. A destacar también la entrada de fondos en la renta fija americana. Un tema clave, porque reciben compras de todo el mundo, y sobre todo de Europa, donde los tipos están negativos. ¿Qué creen que hacen los jubilados y ahorradores alemanes? Pues llevarse el dinero hacia donde hay rentabilidad...porque en su país perderían dinero si compran bonos.

El acumulado de flujos de fondos hacia renta variable desde principios de 2015 no hace más que caer. Esto es perfectamente coherente con la bolsa USA, donde el SP500 ha mostrado una corrección lateral, pero en realidad hemos asistido a un mercado correctivo encubierto, donde los 10 mayores valores del SP500 subieron un 23% de media en 2015, pero los otros 490 bajaron un 3-4%. Seguramente este gráfico nos muestra con más precisión el alcance de la fase correctiva en EEUU durante el último año - año y medio.

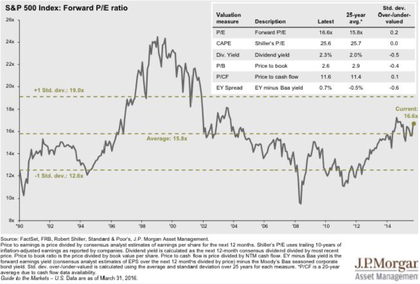

La pregunta de muchos es: ¿significa esto que estamos en un techo de mercado? Pues no es tan fácil ni mucho menos, porque si bien por un lado nos recuerda al año 1999 (donde la mayoría de los valores bajaban pero la subida del sector tech propulsó a los índices hacia nuevos máximos), por otro lado hay que decir que el entorno es muy distinto: venimos de una enorme crisis financiera que ha saneado el sector, y las valoraciones de la bolsa USA aún estando por encima de la media, no son nada estratosféricas. Además, como indiqué en este post: "Por qué USA está cara y Europa no, y seguirá siendo así", un PER mayor en EEUU respecto a Europa simplemente refleja el crecimiento que hay allí (y no aquí).

Es difícil luchar contra esa sensación de que el ciclo USA debe estar a punto de agotarse. Como dice Juan Ignacio Crespo en este interesante artículo, estamos en el tercer mayor ciclo expansivo de la economía USA, que va camino de los 90 meses consecutivos de crecimiento. Así que una recesión, aunque sea pequeña, o al menos un alto en el camino, sería muy lógico. Quizá deberíamos incorporar de alguna manera esta posibilidad, sobre todo tras los últimos datos de empleo y actividad económica en USA, aunque sin querer ser el más listo ni el primero. La diferencia con los agoreros siempre-bajistas, es que no estaríamos pensando en el fin del mundo, sino simplemente en una fase complicada, en alguna crisis... antes de seguir con la tendencia alcista de fondo, que al menos en la bolsa USA (la que cuenta) es espectacular e inapelable a largo plazo.

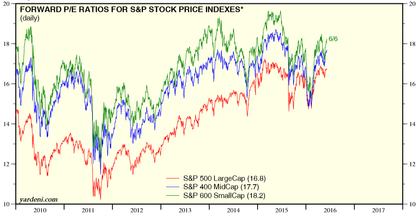

Dicho lo anterior, sigo llamando la atención sobre la importancia del Timing. La posibilidad de un recorte no es lo mismo que un recorte inminente. Es muy probable que este rally alcista en el SP500 se le haya escapado a un buen porcentaje de inversores. Por eso la reacción al alza es violenta...y puede seguir siéndolo en la medida en que una parte de esos inversores vuelvan al mercado (voluntariamente o forzosamente...). Tengan en cuenta que las revisiones al alza en las estimaciones de beneficios de las empresas USA significan que a pesar de estar los índices cerca de máximos, sus valoraciones (en términos de PER) no están en máximos. En el siguiente gráfico vemos que esto es especialmente destacado en los valores medios y pequeños (índices SP600 y SP400), lo cual explica y apoya el rebote en el conjunto de los valores USA, dándole consistencia a la subida actual.

Termino con una nota técnica de corto plazo: el SP500 rompió ayer su resistencia de corto plazo, y está en proceso de romper la de medio plazo. Los nuevos máximos históricos parecen inevitables...