Fisher Investments España examina diversos indicadores a la hora de evaluar los factores económicos que influyen en el mercado. Según nuestra experiencia, ningún indicador por sí solo revela el estado de la economía. Por el contrario, creemos que los inversores harán bien en considerar una amplia gama de datos con el fin de tomar decisiones de inversión correctas. Nos centraremos en analizar aquí una categoría —los llamados datos factuales— y cómo los inversores pueden utilizarlos para tomar decisiones relativas a su cartera.

Los datos factuales son indicadores económicos que compilan los valores o volúmenes de producción o de transacción. Uno de los ejemplos más populares, según el análisis de la actividad financiera realizado por Fisher Investments España, es el producto interior bruto (PIB, una medición gubernamental que refleja la producción económica de un país). Entre los ejemplos ampliamente seguidos figuran la producción industrial, las ventas al por menor (una medida del valor o volumen total de las ventas de un minorista a los consumidores, que a menudo se utiliza como un barómetro del gasto del consumidor) y los índices de precios al consumo (IPC, una medida gubernamental que refleja los precios de una serie de bienes y servicios).

Aunque los detalles varían, los datos factuales muestran la actividad económica que realmente se ha producido. Estos conjuntos de datos contrastan con los llamados indicadores cualitativos, a los que Fisher Investments España denomina datos subjetivos, que incluyen encuestas que estiman las tendencias generales de la actividad empresarial.

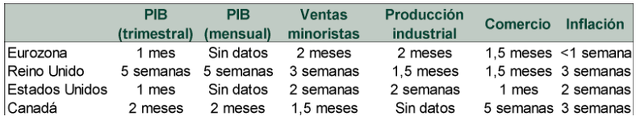

Como la mayoría de los datos económicos que Fisher Investments España analiza, los datos factuales son retrospectivos. Debido al proceso de recopilación y cálculo de la información, las cifras pueden aparecer varias semanas, o incluso meses, después del período de referencia (Figura 1).

Figura 1: Los datos factuales se conocen con retraso

Fuente: FactSet, Eurostat, Oficina de Estadísticas Nacionales, Oficina de Estadísticas Laborales de EE.UU., Oficina del Censo de EE.UU., Oficina de Análisis Económico de EE.UU. y Estadísticas de Canadá, a 10/8/2022. Los tiempos de retraso indicados son aproximaciones basadas en la fecha de publicación inicial de las series de datos. Los conjuntos de datos son mensuales, a menos que se indique lo contrario.

Obsérvese también que la figura 1 se basa en la publicación de la estimación inicial de la medida en cuestión. Muchas series tienen varias publicaciones y las cifras están sujetas a revisiones. Por ejemplo, la estimación preliminar del PIB trimestral de la eurozona se publica aproximadamente un mes después del período de referencia. No obstante, esta lectura no incluye las cifras de todos los Estados miembros, ya que los resultados se publican unos dos meses después. En total, la estimación final del PIB de la eurozona se publica unos 110 días después del período de referencia y refleja varias rondas de revisiones.

Por muy informativos que sean los datos factuales, en nuestra opinión, su utilidad es limitada en lo que respecta a la toma de decisiones de inversión, pues no sirven para predecir la economía, sino para confirmar la actividad pasada. No obstante, el análisis de Fisher Investments España muestra que las acciones son prospectivas, por lo que reflejan lo que es probable que suceda en los próximos 3 a 30 meses. Dado que descuentan de manera eficaz la información de dominio público, en el momento de la publicación de los datos factuales, creemos que las acciones probablemente ya habrán anticipado los avances económicos confirmados por los datos factuales.

Analicemos los siguiente; cuando en 2008 la economía estadounidense entró en recesión (un período prolongado de ralentización económica), la estimación anticipada del PIB del primer trimestre mostró un crecimiento anualizado del 0,6 %. La segunda estimación, que se publicó un mes más tarde, se revisó al alza y mostró una tasa de crecimiento anualizada del 0,9 %. El PIB del segundo trimestre de 2008 creció y no fue hasta octubre, cuando se publicó la cifra del PIB del tercer trimestre, que estos datos reflejaron una contracción. En ese momento, las acciones estadounidenses llevaban más de un año en un mercado bajista (un descenso causado por factores fundamentales igual o superior al 20 % a lo largo de un período prolongado). En nuestra opinión, habían anticipado la ralentización económica confirmada posteriormente por el PIB. Como apunte, el 31 de julio de 2009, como parte de una amplia revisión, la Oficina de Análisis Económico de EE.UU, redujo el PIB del primer trimestre de 2008, pasando de un crecimiento anualizado del 0,9 % a una contracción del -0,7 % en términos anualizados. Otras revisiones han mostrado desde entonces que el PIB del primer trimestre de 2008 se contrajo a una tasa anualizada del -1,6 %.

Sin embargo, estas limitaciones no significan que los datos económicos factuales no sean útiles o deban ser ignorados. A pesar de su retraso, los datos factuales pueden ayudar a identificar tendencias económicas más amplias. Aunque esas tendencias no necesariamente se mantendrán, adoptar una perspectiva a largo plazo puede poner en contexto los vaivenes mensuales. Los datos factuales también pueden aportar claridad, lo que resulta especialmente útil en tiempos de gran incertidumbre. Pueden confirmar de qué forma se concreta aquello que los analistas ya advirtieron como un riesgo. Por ejemplo, si a muchos les preocupa que el PIB se contraiga —y los datos oficiales muestran que así ha sido— esa confirmación puede ayudar a los inversores a actuar en consecuencia. En el análisis que Fisher Investments España realiza sobre la historia bursátil, encontramos que el simple hecho de saber que algo ha sucedido puede reducir la incertidumbre que puede pesar en el sentimiento de los inversores.

Los datos factuales también pueden mostrar a los inversores cómo se alinea la realidad con las expectativas, es decir, ¿la realidad supera las expectativas o, por el contrario, no las alcanza? Por ejemplo, si la mayoría de los economistas esperan una fuerte contracción del PIB, una caída más leve de lo previsto puede sugerir que la realidad no es tan mala como se temía. Del mismo modo, si la mayoría de los analistas estiman una fuerte aceleración del PIB, una ralentización del crecimiento o una caída de la producción puede indicar que las proyecciones de los expertos son demasiado elevadas. Esta información puede ayudar a conformar las perspectivas de cara al futuro, ya que indica hasta qué punto las expectativas difieren de la realidad, lo que, según Fisher Investments España, es el lugar en el que oscilan las acciones.

No se pierda las últimas noticias y perspectivas de los mercados de Fisher Investments España:

Fisher Investments España es el nombre comercial utilizado por la sucursal en España de Fisher Investments Ireland Limited, (“Fisher Investments España”). Fisher Investments Ireland Limited es una sociedad de responsabilidad limitada constituida en Irlanda que opera bajo la denominación de Fisher Investments Europe (""Fisher Investments Europe""). Fisher Investments Ireland Limited y su nombre comercial, Fisher Investments Europe, están inscritos en el Registro Mercantil de Irlanda con los números 623847 y 629724. Fisher Investments Europe está regulada por el Banco Central de Irlanda. El domicilio social de Fisher Investments Europe es 2 George’s Dock, 1st Floor, Dublin 1, D01 H2T6 Ireland. Fisher Investments Europe externaliza parcialmente diversos aspectos de las funciones cotidianas de asesoramiento de inversión, gestión de carteras y operaciones bursátiles a sus filiales.

El presente documento recoge la opinión general de Fisher Investments Europe y no debe ser considerado como un servicio de asesoramiento personalizado en materia de inversiones o fiscal ni un reflejo de la rentabilidad de sus clientes. No se garantiza que Fisher Investments Europe siga sosteniendo estas opiniones, las cuales pueden cambiar en cualquier momento a la luz de nuevos datos, análisis o consideraciones. La información que figura en el presente documento no pretende ser una recomendación o un pronóstico de las condiciones del mercado. En su lugar, tiene por objeto esclarecer los aspectos tratados. Los mercados actuales y futuros pueden diferir ampliamente de los que se describen en este documento. Asimismo, no se garantiza la exactitud de ninguna de las hipótesis empleadas en los ejemplos contenidos en el presente documento.

----

Fuente: Oficina de Análisis Económico de EE.UU., a 12/8/2022. Las cifras del PIB anualizado se refieren a la tasa a la que el PIB crecería o se reduciría en un año completo si la tasa de crecimiento intertrimestral se repitiera durante cuatro trimestres. La datación de la recesión se basa en la Oficina Nacional de Investigación Económica, el árbitro oficial de los ciclos económicos estadounidenses.

Ibídem.

Fuente: FactSet, a 12/8/2022. Índice S&P 500 con reinversión de dividendos en USD, del 9/10/2007 al 31/10/2008. Las fluctuaciones monetarias entre el dólar estadounidense y el euro pueden dar lugar a una mayor o menor rentabilidad de la inversión.

“National Income and Product Accounts, Gross Domestic Product: Second Quarter 2009 (Advance Estimate), Comprehensive Revision: 1929 Through First Quarter 2009”, Staff, US Bureau of Economic Analysis, a 31 de julio de 2009.

Fuente: FactSet, a 12/8/2022.