Estamos llegando al final del año, y como sabemos de la importancia de la fiscalidad para un buen asesoramiento financiero en la declaración de nuestros clientes, nos vemos en la obligación de redactar un breve informe con las últimas leyes fiscales para minimizar el impacto fiscal. El 11 de julio se publicó un nuevo Real Decreto modificando la fiscalidad existente en nuestro país, entrando en vigor el 12 de julio. Su objeto es modificar algunas medidas de la última reforma fiscal, en la que se fijaban cambios para 2015 y 2016. A continuación las explicamos brevemente:

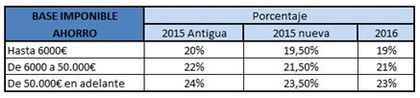

Base Imponible del Ahorro (BIA): Con la última reforma fiscal de 2014 se fijaron bajadas en los porcentajes a tributar para 2015 y 2016. Se ha moderado la bajada de tipos impositivos, ya que las nuevas tributaciones para los últimos 6 meses del presente año se encuentran a medio camino entre las de 2015 y 2016. Así seguimos manteniendo 3 tramos, para ganancias inferiores a 6000 euros, hasta 50.000 euros, y de ahí en adelante. No está de más recordar que en la última reforma fiscal ya era obligatorio tributar por los dividendos recibidos de acciones, dinero que antes estaba exento de tributación hasta 1500 euros. Les dejamos un gráfico de la nueva BIA:

Dentro de la BIA tenemos distintas partidas que se integran y compensan entre sí (minusvalías y plusvalías) a la hora de hacer la declaración.

Tenemos pues que, los rendimientos del trabajo, los rendimientos de actividades económicas, capital inmobiliario y rentas imputadas pueden integrarse y compensarse entre sí; y que las ganancias patrimoniales que no procedan de transmisiones patrimoniales (como por ejemplo, loterías) también pueden integrarse y compensarse entre sí. El exceso de estas ganancias patrimoniales podrá compensarse con las del primer apartado con un límite del 25%.

Por otra parte, tenemos que los rendimientos de capital mobiliario y las ganancias patrimoniales (sin importar el periodo de generación) podemos compensar su exceso con un límite del 10% para el año 2015, un 15% para 2016, un 20% para 2017 y un 25% para 2018.

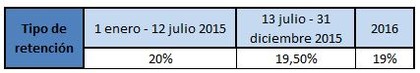

Explicamos ahora las retenciones, que afectan a todos nuestros clientes que tengan acciones o participaciones en Instituciones de Inversión Colectiva (IIC). En el momento de realizar un reembolso se realiza una retención, que con los nuevos cambios de la reforma fiscal quedará de la siguiente manera:

Con la nueva Ley se aplica una rebaja de medio punto porcentual en la retención de las plusvalías generadas por IIC.

En lo referente al Impuesto sobre la Renta de las Personas Físicas (IRPF) el único cambio que se aprecia es que el Gobierno ha decidido con esta nueva reforma adelantar la rebaja del IRPF para el año 2016 a este mes de julio. Esto quiere decir que en nuestra declaración de la renta de 2015 se aplicará el tipo fijado para 2016:

También se ha aprobado la reducción del tipo de retención de los autónomos, colectivo muy castigado por los impuestos, ya que tienen la obligación de pagar sus impuestos mensuales aunque no hayan facturado nada. Este tipo de retención que por regla general se sitúa en el 19%, bajará hasta el 15%, un umbral que sólo podían aplicar los trabajadores por cuenta propia que ganaban menos de 15.000 euros al año.

A final de año también llega el momento de decidir si aportar o no a un plan de pensiones. Decir que es un producto financiero de ahorro y que no garantiza una rentabilidad inicial. Estos no se pueden recuperar hasta que llegue la jubilación, a los 65 años o anticipada, salvo excepciones como fallecimiento, enfermedad grave o paro de larga duración (más de dos años). La cuota de aportación puede ser mensual, trimestral, semestral o anual, pudiéndose aumentar o reducir temporalmente. La única condición para poder desgravar de la base imponible estas aportaciones es que existe un límite de 8000 euros anuales o el 30% de los rendimientos netos del trabajo y actividades económicas. Con la nueva Ley no se hace distinción en aportaciones entre mayores y menores de 50 años como antiguamente. Se introduce una nueva cláusula por la que a partir de 2015 se podrán recuperar las aportaciones realizadas una vez hayan transcurrido 10 años desde su aportación, que empezaron a contar desde el 1 de enero de 2015, manteniendo intactas todas las ventajas fiscales. Recordar que todo esto no es más que un diferimiento del impuesto de la renta hasta el momento del rescate, donde el tipo impositivo suele ser menor. Estas tributan como rendimiento del trabajo en la declaración con tipos impositivos desde el 19% hasta el 45% actualmente dependiendo de las cantidades a rescatar.

Si la prestación de los planes de pensiones se recibe en un solo cobro, las aportaciones realizadas hasta el 31 de diciembre de 2006 quedan exentas de tributación en un 40%, sólo tributando por el 60% restante; siempre que hayan transcurrido más de 2 años desde la primera aportación y si se saca el dienro en el ejercicio en el que se jubiló el inversor o en los dos siguientes. El resto de prestaciones desde el 1 de enero de 2007 no tienen beneficio fiscal al rescatarlo, independientemente de la forma de rescate.

Desde Aspain 11 Asesores Financieros EAFI estaremos pendientes de nuevos cambios que se puedan dar en la política fiscal, ya que somos conocedores de la importancia de este tema a la hora de asesorar a nuestros clientes. Les avisaremos puntualmente antes de final de año estudiando cuál es la mejor opción a realizar en cada caso.