La salvación in extremis del gobierno británico por el Banco de Inglaterra, con cantidades ingentes dinero, no ha sido más que la primera señal de lo que se nos puede venir encima, y no sería imposible ver al BCE actuando así. Esto acabaría vergonzosamente con la lucha contra la inflación - arma letal de Putin, como el anunció, para hundir a Europa.

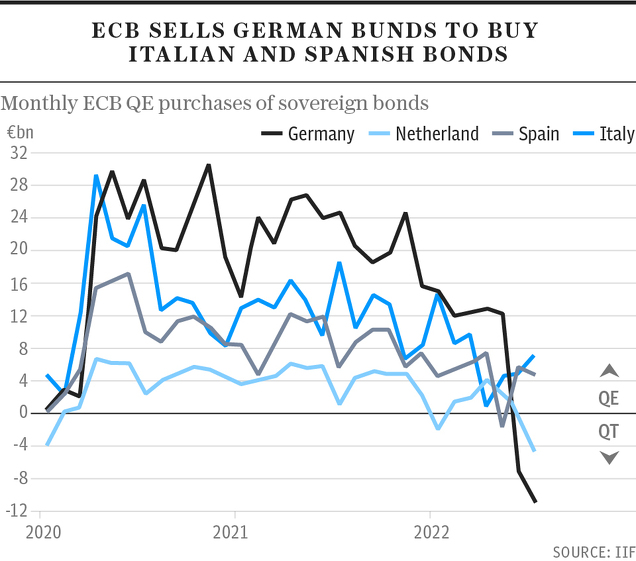

En su columna de New York Times, Krugman se pregunta si habrá terminado realmente la era de tipos de interés bajos. En cualquier caso, la fuerte subida de tipos Americanos y del dólar están tocando gravemente a Europa, pues la devaluación del euro hace que la inflación se acelere, y el sistema financiero sufra. Europa tiene muchos puntos débiles, que el BCE ve con preocupación, como la asimetría con que los mercados ven las deudas de los países UE, lo que hace aumentar el diferencial de rendimientos de, por los ejemplo, Italia y España r specto a Alemania. De hecho, Ambrose explica en su gráfico, que pueden ver más adelante, que el BCE está vendiendo deuda alemana para comprar deuda italiana. Unan acción que de persistir y ampliarse podría acabar con el euro. Todo depende de la confianza de los mercados, que se minando poco a poco.La crisis larvada del banco Credit Suisse es un aviso para otros bancos. Europa esta financieramente en precario, además, el BCE se va a encontrar pronto con la recesión europea en marcha, lo que le obligará a reconsiderar su exigencia antiinflacionista. Putin parece ir perdiendo la guerra en Ucrania, pero ganando la que libra contra Europa

Ambrose Evans-Pritchard,en el Telegraph (aclaro al lector que Ambrose está quemado con el trato desdeñoso que la prensa continental da a Inglaterra), advierte a Europa, y cito. Trad. de Google:

El Órgano Europeo de Riesgo Sistémico (ESBR) ha emitido su primera Advertencia General desde la creación del organismo tras la crisis de Lehman, señalando "graves riesgos para la estabilidad financiera". Un tercer facto de riesgo añadido es el fin del ciclo alcista de los inmuebles, que nos hace acércanos más al caso Lehman en 2008.

El ESBR dijo que el sistema crediticio de Europa está amenazado desde múltiples direcciones. El shock energético está chocando con un shock de tipos de interés en todo el mundo justo cuando el ciclo inmobiliario europeo tuerce a la baja.

“Estos riesgos pueden materializarse simultáneamente, interactuando entre sí y amplificando mutuamente su impacto”, según el ESBR.

Michael Wilson, el gurú de la renta variable mundial de Morgan Stanley, dijo que la liquidez mundial ya se ha reducido en 4 billones de dólares desde que alcanzó su punto máximo en marzo (medida en M2 en dólares). Las cifras de dinero están ahora en la “zona de peligro” donde comienzan a ocurrir accidentes financieros. “Así es como empieza”, dijo.

La desaparición de la liquidez está disciplinando a cualquier país que se considere que vive por encima de sus posibilidades, razón por la cual fue tan imprudente que Liz Truss presionara su suerte fiscal. Wilson dijo que los alborotos en el mercado de gilts del Reino Unido son “el canario en la mina de carbón”. Otros países serán sancionados a su vez y es posible que otros bancos centrales tengan que intervenir para salvar el día.

Europa es la próxima en la línea de castigo del mercado. Una serie de estados EU se enfrentarán a su propio y rudo despertar muy pronto a medida que la liquidez global se agote y las condiciones financieras se endurezcan.

Los paquetes de rescate de energía son similares en escala. La eurozona está entrando en una recesión que será al menos igual de profunda, si no más profunda que la de Reino Unido. La medida en euros del crecimiento subyacente es actualmente más débil que durante las profundidades de la crisis de la deuda europea hace una década.

El Banco Central Europeo cruzó muchas líneas hace mucho tiempo y ya es un agente fiscal cautivo. Actualmente está comprando bonos italianos a gran escala para evitar que los costos de endeudamiento se salgan de control, a pesar de que la inflación de la eurozona es del 10%.

Véase en el gráfico las compras de deuda Italiana financiadas con ventas de la deuda alemana.

El rescate italiano no es una medida de liquidez excepcional in extremis. Equivale a la financiación monetaria continua de un déficit presupuestario. Italia se enfrentaría a una crisis de deuda en toda regla en las circunstancias actuales si el BCE incluso insinuara el retiro de este respaldo.

“En lo que respecta al terreno fiscal, la eurozona está mucho peor que el Reino Unido. Italia agotó su espacio fiscal hace mucho tiempo”, dijo Robin Brooks, economista jefe del Instituto de Finanzas Internacionales.

Los rendimientos de los bonos a 10 años de Italia aumentaron hasta el 4,9% en medio del contagio del minipresupuesto británico. Desde entonces, han vuelto a caer al 4,2 %, pero esto sigue siendo insostenible para un país que combina un índice de deuda pública del 151 %, un déficit fiscal del 6 % (datos del FMI), un crecimiento crónicamente bajo y una coalición entrante de extrema derecha que hizo campaña en su propia versión de Trussonomics.

“Con este nivel de rendimientos, no se necesitaría mucho para meter a Italia en problemas. Los diferenciales ya no son el problema. El nivel de las tasas ya lo es”, dijo Ruben Segura-Cayuela de Bank of America.

Advirtió que Giorgia Meloni corre el riesgo de desencadenar una "dinámica peligrosa" si su gobierno se aleja de un compromiso nacional anterior para lograr un superávit presupuestario "primario". Bank of America dice que cualquier paso en falso podría obligar al BCE a activar su nueva herramienta de rescate (TPI) en cuestión de semanas.

El círculo vicioso de la eurozona de estados soberanos y bancos comerciales derribándose unos a otros en un vórtice destructivo ha remitido. No se ha ido. El QE del BCE lo ha mantenido vivo. Alentó a los bancos del sur de Europa a comprar la deuda de su propio país para ganar dinero fácil con el carry trade. Ahora se enfrentan a pérdidas de valor de mercado en estas participaciones, lo que pone a prueba los índices de capital.

En España vemos que El gobierno va a actualizar las pensiones por el IPC, una decisión trasnochada que va a aumentar la deuda, que en mis estimaciones, rondará el 151% de PIB (ven mi post reciente). Y seguro que los despropósitos no acaban aquí. Les queda un año para endeudarse más. Y dejar al que venga, a los pies de una intervención o rescate. Esa subida de pensiones tiene toda la pinta de que será revertida, junto a otros ajustes dolorosos.