La realidad europea es que las agresivas bajadas de los tipos de interés por parte del BCE y los relativamente buenos tests de estrés no han dado suficiente combustible a las bolsas europeas, al menos por el momento. A nivel macroeconómico las noticias referidas a España no son malas del todo para 2015. Según un reciente estudio del BBVA nuestro país crecería un 2%. Evidentemente estaría por ver si los buenos economistas del BBVA lo clavan o no. En Europa las noticias son, en general, pesimistas con recientes revisiones a la baja en cuanto a expectativas de crecimiento para lo que queda de año y para el año que viene, también estaría por ver. Quizás a Mario Draghi le seduciría imitar las políticas expansivas japonesas tipo Abenomics 2, no obstante, dadas las ultimas tensiones internas entre el BCE y los alemanes, no parece viable. Los efectos a largo plazo de estas políticas monetarias superagresivas tipo FED y BoJ no se conocen al no haber precedentes.

La confianza empresarial de la eurozona ha retrocedido y bordea el limite de la posible entrada en recesión.

El último dato ha salido algo mejor que el de septiembre pero el enfriamiento desde el pasado marzo es palpable

La confianza del inversor esta en mínimos por segundo mes consecutivo

El indice ZEW de sentimiento económico continua decreciendo desde febrero.

El crédito privado repuntó en septiembre, veremos si tiene continuidad con el dato de octubre.

El PMI manufacturero también repuntó levemente.

El PMI servicios es el que mejor esta pero en desaceleración desde julio.

Yendo al análisis bursátil, sin desmerecer en absoluto los principales indices de Europa como el Stoxx 50, Dax Xetra, FTSE 100, etc, casi todos con previas señales bajistas, un indice muy representativo es el Stoxx 600, indice que refleja 600 valores de 18 países europeos, valores de todos los colores y de todos los tamaños en cuanto a su capitalización.

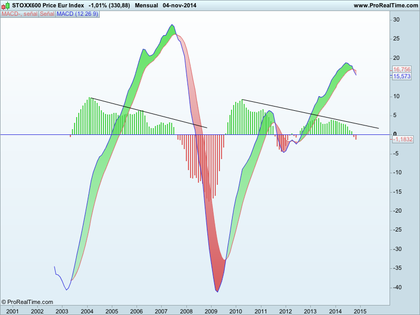

Este indice tuvo un mejor comportamiento que el Stoxx 50 durante el rally alcista 2003-2007 igualando prácticamente el pico del año 2000. El actual rally 2009-2014 sigue globalmente alcista a pesar de estar aun lejos de los picos del 2000 y 2007, ahí estriba la gran diferencia con el SP500 que los ha superado con creces. La directriz alcista 2009-2014 fue testeada durante las fuertes caídas del mes pasado aunque sin rotura, esta es la buena noticia. La noticia no tan buena es que no se aprecia fuerza en absoluto en el indice a diferencia de su homónimo americano SP500. A continuación algunos ejemplos usando medias y algunos indicadores importantes.

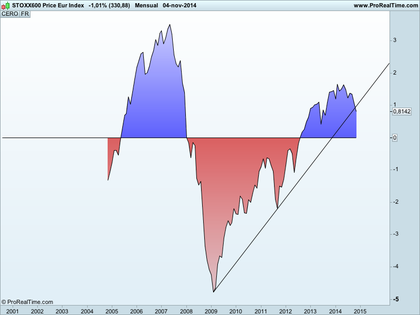

La media móvil de 30 semanas se ha girado a la baja y el precio esta por debajo de la media. según Stan Weinstein es el preinicio de la fase 4, es decir la bajista, de un ciclo completo. Una gran cuña alcista viene a confirmar el devenir de la próxima fase.

El MACD mensual esta cortado a la baja desde el mes pasado. La tendencia desde 2009 se ha ido diluyendo progresivamente como muestra el histograma con una típica divergencia al igual que ocurrió durante la tendencia 2003-2007.

El RSI mensual muestra un reflejo del precio, sin rotura de la gran directriz pero con una fugaz excursión del indicador a la zona de sobrecompra que denotaría debilidad. La figura, sin ser mala ya que no hay corte y además está por encima del nivel 50, genera muchas dudas.

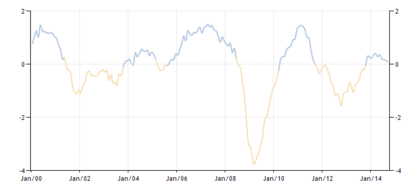

El RSI mejorado, el RSC de Mansfield, indicador favorito de Stan Weinstein, si muestra una fisura en la fuerza con la leve rotura de la directriz alcista y un fuerte deterioro del indice desde el pasado mayo.

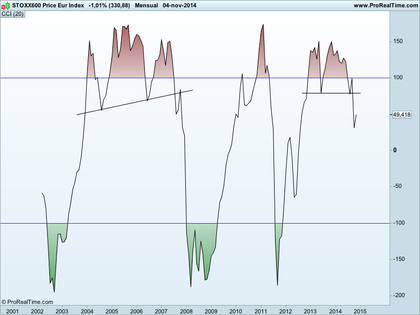

El indice adelantado CCI (Commodity Channel Index) también muestra una figura bajista en gráfico mensual, muy similar a la del anterior rally alcista 2003-2007.

El híbrido estocástico-momentum mensual, también cortado a la baja y con una figura de doble techo parecida a la que se formo previa a la caída de 2011.

Esta claro que las cosas pueden cambiar en poco tiempo pero a día de hoy el cielo europeo esta gris tirando a negro.