A continuación os paso un gran informe desarrollado por Mads Koefoed, estratega macroeconómico de Saxo Bank. Resumen estupendo de lo que pienso y siento que ocurre con las estrategias de pares que insisten en explotar las sinergias de dos activos correlacionados que por diversos motivos comienzas a divergen durante un tiempo determinado. En la investigación y desarrollo de la operativa por pares de activos, a priori podríamos tomar dos caminos: Que ambos activos vuelvan a converger o que lo fuerte sea cada vez más fuerte y lo débil cada vez más débil, es decir a medida que pase el tiempo la divergencia entre estos dos activos incremente. He aquí, uno de los grandes dilemas de la teoría sobre pares de Activos. Mads ha sido uno de los estrategas más transparente que he leído en cuanto a la cartera de pares que utilizaba y en como lo hacía, de hecho ha usado indicadores como el Z-Score fáciles de comprender y al alcance de cualquiera. La cuestión es: ¿funciona su planteamiento? Mads, permítame un pequeño resumen desde mi más profundo respeto, para nuestros queridísimos lectores.

¿La estrategia de pares ha pasado a mejor vida? Mads Koefoed

Las operaciones con pares de valores no son en absoluto un fenómeno nuevo para los traders. De hecho, han venido utilizándose al menos desde la década de los 80, y han ido evolucionando en direcciones diversas para dar cuenta de la creciente competencia. La sencillez de una operación clásica con pares de valores, no obstante, ha facilitado que se siga usando hasta hoy en día. Esta estrategia intenta capturar una reversión o regresión a la media en el diferencial entre los precios de dos acciones: lo típico es que ambas se perciban como bastante similares porque operan en el mismo (sub)sector, y quizás también que se circunscriban a la(s) misma(s) región(es) geográfica(s).

Por ejemplo, supongamos que observamos una gran divergencia en los precios de, Coca-Cola y Pepsico, y que esta última tiene un mejor rendimiento relativo. En este escenario podría tentarnos apostar por una reversión a la media en los rendimientos de estas dos empresas, ya que ambas venden refrescos a escala mundial, y por consiguiente compraríamos acciones de Coca-Cola y venderíamos en corto acciones de Pepsico.

En este artículo investigamos si las operaciones “de la vieja escuela” con pares de valores, según se acaban de describir, están muertas a día de hoy, o si por el contrario aún se puede hacer dinero con ellas. Partimos de un enfoque muy simple, como quedará claro a continuación.

Limitar el número de pares

Hay multitud de maneras de configurar una operación con pares, y junto con el hecho de que hay bastante más de 100.000 combinaciones de posibles pares en el índice S&P 500 de EE.UU., haremos las siguientes restricciones:

- Sólo se incluyen empresas de EE.UU. representadas en el índice S&P 500.

- Las dos empresas de un par han de estar en el mismo sub-sector.

- Las operaciones se inician el 1 de enero de 2003 y siguen hasta septiembre de 2015.

No se inician nuevas operaciones en los últimos 63 días del período (ya que 63 días es la ventana retrospectiva predeterminada).

- Usamos precios de cierre diarios, por el momento no se hacen operaciones intradía. • No se incluyen costes de ningún tipo.

- Durante la duración de una operación no se reequilibrarán las dos posiciones.

- La exposición bruta es del 100% cuando se inicia una operación (esto es: 50% en cada lado).

Estas restricciones son sensatas, ya que nos permiten reducir sustancialmente el número de combinaciones hasta 1395 y en cualquier caso es la manera en la que muchos operadores buscan pares apropiados. En este artículo nos abstenemos de entrar en técnicas sofisticadas de modelización y en lugar de ello centramos nuestros esfuerzos en el que probablemente sea el método más simple de construir el diferencial entre dos acciones: la ratio estandarizada entre los precios (puntuación z, o ‘z-score’).

En este enfoque, primero se calcula la ratio entre los precios de las dos acciones para cada par de precios de cierre. Entonces restamos a esa ratio la media móvil, y dividimos el resultado por la desviación estándar de la ratio, ambas durante una ventana retrospectiva (look-back window) predeterminada. Nuestra ventana retrospectiva predeterminada es de 63 días hábiles, que aproximadamente corresponde a la cuarta parte un año bursátil.

La serie resultante de puntuaciones Z puede utilizarse como base para tomar decisiones de trading. Por ejemplo, si el último valor de las series rebasó el –2, ello puede considerarse un movimiento exagerado y por consiguiente esperaríamos que la ratio regrese hacia la media de cero, esto es, hacia un valor mayor que –2. En este caso deberíamos ponernos largos en la acción utilizada como numerador al calcular la ratio, y cortos en la acción utilizada en el denominador. El número de acciones a comprar y vender en corto, respectivamente, viene determinada por la media de la ratio que hemos calculado anteriormente. Ejemplo: Pongamos que Coca-Cola (KO) se negocia a 48 dólares y Pepsico (PEP) a 80 dólares. Por consiguiente la ratio es de 48 dólares/ 80 dólares = 0,6. Pongamos además que la media de esta ratio en los últimos 63 días es de 0,5 y la desviación estándar es de 0,05, con lo que la puntuación z viene dada por: (0,6 – 0,5) / 0,05 = 2. Por lo tanto, KO parece cara en relación a PEP, por lo que nos ponemos cortos en dos acciones de KO por cada acción comprada en PEP, apostando a que la ratio (0,6) se aproximará hacia la media de 63 días (0,5). Cuando esto suceda, salimos de las posiciones.

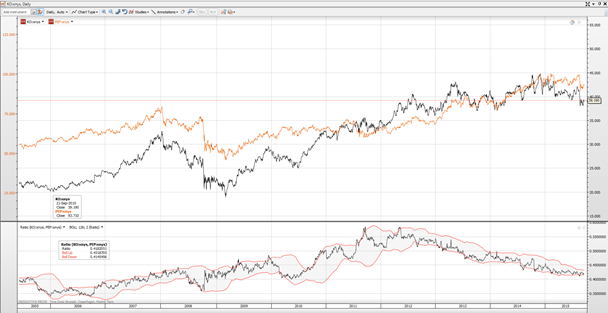

Gráfico: Coca-Cola (KO:xnys) y Pepsico (PEP:xnys)

Fuente: SaxoTrader

Cuándo entrar y cuándo salir

Hay varios parámetros que necesitamos configurar para que podamos calibrar el rendimiento de los pares seleccionados, incluyendo cuándo entrar en una posición, tal y como se acaba de describir. En resumen, necesitamos asignar valores a: • El valor de entrada. Nosotros usamos el mismo valor en ambos lados, de manera predeterminada 2 (por tanto, –2 y 2 respectivamente).

- El valor de salida. Nosotros utilizamos el 0.

- El valor de stop. Infinito, lo cual implica que se dejan abiertas las posiciones hasta que se alcance el valor de salida. Esto puede dar lugar a operaciones que se mantienen activas durante un período considerable de tiempo, como veremos a continuación. (Puede hallarse más adelante otra implementación de stops).

- Umbral de correlación*. Nosotros utilizamos 0,8. (En un futuro artículo investigaremos la cointegración).

- La ventana retrospectiva móvil. Nosotros usamos 63 días hábiles. Una ventana más larga garantiza estimaciones más estables de la media y la desviación estándar, pero también reacciona con más lentitud a cambios en los precios de las dos acciones.

En el siguiente artículo que publicaremos en breve, obtendremos los diversos escenarios propuestos y los resultados obtenidos.

Toda esta información es interesante para los inversores pero no deben de olvidar que dentro de que el mercado se mueve en función a su tendencia a la hora de predecir el movimiento es imposible saber si el precio de un activo financiero se moverá al alza o a la baja, lo único que se puede hacer es estar preparado para que el inversor en función de su sistema de inversión se encuentre preparado psicológicamente para adaptarse a las diferentes situaciones que puedan aparecer en los mercados, independientemente si van a su favor o en su contra a la hora de realizar sus estrategias de trading.

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.