Llevaba mucho tiempo sin publicar y sin un motivo de mercado muy especial os voy a dar mi visión de la situación y como me he adaptado a ella.

1º EL GRAN ERROR

Llevo la gestión de varias carteras desde el año 2014 y en aquellos momentos me pareció adecuado tener un sesgo alcista para la bolsa y en especial la Europea, desde el año 2009 se había abierto un gap enorme entre la bolsa Americana y Europea, debido a los problemas con los PIGS entre el 2010-2012. Tras la actuación Draghi en verano de 2012 los indicadores macro de Europa ponían los vientos a favor, a saber, tipos de interés bajos, petróleo barato, bajada del desempleo, aumento de ventas en vehículos y viviendas. Así pues con esta situación y teniendo en cuenta el retraso entre la bolsa Europea y Americana ¿Qué podía salir mal?

Parecía lógico que Europa podría tener un mejor desempeño que EEUU, pero llego el año 2015-2016, mientras EEUU se frenaba y mantenía un lateral con caídas que no superaban el 12-15% Europa se pegó un trastazo del 30% en el caso del Eurostoxx50 y del 35% en el caso del Ibex. Esas caídas son más propias de una situación recesiva, no de una economía en expansión con crecimientos del 2-2.5%.

A base de gestión y cobertura con derivados campeamos el temporal hasta la llegada del año 2017 y la tranquilidad Pos Brexit, parecía que los astros ya se ponían a favor, pero tampoco, volvimos a bailar con la más fea de la fiesta. Mientras el S&P 500 crecía un 20% en el año el Eurostoxx50 lo hacía en solo un 6%.

Y llegamos al año 2018, y empezamos a disfrutar de la verbena desde bien prontito, en Febrero los índices tanto Europeos como Americanos nos lanzan caídas del 10-12% en una semana y nuevamente mientras Europa se recuperaba desde mínimos un 12% la bolsa USA marcaba nuevos máximos y subía un 16%.

La lógica que aplicamos era simple, por culpa de los PIGS Europa había retrasado el ciclo, pero si la economía se expande es posible que lo haga mejor que USA y además no tenemos que lidiar con el cambio €/$. Pues NO, gran cagada, ya sabemos que la señorita Europa es muy fea y que además baila mal y me tiene los callos destrozados de pisotones, así que ¿buscamos a la Señorita USA para bailar? ¿Ahora? ¿Con un ciclo expansivo de 10 años? ¿Y una subida desde mínimos de 2009 del 343%?

2º LA DECISION: FUERA DE RENTA FIJA Y DE RENTA VARIABLE

Así que en la primavera – verano de 2018, se tomó la decisión de salir de la renta variable Europea y de no entrar en la bolsa USA y además, salir de cualquier posición de Renta Fija, no estoy dispuesto a prestar el dinero y pagar por ello, aunque sea el refugio de las turbulencias.

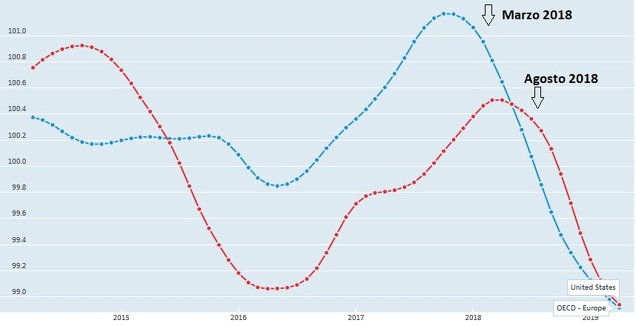

Monitorizo desde hace años el CLI publicado por la OCDE y según mi sistema con este indicador, en Marzo de 2018 Europa me señalaba problemas y en Agosto de 2018 lo hacia EEUU.

Me parece muy bien que los bancos centrales hayan decidido que quieren obligar al burro a beber agua del pilón, pero este burro no tiene sed. Ya pueden poner los tipos muy negativos, que el planteamiento es muy simple, el dinero no lo presto gratis y menos pagando y como se pueden permitir el lujo de hacer esto porque la inflación esta baja, hay algo que me están poniendo muy sencillo, mantener la liquidez al 100% y poder batir a la inflación (que está muy baja).

3º PASAMOS A ESTRATEGIA VENTA DE OPCIONES

Así que desde verano de 2018, el dinero está en liquidez al 100% y buscamos la rentabilidad mediante la venta de opciones Put.

Cuando vendes una opción de venta PUT le estas diciendo al mercado que tienes el dinero y que te comprometes a comprar, si los precios el día de vencimiento están por debajo del Strike que has vendido. Por ejemplo si en este momento que el índice Eurstoxx50 cotiza a 3.350 puntos vendemos la opción Put 3.000 para vencimiento diciembre, nos pagarían 48 puntos por opción (480 euros) y si los precios el día de vencimiento (20-12-2019) están por debajo de 3.000 “estaríamos obligados a comprar a 3.000”. Vamos a analizar la situación y rentabilidad de este ejemplo.

Para que el mercado caiga por debajo de 3.000 se tiene que producir una caída mayor del 10.5% y tenemos el dinero para comprar ya que estamos en liquidez al 100%, y esto se tiene que producir en algo menos de 4 meses, (la opción vence el 21 de Diciembre). Si por ejemplo el mercado cerrase ese día en 2.900, lo que ocurriría es que nos anotarían una perdida en la cuenta de 100 puntos (diferencia entre la obligación de comprar a 3.000 y el mercado que ha cerrado a 2.900), pero la prima que recibimos por la venta de la opción (recuerdo 48 puntos) esa está en nuestra cuenta. Así pues en el supuesto que el mercado cierre en 2.900 el resultado sería (48-100 = 52 puntos) ósea 520 euros de perdida.

Pero si el día de vencimiento el precio está por encima de 3.000, la opción vence sin valor y nos quedamos con la prima de 48 puntos (480 euros). ¿Y cuanta rentabilidad supone esta operación? Vender la opción Put 3.000 es un compromiso de comprar el índice Eurostoxx50 a 3.000 puntos, como las opciones tienen un multiplicador de 10 igual que los futuros, eso significa que vender la Put 3.000 es comprometerse a comprar 30.000 euros de la bolsa Europea.

Pues si recibimos 480 euros por cada opción, por la obligación de tener 30.000 euros disponibles para comprar el resultado es que recibimos una rentabilidad del 1.6% en 4 meses, lo que anualizado es más o menos un 5%.

Pues ya tenemos la forma de mantener la liquidez al 100% y conseguir batir a la inflación, pero este burro no está dispuesto a beber del pilón de los bancos centrales.

4º LA TACTICA

Como siempre en el mundo de la inversión hay que tener un plan de actuación, yo os voy a contar el mío, no será el mejor, pero me permite dormir tranquilo.

El día de vencimiento trimestral establezco para el siguiente trimestre, que opciones Put voy a vender, por ejemplo el día 21 de junio de 2019 día de vencimiento trimestral, ya establezco que opciones Put voy a vender para el vencimiento trimestral de septiembre (20-9-2019) y son opciones Put un 10% por debajo del precio al que cotiza el índice ese día, sigo con el ejemplo, el día 21-6-2019 el precio cotizaba a 3.465 así pues una bajada del 10% me establecía que las opciones Put que puedo vender son las 3.125 de vencimiento septiembre 2019.

El plan siempre es el mismo, vender caídas de un 10% para el siguiente vencimiento trimestral.

Claro y la pregunta es ¿y cuánto me pagan por esa Put que vendo?, pues depende de la volatilidad que curse en esos momentos, os pongo una tabla con lo que recibimos en función de la volatilidad del índice Eurostoxx50:

VOLATILIDAD

| PRIMA RECIBIDA

|

16%

| 20 puntos

|

18%

| 26 puntos

|

20%

| 34 Puntos

|

22%

| 42 Puntos

|

Viendo la tabla está claro que lo ideal es vender con la mayor volatilidad posible, pero el mercado es como es y podía ocurrir que no vendas las opciones esperando una subida de volatilidad que no llegue y te metas en un trimestre en blanco, con el dinero parado y sin rentar nada.

Os pongo una tabla de la rentabilidad que obtendríamos en función de la volatilidad, teniendo en cuenta que vendes una opción por cada 30.000 euros que tienes en la cuenta, así por ejemplo si recibes 20 puntos eso son 200 euros que sobre tus 30.000 euros es una rentabilidad trimestral del 0.66%.

VOLATILIDAD

| RENTABILIDAD POR OPCION

|

16%

| 0.66%

|

18%

| 0.87%

|

20%

| 1.13%

|

22%

| 1.4%

|

25%

| 1.9%

|

Como veis, si tenemos la mala suerte de que todos los vencimientos de un año, vendemos las opciones con volatilidad 16%, nuestra rentabilidad anual podría ser de 0.66%X4 = 2.64%, pero lo normal es que unas veces vendamos volatilidad alta y otras baja, así pues en promedio una rentabilidad anual del 4 o 5% debería ser lo normal.

Para poder exprimir al máximo el potencial de la venta de opciones, realizo la siguiente maniobra, el día de vencimiento trimestral establezco el nivel de precio al que voy a vender las opciones Put, y en ese momento vendo opciones en ese Strike por la mitad de la cartera. De esta forma me aseguro que si la volatilidad no sube, al menos he pillado la mitad de la prima y espero para vender la otra mitad de la cartera cuando las circunstancias de volatilidad me lo indiquen. Para ello utilizo el grafico de 4 horas de volatilidad del Eursotoxx50 si usáis Visualchart el ticker es VSOTXX e implemento un estocástico con los siguientes parámetros (periodo 100, Sk 3, Sd 40) con media simple y bandas de sobrecompra y sobreventa en 95 y 5 respectivamente.

Así es como queda el grafico:

En la parte superior tenéis la volatilidad del Eurostoxx con barras de 4 horas y abajo el estocástico adaptado. En la banda superior tengo estableció un rango entre 85 y 95 (zona gris) donde me indica que hemos llegado a una zona de alta volatilidad, cuando es el caso coloco la otra mitad de la cartera de opciones, de esta forma intento exprimir lo máximo posible la prima a recibir por las opciones. Una cosa que se puede observar es que la llegada a la franja superior del estocástico se puede realizar con un toque o dos toques esto nunca lo sabemos, pero es muy raro que toque más de dos veces antes de relajarse.

En el grafico tenéis los ejercicios 2018 y 2019 y como veis se puede tener paciencia a la hora de lanzar la venta de opciones con más volatilidad, ya que es extremadamente raro que en un trimestre no tengamos visitas de la volatilidad a la franja alta.

Alguno preguntareis ¿Por qué establecer ventas con un 10% de caídas en el trimestre? Pues por pura estadística, hice un análisis de los vencimientos trimestrales entre el año 1992 y 2018 eso supone 110 trimestres y me salió que según esta técnica habríamos incurrido en pérdidas en solamente 11 trimestres de estos 26 años, uno de cada diez vencimientos nos vamos con pérdidas, claro lo importante es saber cuánto perdemos cuando un trimestre el mercado cae más de un 10%, bueno pues la estadística me dice que el promedio de los trimestres con pérdidas superiores es del 17%. Así pues como recibimos una prima de más o menos un 1% y las pérdidas comienzan con bajadas superiores al 10% si añadimos la prima, nuestras pérdidas empiezan realmente con caídas superiores al 11%.

En resumen, en uno de cada 10 vencimientos nos vamos a encontrar con pérdidas, y en promedio esas pérdidas serán del 6% (17% promedio de perdidas – 11%).

Pero hay un detalle muy importante, cuando un vencimiento te genera pérdidas, para el siguiente vencimiento vas a tener la volatilidad por las nubes y no será raro que al vender las opciones obtengamos rentabilidades del 2 o 3%.

Os pongo un ejemplo real, en septiembre de 2018 con el mercado cotizando a 3420 puntos, procedí ha vender puts con 10% y me salía la 3.050 y el 21 de diciembre día de vencimiento el mercado cerro en 2980, así que tenía una pérdida de 70 puntos, pero había recibido prima por unos 35 puntos, ósea la pérdida real fue de un 1% sobre la cartera. Pero la venta para el siguiente vencimiento la volatilidad estaba en 37% eso significa que vendí Puts 2700 para marzo de 2019 con una prima de 90 puntos, eso supone una rentabilidad del 3% en un solo vencimiento.

Subo un gráfico con la rentabilidad de la cartera, donde se puede ver el salto que se genera en el primer trimestre de 2019.

5º RESUMEN

No será la mejor manera de enfrentarse al mercado, pero con la situación actual no encuentro otra mejor, históricamente la gestión activa subía o bajaba la exposición a la renta variable y se posicionaba con la renta fija, esto permitía reducir la volatilidad y aprovechar que la renta fija nos aportaba una rentabilidad que compensara a la renta variable. Pero esto ya no es así, en el año 2018 con caídas en las bolsas muchos fondos de renta fija de corto plazo empezaron también a caer por culpa de la deuda de Italia que se hundió. Así que te daban por los dos lados.

Por parte de la bolsa Europea, desde el año 2014 y con todo a favor, las caídas de 2015-2016 del 30% y del 2018 del 16% me hacen pensar que Europa desde un punto de vista económico esta agonizante, sus empresas no consiguen ganar dinero y el estado solo sabe poner arena a los engranajes (subir impuestos, aumentar regulación). Nada de la nueva economía nace en Europa sencillamente porque se prohíbe (Cabify, Airbnb).

El BCE en connivencia con los gobiernos están lentamente expropiando los ahorros de la gente, con tipos negativos forzando a que hagas inversiones en bolsa (muy ruinoso) o bien en economía real, la cual no despega. Así que a los sufridos ahorradores solo les queda recurrir a la compra de vivienda para alquiler, y nuevamente el estado se plantea limitar el alquiler o subir con fuerza los impuesto sobre la vivienda (IBI).

La estrategia de mantenerse en liquidez y vender opciones, me parece muy adecuada para la situación actual, no he considerado la posibilidad de aplicar conocimiento de mercado tal y como hace NIKO GARNIER, que también lo hago lógicamente, pero la base táctica es la que os he expuesto y luego vas haciendo ajustes según tu análisis del mercado.

Se trata de esperar con tu liquidez a que el mercado se meta un buen trastazo, para poder salir de caza y mientras arañar algo de rentabilidad contra una inflación que nos lo pone fácil.

Un saludo