Como comenté en un vídeo reciente, el ORO ha lanzado una relevante señal técnica de largo plazo, con un Momentum en positivo (medido tanto por ROC como por MM de 10-12 meses), después de un amago bajista “fallido”. En el siguiente gráfico muestro directamente el GLD (es decir, el ETF que replica el comportamiento del oro), en velas semanales con los retrocesos de Fibonacci para el último tramo alcista.

Como vemos, todavía podría recortar algo más a corto plazo -asumiendo que el escenario es correcto-, hacia la zona de los 170-171$, donde se sitúa el retroceso Fibonacci del 38%. Lo que está en juego es una continuación alcista de medio-largo plazo, por encima de los máximos de julio de 2020 (y más allá). Se trata pues de un movimiento de largo plazo, para el que podríamos buscar optimizar un poco más el timing de corto plazo, pero eso es otra cuestión. Os dejo lo que sería el planteamiento de la estrategia, al margen del timing o momento elegido para realizarla.

Previo: la estrategia sencilla que reemplaza la inversión de contado.

Una estrategia muy sencilla, que siempre hay que plantearse de entrada, es la compra de CALLs muy ITM, que ofrecen varias ventajas:

- La sencillez: viene a ser una posición muy similar al contado. En lugar de comprar acciones, compramos CALLs muy ITM. ¿Por qué? Pues porque se mejora enormemente el perfil riesgo-recompensa de la inversión.

- Menor capital invertido (la mitad o menos) pero misma exposición alcista en caso de gran movimiento de largo plazo.

- Menor riesgo en caso de desplome y escenario totalmente fallido.

Por ejemplo, en lugar de comprar 100 participaciones en el ETF GLD al precio actual de 175,74$, podemos comprar 1 CALL strike 125 y vencimiento junio-2022 (dentro de 1 año) por 51,20$. Con esta sencillísima estrategia, adquirimos el derecho a invertir en GLD a un precio de 125, y ello nos cuesta 51,20 $ lo cual significa que el precio total de compra sería de 176,20 $ (más comisiones), muy cercano a la cotización actual de 175,74$. Compramos “un poco” más caro, pero sólo desembolsamos 51,20$ en lugar de los 175,74$ (menos de un tercio). Si hubiera un desplome rápido y violento (un “cisne negro”), la pérdida máxima sería de esos 51,20$. Además, si se produce pronto, una caída hasta los 150$ por ejemplo, con la posición de contado perderíamos 25,74$ pero con la CALL comprada la pérdida sería menor (porque la opción CALL incorporaría siempre una cantidad creciente de Valor Temporal, además del posible incremento de volatilidad implícita).

Se trata pues de una estrategia muy sencilla que proporciona el mismo beneficio en caso de movimiento alcista, pero con un riesgo notablemente menor en caso de movimiento bajista en el Oro. Otra forma de verlo es un menor consumo de capital que permite eventualmente añadir un pequeño grado de apalancamiento.

ESTRATEGIA PLANTEADA: TÚNEL ALCISTA L.P. APALANCADO.

Vamos a usar también un vencimiento alejado, junio-2022, que nos da un año de margen, puesto que el escenario planteado es de largo plazo.

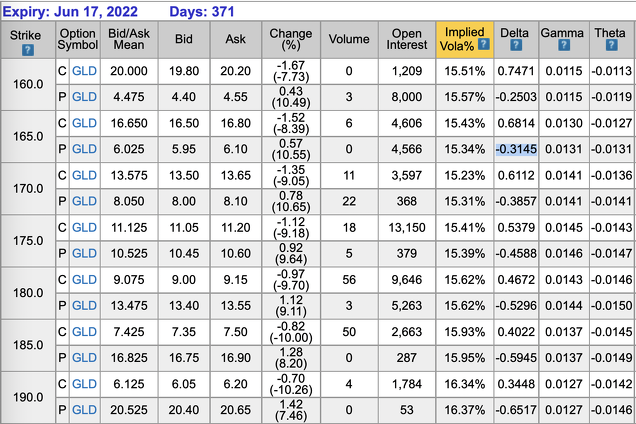

En la siguiente tabla muestro las cotizaciones a cierre del viernes pasado.

Vamos a fijarnos en las PUT 165 (10$ por debajo del nivel actual), y las CALL 190 (15$ por encima del nivel actual). Como veis, aquí no existe SKEW de volatilidad a favor de las PUT, es decir, las PUT no cotizan con sobreprecio en comparación con las CALL (de hecho la curva de volatilidad es ligeramente positiva a favor de las CALL puesto que la CALL 190 cotiza con un 16,34% de volatilidad implícita, y la PUT 165 cotiza con un 15,34% de volatilidad implícita).

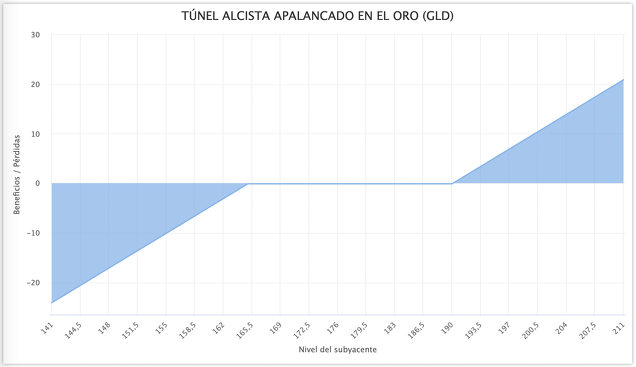

El túnel consistiría en lo siguiente:

VENDER 1 PUT GLD JUN-2022 STRIKE 165$ POR 6,02$. (Delta 0,31).

COMPRAR 1 CALL GLD JUN-2022 STRIKE 190 POR 6,13$. (Delta 0,34).

Ingresamos 602$ y desembolsamos 613$ (más comisiones), lo que significa que la estrategia tiene un pequeño coste inicial, aunque grosso modo, la idea de los "túneles" (ver gráfico al final del post) es financiar la compra de la CALL con la venta de una PUT, ambas OTM.

En total, construimos una posición con una Delta de 0,65. Con el GLD cotizando a 175$ y el multiplicador igual a 100, esto significa que la exposición equivalente de contado de esta estrategia actualmente es:

17.500 x 0,65 = 11.375$

Ahora bien, a vencimiento, el riesgo máximo asumido es “verse obligado” a comprar 100 “acciones” de GLD al precio de 165$ (strike de la PUT vendida), es decir, invertir 16.500$ en el oro. Este riesgo “extremo” es por tanto superior a la exposición actual de contado que se deriva de la estrategia.

"Capital asignado" y apalancamiento.

La cuestión clave es: ¿cuánto capital “asignamos” a esta estrategia? En mi opinión, considerando que el Oro es menos volátil que los mercados de Renta Variable (bolsas), podemos darle cierto apalancamiento, y fijar un capital de referencia de 10.000$.

De esta forma, nos beneficiamos completamente de un escenario alcista de fondo en el Oro, pero a la vez tenemos un “margen de seguridad”, porque la estrategia solo entraría en pérdidas por debajo de los 165$ (un 6% por debajo de los niveles actuales, en el retroceso Fibonacci 62% del último tramo alcista y zona de soporte natural). Esto no significa que la estrategia no se pueda cerrar antes si el escenario no se desarrolla como previsto, y especialmente si el Momentum de medio plazo vuelve a ser negativo. Es decir, es una posición que se puede gestionar, pero de entrada no contamos con ello.

En definitiva, la estrategia “túnel alcista apalancado” nos permite una exposición alcista fuerte sin renunciar a beneficios en caso de subida del Oro, y a la vez un cierto margen de seguridad antes de entrar en pérdidas, en caso de salir mal. A cambio de eso, por debajo de 165$ las pérdidas -a vencimiento- serían también mayores de lo normal, porque se aplicarían sobre un capital de 16.500$ (cantidad a invertir a 165$) cuando en realidad solo hemos asignado un capital de 10.000$ a la estrategia.

Por todo lo anterior, considero que esta estrategia tiene sentido en el marco de una cartera diversificada y equilibrada de Asset Allocation, donde la diversificación y el Momentum permiten asumir un cierto grado de apalancamiento sin por ello aumentar el riesgo global de la cartera. Un punto muy importante a destacar.

Os dejo un enlace a mi calculadora de opciones donde ya está planteada esta estrategia, donde podéis ver esta tabla y gráfico de ganancias/pérdidas a vencimiento:

NOTA: El próximo miércoles 16-junio-2021 tendrá lugar la primera clase en directo de una nueva convocatoria de mi CURSO DE OPCIONES, con DOS NUEVOS MÓDULOS: uno dedicado al Análisis Técnico y Momentum combinado con las Opciones, y otro dedicado a la gestión del riesgo en el mundo de las Opciones. Si te interesa, consulta la página de contratación para más detalles. Estás a tiempo de apuntarte y empezar a estudiar los módulos a tu ritmo, antes de la primera clase en directo.