La crisis sanitaria del coronavirus constituye la mayor crisis económica global desde la Gran Depresión y la Segunda Guerra Mundial. Y en una situación como la actual, evitar la caída de la actividad económica y proteger el tejido productivo parece fundamental.

Para ello disponemos de dos herramientas, la política monetaria y la política fiscal. La primera, poco útil en estos momentos como resultado de su estrecho margen de actuación al encontrarse los tipos de interés ya muy reducidos. Mientras que el margen de la política fiscal es más amplio, pero se encuentra limitado por el elevado volumen de deuda en muchas economías.

Por tanto, mientras en este momento parece apropiado recurrir a las políticas fiscales para estimular la economía, este tipo de políticas de estímulo llevan implícito déficits presupuestarios e incremento de deuda soberana. Y siendo esta ya elevada, contribuye a reducir el margen fiscal incrementando el riesgo de default soberano a largo plazo.

Motivo por el que antes o después será necesario reducir el ratio de deuda/PIB, ya sea a través de crecimiento económico, políticas de consolidación fiscal, o a través de inflación, no siendo en estos dos últimos casos inocuos para la economía.

Pero aunque la reactivación económica descanse en mayor medida en la política fiscal, no quiere decir que la política monetaria sea inútil. Existe cierta connivencia de los bancos centrales con los gobiernos, ya que la política monetaria, a través de la represión financiera, mantiene los tipos de interés bajos reduciendo el coste de la deuda pública limitando simultáneamente su incremento. Es decir, la política monetaria contribuye a reducir las externalidades negativas del incremento de deuda pública.

Pero la intervención de los bancos centrales ha conducido en paralelo al incremento de la base monetaria y de los balances de los bancos centrales, lo que en determinadas circunstancias puede impulsar la inflación. Y esta política puede chocar en el futuro con el principal objetivo de los propios bancos centrales, la estabilidad de precios, que en términos generales se encuentra establecida en un incremento anual del 2%.

Dada la relación positiva entre masa monetaria e inflación, en este momento, uno de los temas de debate es la posible evolución de la inflación en la medida que condiciona los tipos de interés y el crecimiento económico, sí como el poder adquisitivo de los hogares.

En cualquier caso, sobre la inflación influyen muchos factores, siendo necesario diferenciar su evolución a corto y largo plazo.

En el corto plazo, es previsible un repunte de la inflación, cuya intensidad dependerá de varios factores. Entre los principales solucionar el problema sanitario, y este por alcanzar la inmunidad de grupo; lo que a su vez dependerá de la velocidad de la vacunación y de que no surjan variantes que puedan escapar a la respuesta inmune generada por las vacunas.

Dejar atrás la pandemia puede dar un impulso importante a la economía a través del consumo, dado que durante la crisis sanitaria el ahorro de las familias se ha disparado.

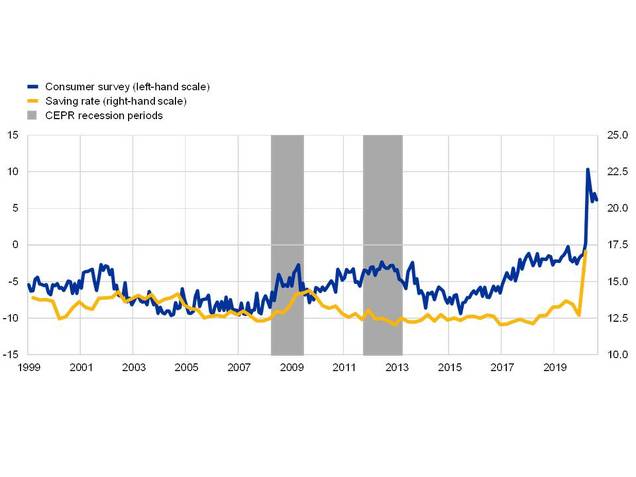

La elevada tasa de ahorro generada (figura siguiente) se explica en base a dos hechos: principalmente al ahorro involuntario generado por las restricciones de movimiento y confinamientos que impedían el consumo; y secundariamente, a la incertidumbre económica, que incrementó el ahorro precautorio, traduciéndose ambos efectos en el incremento de depósitos bancarios.

Figura.- Evolución de la tasa de ahorro, datos desestacionalizados. El último dato se corresponde con el 1T de 2020. COVID-19 and the increase in household savings: precautionary or forced?

Por tanto, el ahorro generado puede dar lugar a un incremento importante de la demanda embalsada, dependiendo eso sí, de cómo los hogares lo empleen, ya que puede ser destinado a consumo o ahorro, lo que puede estar condicionado por despejar la incertidumbre asociada a la crisis.

Sin embargo, el incremento de la demanda agregada puede también tener otro origen además del ahorro, como es el caso de los importantes estímulos fiscales implicando ayudas directas a las familias como ha ocurrido en USA.

Biden ha propuesto un estímulo fiscal de 1,9 bill de $, equivalente al 9% del PIB precrisis, cuando además en 2020 ya se aplicó un estímulo de 3bill de $, equivalente al 14% del PIB. Estímulos muy superiores a la probable caída del PIB, lo que sumado al ahorro generado podría sobrecalentar la economía.

Por tanto, la estrategia USA marca una diferencia importante con la de Reino Unido y el área euro, ya que en estos dos últimos el ahorro generado se ha llevado a cabo principalmente en el segmento de población de mayor poder adquisitivo, que han podido teletrabajar o adaptarse a la situación sin perder el empleo, población que presenta menor propensión marginal al consumo. Cuando además, el gasto público efectuado para hacer frente a la crisis implicará mayores impuestos en el futuro (equivalencia ricardiana) pudiendo frenar el consumo.

La otra cara de la moneda se encuentra en la población de menos ingresos, que en el área euro ha reducido el ahorro al reducirse los ingresos debido a la crisis. Mientras que por el contrario, los estímulos estadunidenses se han dirigido en gran parte al segmento de población de menos recursos, lo que ha dado lugar a que el ahorro, en términos porcentuales, haya sido muy superior en las clases bajas que altas (figura siguiente).

Figura.- The Economist : The world’s consumers are sitting on a pile of cash. Will they spend it?

Por tanto, hay dos factores que condicionarán el efecto del ahorro y gasto fiscal sobre el PIB: la distribución de ese ahorro y gasto por nivel de ingresos de la población; y cual será el destino de los fondos acumulados por los hogares, ahorro o consumo. Y en este sentido, en función de las políticas aplicadas, parece que la estrategia estadounidense es más probable que se transforme en consumo y PIB.

Como indicaba, en USA, gran parte del estímulo se dirigirá a los hogares de menores ingresos, que al presentar una propensión marginal al consumo mayor, es previsible que se viertan en la economía una vez esta se reabra totalmente. De hecho, el estímulo de 600$ de 2020 ha contribuido a que las ventas minoristas se hayan incrementado un 7,4% en términos interanuales en enero.

Dinero que en parte no se ha podido gastar por el cierre de determinados servicios, lo que ha dado lugar también a un exceso de ahorro de 1,6 bill de $ en 2020. Y a ese ahorro habrá que añadir ahora otros 1.400 $, lo que impulsará el PIB y que según The Economist, podría reducir la tasa de desempleo hasta menos del 5% a final de año.

Otra cuestión es que el consumo derivado de la demanda embalsada puede ser puntual en el tiempo. Cuando además, hay que valorar el hecho de que el consumo se incrementa fundamentalmente cuando se produce una estabilidad de ingresos, no cuando estos se producen de forma puntual. Y en este sentido destacar que, en el área euro, el ahorro se ha producido preferentemente a través de la incapacidad de gastar mientras que en USA a través de las ayudas públicas.

Sin embargo, las ayudas públicas también presentan otras derivadas, ya que además de un incremento de gasto, las ayudas directas a los hogares y empresas evitan casos de morosidad en cascada y quiebras que podrían contribuir a transformar la crisis sanitaria en una crisis financiera. Y las crisis financieras pueden implicar rescates, ya sean públicos (bail-out) o internos (bail-in), que en cualquier caso dañarían la economía.

En la esfera económica, en términos generales, existe consenso en la necesidad de estímulos para salir de la actual crisis. Sin embargo, algunas voces han llamado a la cautela en cuanto a la generación de efectos colaterales resultado de los déficits públicos, potencial incremento de inflación, desconfianza empresarial o previsibles incrementos de impuestos en el futuro.

Temores fundados, sobre todo en USA, ya que el tamaño del estímulo se ha estimado que se corresponde con unas 3 a 5 veces el output gap, la diferencia entre el PIB real y el PIB potencial (crecimiento de la economía a su máxima tasa sin aumento de inflación), lo que presionará al alza la inflación salvo que el multiplicador del estímulo sea muy reducido.

Es importante destacar también que los estímulos americanos provocarán un efecto estimulador dominó global a través de las importaciones. De hecho, el déficit comercial americano se ha ampliado un 50% desde el comienzo de la pandemia.

La cuestión es que USA está llevando a cabo un experimento de consecuencias imprevisibles que incluye tres frentes: el estímulo fiscal, un objetivo de inflación más flexible por la FED, y una elevada tasa de ahorro de los hogares cuyo destino no conocemos, sin saber si será destinado al ahorro o al consumo.

El riesgo indudablemente se encuentra en el posible sobrecalentamiento de la economía. La política de estímulos trata de evitar el estancamiento inflacionario observado en Japón y el área euro, y si tiene éxito, el objetivo de inflación puede ser copiado por otros bancos centrales y estas políticas convertirse en normales en respuesta a recesiones.

Indudablemente estas políticas no excluyen que persistan los peligros del elevado endeudamiento público y de excesivo incremento de la inflación. Motivo por el que aunque las políticas expansivas sean adecuadas, también se debe vigilar en que medida se llevan a cabo. Siendo quizá en el caso americano excesivas en función del tamaño del estímulo comparado con su output gap.

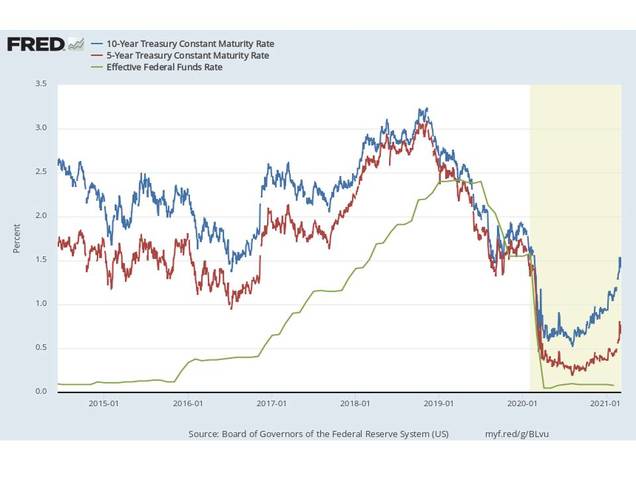

Hecho que ha sido descontado, al menos parcialmente, por los mercados, al haberse observado ya subidas de tipos (figura siguiente). Subidas que podrían generar un efecto spillover sobre la economía global y que hace recordar la década perdida latinoamericana, caracterizada por importantes previos incrementos de deuda a los que afectó la subida de tipos llevada a cabo por el entonces presidente de la FED, P Volcker, para controlar la inflación.

Figura.- FED de St Louis.

Aunque por otra parte habrá que ver como reacciona la FED ante subidas puntuales de inflación ante la flexibilización del objetivo del 2%, situación que puede no tardar en darse, en parte derivado de los incrementos de precios de las commodities en términos interanuales como resultado del efecto base, ya que se toman como referencia los datos interanuales, y por tanto la variación de precio con respecto al mismo mes del año anterior.

Por tanto, los estímulos pueden ser necesarios actualmente y puntualmente para salir de la crisis, y quizá este objetivo a corto plazo sea más importante que pensar en las consecuencias a largo plazo de estas políticas. Sin embargo, sobre la inflación influyen muchos otros factores que espero tratar en posteriores entradas.