Buffett es todo un repertorio de frases famosas. Una de mis favoritas es "solo cuando la marea baja, se descubre quién estaba nadando desnudo". En términos de inversión, la marea de liquidez (o la cantidad de dinero circulando en los mercados) depende principalmente de dos factores: la política monetaria de los bancos centrales y la tasa de crecimiento económico. Lamentablemente, parece que ambos factores se encuentran en proceso de contracción.

No luches contra la FED

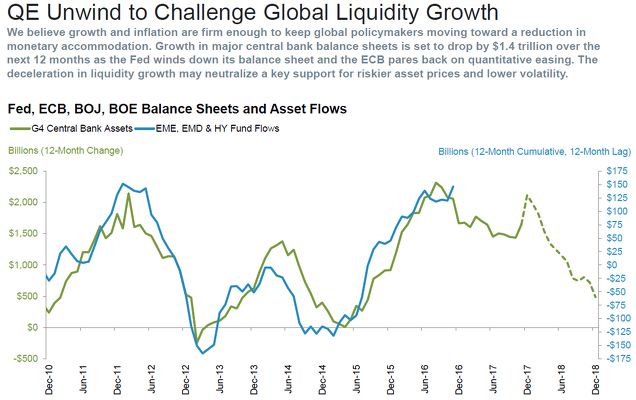

Observemos primero la política monetaria, la cual es uno de los principales factores que afectan al ciclo económico y el precio de los activos. Cuando el banco central expande la oferta de dinero y rebaja los tipos de interés, hay más dinero circulando en los mercados financieros impulsando el precio de los activos. Lo contrario es igualmente es verdadero, aunque hay que tener en cuenta que suele haber un retardo de 12 meses entre la marea de liquidez y el precio de los activos. Podemos ver esta idea en el siguiente gráfico, eñ cual muestra la correlación entre la cantidad de dinero que se dirije a activos de alto riesgo (mercados emergentes y bonos "basura") y el balance financiero de los 4 principales bancos centrales del planeta. Tal y como señala el analista de Fidelity en su comentario, los 1,4 billones de dólares que dejarán de ser parte del balance de los bancos centrales, será una causa principal de la reducción de liquidez, que hasta la fecha ha sido "un elemento clave que mantenía al alza los activos de mayor riesgo y con una menor volatilidad".

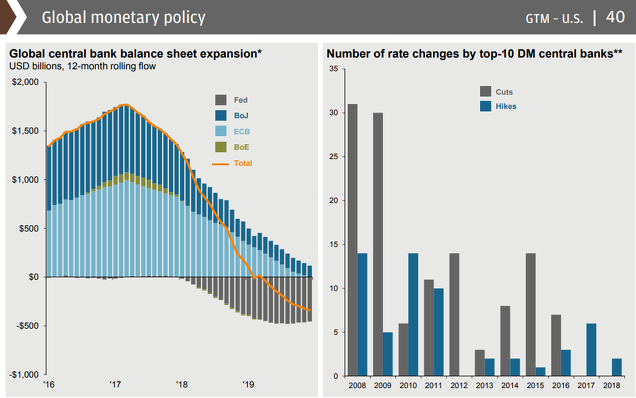

Como podemos ver ahora en el siguiente gráfico, el próximo año los cuatro principales bancos centrales no solo habrán frenado el crecimiento de su balance financiero, sino que estará contrayéndose por primera vez desde 2015, el cual fue un año muy volátil para las acciones. Adicionalmente, los diez principales bancos centrales del globo están frenando el ritmo de bajadas de tipos y progresivamente están aumentando el número de subidas. Cuando los bancos centrales están mostŕandose más restrictivos en su política monetaria, lo que están haciendo es retirar la bebida de la fiesta.

¿Desaceleración económica a la vista?

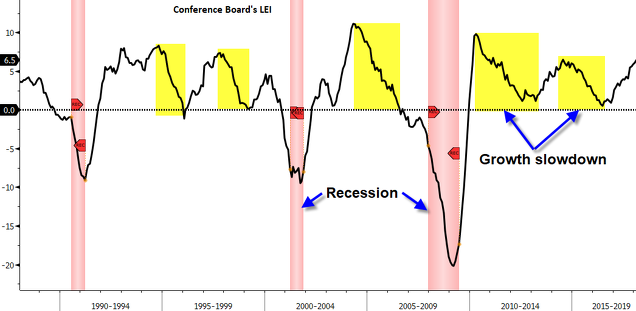

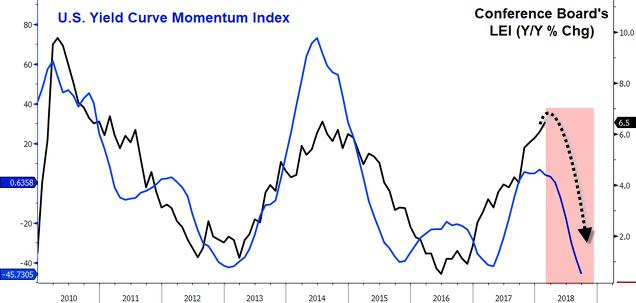

Mientas que unos estimulos monetarios en contracción probablemente tengan un impacto negativo en los activos financieros, una futura desaceleración económica solo añadiría más leña al fuego. A lo largo del ciclo económico, mientras hay crecimiento, la fuerza de este crecimiento varía al alza y también a la baja, sin que una bajada necesariamente sea una contracción negativa o recesión. Podemos ver esto en el siguiente gráfico que muestra el indicador líder de la economía de EEUU, elaborado por The Conference Board, el cual logra pronosticar la evolución económica a unos pocos meses vista. Las desaceleraciones del crecimiento están resaltadas en amarillo y las recesiones en barras verticales rojas. A lo largo del actual ciclo económico, hemos visto ya tres fases de aceleración dentro de la expansión (2009-2010, 2012-2014 y 2016-hoy) y dos fases de desaceleración (2010-2012 y 2014-2016).

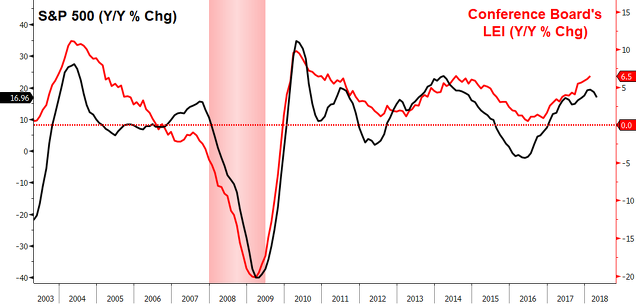

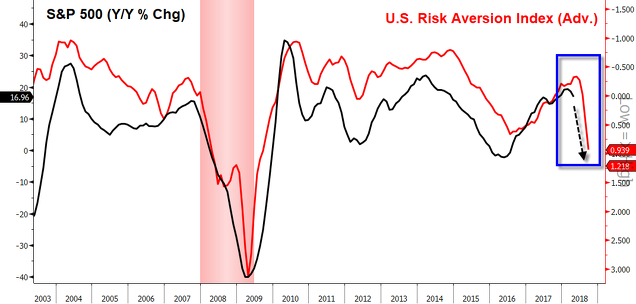

Contar con una previsión de la evolución futura de la economía es clave para los inversores, ya que el retorno del mercado de acciones está muy correlacionado con la tasa de crecimiento anual del indicador líder de la economía. Esta relación económica la muestra el siguiente gráfico, en el cuál la rentabilidad anual del S&P 500 (en negro) se mueve se forma parecida a la tasa de crecimiento anual del indicador líder (en rojo). Viendo este gráfico podemos entender cómo la evolución del mercado está íntimamente unida a la evolución del ciclo económico.

De esta manera, es interesante si podemos adelantarnos a los propios giros del indicador adelantado. Afortunadamente hay algunos indicadores, como el índice aversión al riesgo, que "anticipa" los movimientos del propio indicador líder. Actualmente este índice señala que está comenzado la tercera gran desaceleración del ciclo económico americano, y si la previsión es correcta, afectará negativamente a las acciones.

El índice de aversión al riesgo no es el único que anticipa una desaceleración del indicador líder. Una métrica que monitorizamos es el "momentum" de la curva de tipos, la cual también proyecta una fase de desaceleración en la economía.

Para todo hay una época

Esta potencial fase de desaceleración parece que puede llegar en un momento del año poco favorable para las acciones. Igual que vale la pena seguir el axioma de "no luches contra la FED", hay otro dicho que dice "vende en mayo y no vuelvas hasta después del verano". Este dicho viene de la observación de que las acciones tienden a mostrar un mejor rendimiento entre noviembre y abril que entre mayo y octubre. Hay algo de cierto en esto, ya que desde 1950 el S&P 500 ha ganado una media anual de 6,9% entre noviembre y abril y solo un 1,6% en verano. El siguiente gráfico el el gráfico estacional del S&P500 en los últimos 30 años.

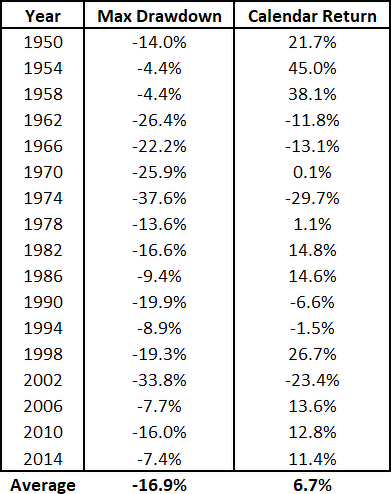

Además, se acerca el periodo electoral de mitad de mandato presidencial, el cual probablemente generará mucha incertidumbre. Desde 1950, estos periodos han sido muy volátiles donde han primado las caídas y los retornos escasos.

El patrón estacional del mercado en verano, tiende a ser negativamente más pronunciado en el periodo electoral de mitad de mandato, así que es probable que los próximos meses sean complicados. Aparte de esto, es durante estos periodos de retirada de liquidez en los cuáles se ve quien estaba nadando desnudo. En la desaceleración de 2010-2012 vimos que quién nadaba desnudo era Grecia. En la desaceleración de 2014-2016, fueron los países productores de petróleo así como la industria de petróleo y gas de esquistos norteamericana. ¿Quién será el que esté nadando desnudo esta vez? Solo el tiempo lo dirá.

Artículo de Financial Sense Wealth Management