¿Estamos ante una mera corrección dentro de la tendencia alcista o ante el inicio de una tendencia bajista de largo plazo? Evidentemente tener la respuesta hoy a esta pregunta nos allanaría muchísimo el camino y nos haría ver las correcciones actuales como una grandísima oportunidad de compra o por el contrario, intentar aprovechar cualquier rebote cómo el de ayer para ir deshaciendo riesgos en cartera.

Si miramos las cotizaciones de los principales índices, las correcciones de este verano son muy similares a las que se vivieron en el año 2011. Y los motivos básicamente también son similares. Aunque en este mes de agosto las correcciones se han acelerado por el miedo a una desaceleración económica mundial, los mercados ya estaban tocados desde abril por la agonía en las negociaciones de la deuda de Grecia con sus acreedores. En el verano del 2011 las correcciones comenzaron también en primavera con el terremoto de Japón y se aceleraron en el verano por la bajada de Rating de la deuda de Estados Unidos al llegar al límite de techo de gasto y la rebaja de previsiones de crecimiento global (afectado por la crisis de solvencia de Europa). Si miramos el gráfico del S&P500 vemos que son muchas las coincidencias en el precio del S&P500.

En los primeros recortes ocasionados por el terremoto de Japón en 2011 y por Grecia en 2015 el S&P500 corrigió pero rebotó en la media de 200 sesiones (línea roja). Tras este rebote no consiguió superar los máximos anuales y se giró a la baja de nuevo a la media de 200 sesiones. Y justo al perder la media de 200 sesiones en ambos periodos se produjo una caída vertical que llevó al índice a cotizar inmediatamente por debajo de la importante media de 500 sesiones tanto en agosto del 2011 como en el mes actual.

Curiosamente el indicador RSI marcó el mismo nivel de fuerte sobreventa (por debajo de 20) tanto en agosto de 2011 como en la actualidad. Incluso en agosto del 2011 perdió la línea que unía los mínimos desde 2009 al igual que ha pasado ahora con el S&P500 al perder los mínimos desde 2011. En aquel momento el S&P500 se giró al alza tras un movimiento lateral que duró desde principios de agosto a mediados de octubre y desde ahí resolvió la incógnita al alza. Incluso no hizo falta recortes adicionales a la zona de 1.000 puntos que en aquel momento parecía que era la zona de soporte siguiente (línea morada punteada de mínimos significativos anteriores). Ahora la zona de soporte natural para el S&P500 sería la que sitúo en el gráfico entre 1.725 (mínimos del año pasado y directriz alcista iniciada en 2009) y 1.825 (últimos mínimos significativos de octubre del año pasado).

En definitiva, y conforme a lo que comentábamos ayer de que los inversores no tomarán decisiones drásticas con la volatilidad en máximos y que ahora los mercados podrían entrar en un terreno lateral propicio para adaptar las carteras al nuevo entorno de menor crecimiento global, es factible que los mercados vuelvan a repetir la pauta de aquel verano y entremos ahora en un terreno lateral. Hace cuatro años se movió el S&P500 entre 1.080 y 1.220 puntos (un rango del 13%), por lo que no nos podría extrañar que ahora nos moviésemos en un rango similar en porcentaje (que no en puntos al ser la base más alta) y que situaríamos entre 1.750 y 2.000 puntos.

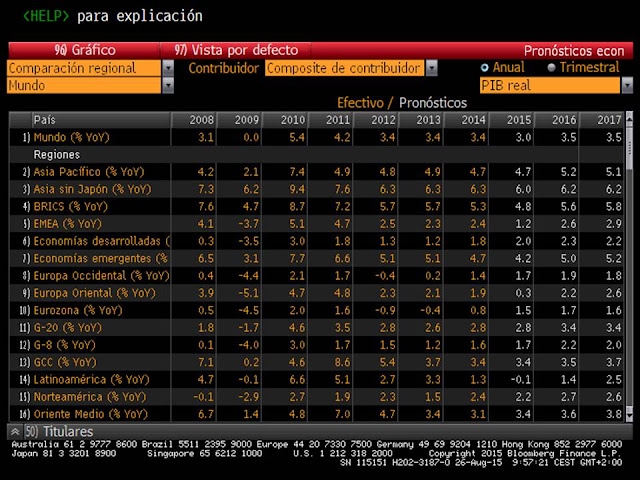

De momento no hay argumentos para que la zona de 1.750 puntos se pierda. Estamos hablando en el peor de los casos de una desaceleración económica y no de una recesión global. Estados Unidos seguirá en expansión económica, al igual que Europa e incluso los mercados emergentes. En el siguiente pantallazo de bloomberg se recogen las estimaciones del crecimiento del PIB por zonas geográficas del consenso de analistas de bloomberg y sólo hay riesgo de recesión en Latinoamérica y Europa oriental. La única novedad es que el crecimiento para este año se prevé menor que el que vivimos el año pasado. Pero habrá crecimiento y para la economía global rondará el 3%. Y todo ello con una inflación muy contenida y con los tipos de interés en mínimos históricos.

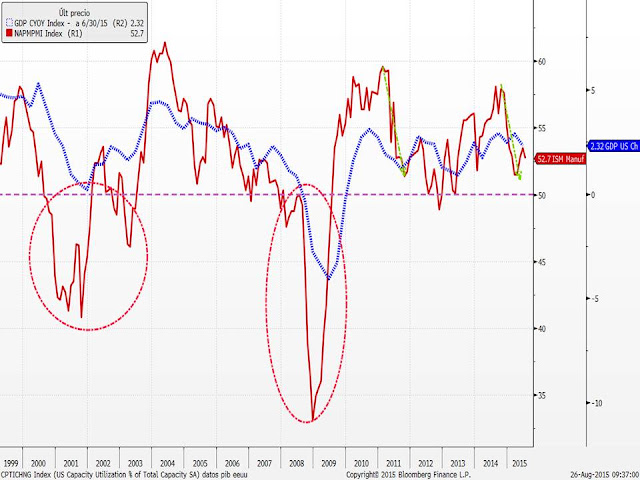

Entonces, ¿qué es lo que hay que vigilar para poder responder a la pregunta inicial? En primer lugar habría que mantener la calma y aprovechar la volatilidad que seguirá habiendo para reducir riesgos en los rebotes. En segundo lugar, ahora cobra bastante importancia los datos macro económicos que se vayan publicando. En el siguiente gráfico comparo la evolución del PMI manufacturero y crecimiento del PIB de Estados Unidos. Un PMI por encima de 50 siempre ha indicado crecimiento económico y por debajo de 50 ha indicado recesión. Las bajadas del PMI estando por encima de 50 ha significado desaceleración dentro del terreno expansivo. Las dos grandes fases correctivas del S&P500 (2.000-2.003; 2.007-2.009) coincidieron con periodos del PMI manufacturero (línea roja) por debajo de 50. Sin embargo el movimiento actual del PMI también se asemeja a la corrección vivida en 2.011. Aquel año, la corrección del PMI provocó que estados Unidos pasara de crecer un 3.10% en septiembre del 2010 a un 1.20% en septiembre del 2011.

Así pues, mientras el PMI manufacturero se mantenga de forma estable por encima del nivel de 50, todo apunta a que esta crisis será más parecida a la de 2011 que a la del 2013 y por tanto, hay que seguir viendo las correcciones más como una oportunidad de compra (o al menos no vender en mínimos) que como el inicio de una fase bajista de larga duración.

Si miramos el resto de principales índices la situación es similar. Comenzando con el DAX 30 alemán que sigue una pauta similar al S&P500. No obstante es el índice que más se ha penalizado por la desaceleración de China debido a que los chinos son grandes clientes de las compañías exportadoras alemanas. Si vemos el gráfico observamos que la corrección ha sido calcada a la de 2011. Se ha frenado además en la línea que une los mínimos desde 2.011 y por abajo quedan aún muchos soportes antes de poder decir que se ha perdido la tendencia alcista de largo plazo.

El Eurostoxx 600 también ha corregido exactamente los mismos puntos que corrigió en el año 2011. Al igual que el DAX podría seguir corrigiendo incluso hasta la zona de 300-315 puntos y seguiría siendo un índice alcista a largo plazo ya que mantendría la directriz iniciada en 2009 y las medias de medio y largo plazo (200 y 500 sesiones).

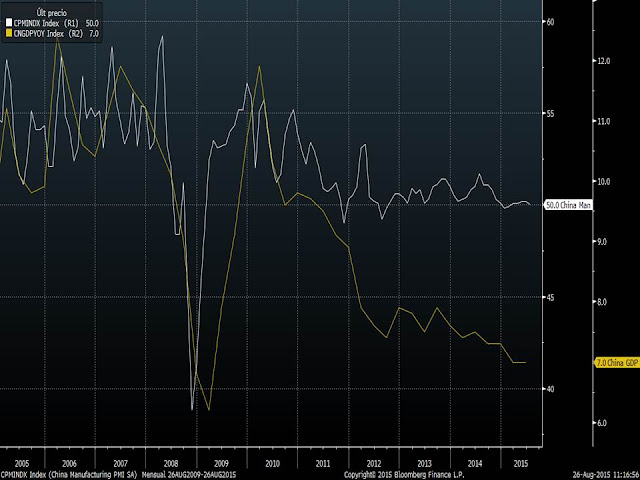

Esto respecto a los países desarrollados. Los principales índices mantienen la tendencia alcista de largo plazo. Sin embargo los emergentes sí que han perdido esta directriz alcista. Pero en emergentes no podemos hacer la misma similitud que hemos realizado con el estudio del PMI manufacturero. Es verdad que los últimos datos de producción industrial están saliendo malos en China y el PMI está justo al borde de 50. En un país desarrollado estaríamos hablando de posibilidad de recesión, pero en China estamos hablando de crecer al 6% o incluso al 5.5% frente al 7% de años anteriores. Incluso en 2009 con una contracción sin precedentes del PMI manufacturero chino a niveles de 40 puntos CHINA CRECIÓ POR ENCIMA DEL 6%.

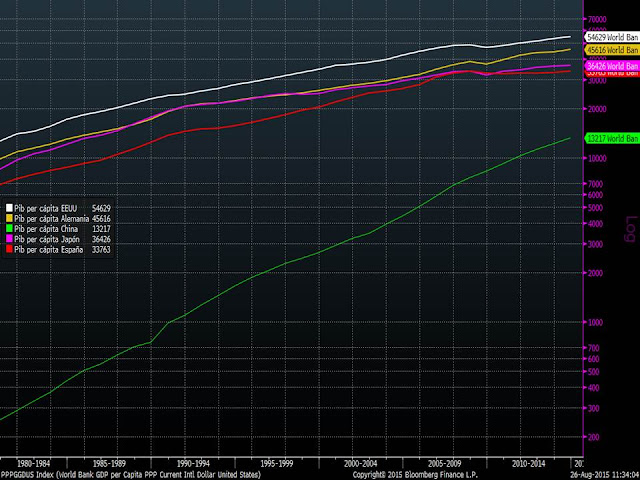

Y es que es evidente que China no puede seguir creciendo a tasas del 10% o superiores como venía haciendo desde la década de los 80. Las economías más desarrolladas cada vez tienen más limitado su potencial de crecimiento. Desde principios de los años 80 el PIB per cápita de China en dólares a precios constantes ha subido a una tasa superior al 12% anual, mientras que en los países desarrollados esta tasa del crecimiento del PIB per cápita ha estado en torno al 4%. En el gráfico de la evolución del PIB per cápita de los países desarrollados frente a China se aprecia cómo se está incrementando el poder adquisitivo de los ciudadanos chinos. A principios de los 80 el PIB per cápita era inferior a 300 dólares frente a los más de 12.000 dólares de los ciudadanos americanos y hoy ya tienen 13.127 dólares. Si siguen creciendo a tasas del 6% en sólo unos años tendrán un poder adquisitivo (repito en dólares) similar a la de los países desarrollados.

Y estos son datos promedio, por lo que sabiendo que aún hay muchísima población que seguirá con un bajísimo poder adquisitivo, es fácil adivinar que hay más chinos que alemanes con un poder adquisitivo igual o superior a los ciudadanos americanos.

En definitiva, mientras haya crecimiento global y lo que está ocurriendo sea una desaceleración dentro del terreno expansivo, será buen momento de tener en cartera renta variable. Es evidente que hay que ser prudentes y aprovechar los rebotes que haya para adaptar las carteras al nuevo entorno reduciendo exposición, pero hay que seguir manteniendo porque si resulta que ocurre como en 2011 y no hay recesión, los índices de renta variable volverán a subir con fuerza en cuanto se reduzca la volatilidad.