El mundo, y España en particular, están sufriendo las consecuencias sanitarias y económicas de la pandemia de la COVID-19. La duración de la crisis sanitaria vendrá condicionada por los avances médicos, vacunas y tratamientos disponibles, así como su eficacia. Sin embargo, las secuelas económicas pueden ser más persistentes, dependiendo tanto de los avances sanitarios, como del tipo de políticas con que los gobiernos se enfrenten a la situación.

Indudablemente hay que tomar medidas a corto plazo para paliar los efectos sobre la economía, protegiendo a empresas y familias. Pero también es necesario reconocer que el país necesita un cambio estructural profundo, que debería comprender tanto instituciones como fiscalidad.

Pero el actual gobierno está especialmente sensibilizado con el tema fiscal bajo el hecho de que la presión fiscal (ratio ingresos fiscales/PIB) es reducida y no suficiente para financiar el estado de bienestar que ellos desean.

Ambos argumentos son ciertamente criticables, el del gasto necesario para mantener el estado de bienestar deseado a través de una mayor eficiencia del mismo. Y la presión fiscal encierra cierta falsedad, ya que 10 países de la UE presentan una presión fiscal inferior a la española. Cuando además, el indicador de presión fiscal se corresponde con una media que no refleja cómo se distribuye dicha carga fiscal entre los ciudadanos en función de su renta, ni los motivos por los que la presión fiscal es relativamente reducida.

Siendo en este sentido de interés recordar que existe una importante correlación entre los ingresos tributarios per cápita y los ingresos de los hogares así como con el PIB per cápita , lo que sugiere que los ingresos fiscales son resultado del progreso económico del país, encontrándose esta faceta del país un tanto abandonada por nuestros políticos.

El dato anterior es importante, ya que además de correlacionar los ingresos fiscales con actividad económica e ingresos de los hogares, es importante recordar que el esfuerzo marginal de pagar un euro más de impuestos es menor cuanto mayor sea la renta del contribuyente, como resultado del menor valor marginal del dinero, lo que se traduce en que cuanto mayor es la renta, menor es el esfuerzo fiscal de pagar una determinada cantidad de impuestos.

Y en este sentido, a pesar de ser España la cuarta economía de la UE-27, su renta per cápita en paridad de poder adquisitivo es la quinceava y un 9% inferior a la media comunitaria; y la media de los ingresos de los hogares la catorceava en euros corrientes, y un 15,2% inferior a la media de la UE.

Indudablemente, el indicador más utilizado para valorar el esfuerzo impositivo de la población es la presión fiscal, pero ello no quiere decir que no existan otros indicadores para medir el esfuerzo fiscal, siendo los más conocidos el índice de Frank y la tax wedge o cuña fiscal.

El índice de Frank relaciona la presión fiscal per cápita con el PIB per cápita, constituyendo un indicador del coste de pagar impuestos en función de ingresos. Y la cuña fiscal se define como el porcentaje de impuestos sobre el trabajo y cotizaciones sociales a cargo del empleador y empleados sobre el conjunto de costes laborales.

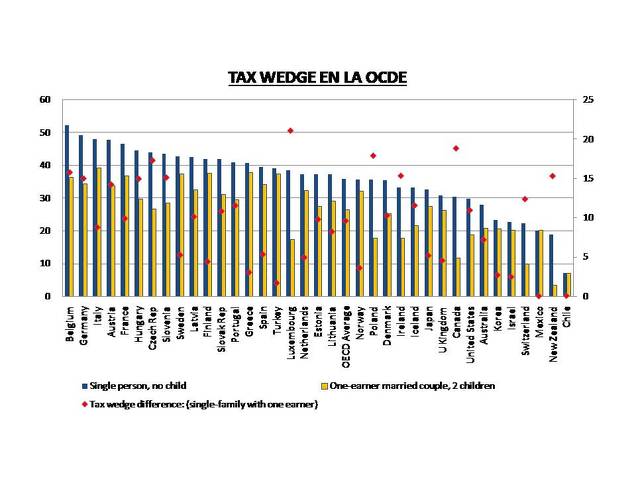

Las estadísticas de la OCDE sobre impuestos, muestra el análisis comparativo de la cuña fiscal entre los 36 países de la OCDE en el año 2019 en función de las características familiares. En ella podemos apreciar como la cuña fiscal para un trabajador individual español se sitúa en el 39,49%, un 9,8% superior a la media de la OCDE, mientras que para una pareja en que trabajan los dos, con dos hijos, se sitúa en el 38,17%, un 15,8% superior a la media de la OCDE, y en el caso de una pareja con dos hijos en que trabaja solo uno de los miembros de la pareja, se sitúa en el 34,2%, un 29,5% superior a la media de la OCDE.

Figura.- Cuña fiscal correspondiente a un trabajador sin cargas familiares y el de una familia de dos adultos y dos niños con un solo perceptor de rentas, asumiendo que los ingresos en ambos casos se corresponden con los ingresos medios del país. Datos OCDE

Los datos muestran como la cuña fiscal de un trabajador sin cargas familiares es el quinceavo más alto de los 36 países analizados por la OCDE. Con la particularidad de que la diferencia de cuña fiscal con una familia de cuatro miembros con un único perceptor de rentas es de solo de 5,33% y la treceava menor de los países analizados y un 44,5% inferior a la media de la OCDE.

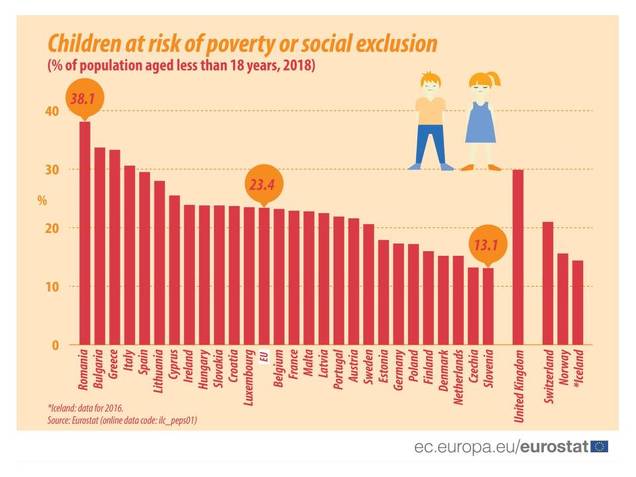

Este hecho es importante en el sentido de que se hace frecuentemente alusión a la pobreza de los hogares y pobreza infantil en nuestro país, contribuyendo a ello los escasos beneficios fiscales de que disfrutan las familias, lo que es una decisión política. Los datos de EUROSTAT correspondientes al año 2018 nos indican que el 29,5% de los menores de 18 años se encontraban en riesgo de pobreza o exclusión social, el quinto mayor porcentaje de la UE.

Figura. Menores de 18 años en riesgo de pobreza o exclusión social. Datos EUROSTAT

La gráfica anterior incluye riesgo de pobreza y de exclusión social. Sin embargo, si nos ceñimos exclusivamente a riesgo de pobreza, definida como obtener ingresos equivalentes disponibles inferiores al 60% de la mediana de ingresos después de transferencias sociales ; los menores de 18 años descendientes de padres españoles (sin incluir la población inmigrante) presentan un riesgo de pobreza del 19,7%, el séptimo más alto de la UE y un 21,6% superior a la media de la UE.

La evaluación de la pobreza como un porcentaje de la mediana de ingresos ya tiene trampa a efectos comparativos al tratarse de un indicador relativo a la renta del país. De hecho, existen cinco países del a UE en que el 60% de la mediana de ingresos de los hogares es superior a la mediana de ingresos de los hogares españoles, encontrándose por tanto en riesgo de pobreza con rentas mucho más altas que las españolas.

Parece bastante evidente que la pobreza infantil es una lacra que debemos combatir y extinguir. Sin embargo, si bien esto es cierto, también deberíamos ser conscientes de que la pobreza infantil no existe. En realidad, los niños son pobres porque los padres, y por tanto las familias, son pobres. Y esto es consecuencia de un modelo económico de país fabricado por nuestros políticos que ha dado lugar a una economía que compite en precio, y que ha contribuido a que la remuneración por hora sea un 30,7% y 42,6% inferior a la media de la UE-28 y Área Euro (AE) respectivamente.

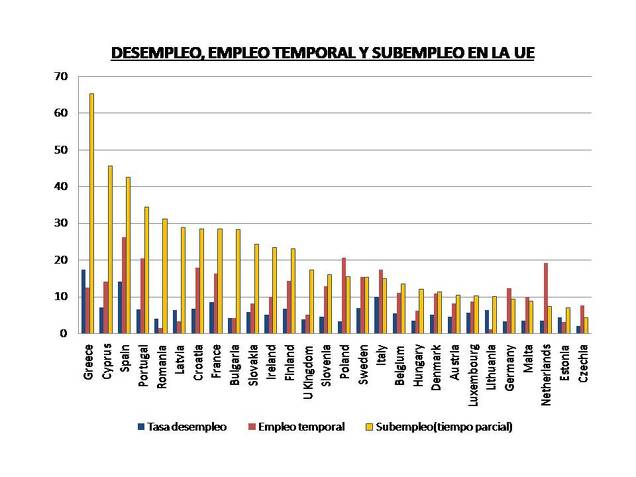

Cuando además, el mercado laboral español presenta unas tasas de desempleo, empleo temporal y subempleo de las mayores de la UE. De hecho, con datos de 2019, previos a la pandemia, España presentaba la segunda mayor tasa de desempleo de la UE-28 después de Grecia, la mayor tasa de empleo temporal, y la tercera mayor tasa de subempleo referida a empleo a tiempo parcial (personas que deseaban trabajar más tiempo).

Figura.- Tasa de desempleo, empleo temporal y subempleo con respecto al empleo a tiempo parcial. Datos de EUROSTAT correspondientes al año 2019: desempleo, empleo temporal, y subempleo.

Teniendo en cuenta estos datos, parece evidente concluir que algo se está haciendo mal. Destacando en este sentido la regulación del mercado laboral, fundamentalmente la dualidad, algo fundamental, pero no lo único que afecta al modelo económico de país, ya que la regulación en otros ámbitos, la educación, I+D+i, y la fiscalidad son elementos esenciales.

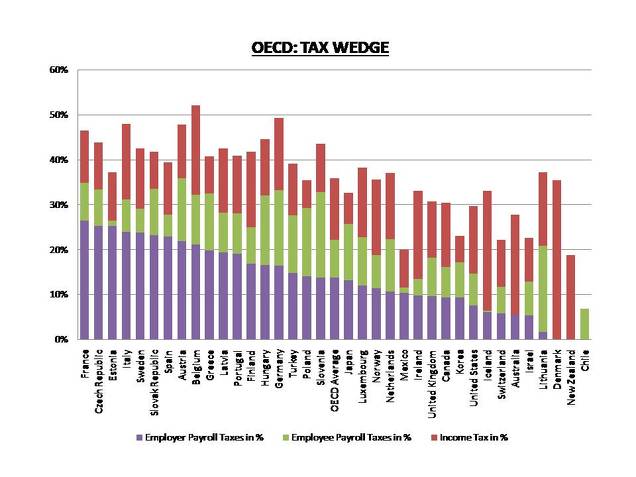

Como indicaba anteriormente, la cuña fiscal incluye distinto tipo de costes, los impuestos sobre el trabajo que satisface el trabajador, así como las contribuciones sociales (payroll taxes: pensiones, sanidad, y/o desempleo), tanto hechas efectivas por el empleador como el empleado. Destacando España porque las contribuciones sociales a cargo del empresario son las séptimas más altas de la OCDE (figura siguiente), cuando estas, además de elevar los costes laborales y reducir el empleo, también contribuyen a presionar los salarios a la baja.

Figura.- TAX FOUNDATION: A Comparison of the Tax Burden on Labor in the OECD

La desigualdad se ha tratado de paliar con medidas predistributivas como la elevación del salario mínimo interprofesional (SMI), lo que puede ser un error si no se acompañan de incrementos de productividad, pudiendo también contribuir a reducir el empleo. O mediante ayudas directas a familias, como el reciente ingreso mínimo vital (IMV), que aunque se ha vendido como un éxito del estado de bienestar, no es más que la constatación del fracaso de no haber sabido crear empleo ni salarios dignos, cuando además puede contribuir a desincentivar la formación y búsqueda de empleo.

Al mismo tiempo, se utiliza la pobreza infantil políticamente, el buenismo está de moda. No se toman medidas para evitar su origen, es decir fomentar empleo y salarios dignos, y se intenta paliar incrementando el gasto y déficit públicos, vendiéndose como uno de los beneficios del estado de bienestar.

Por tanto, la pobreza de los hogares e infantil se puede relacionar tanto con la cuña fiscal como con las bonificaciones fiscales de nuestro sistema impositivo. Como indicaba anteriormente, a nivel del mercado laboral, la diferencia de cuña fiscal entre trabajadores y familias, permite constatar que el estado español no es de los que más rebajas fiscales otorga a las familias con hijos.

Y con respecto a las bonificaciones fiscales, recientes planteamientos, como en el spending review de la AIREF, insinúan la posibilidad de incrementar el tipo efectivo de distintos impuestos a través de la reducción de beneficios fiscales.

Los beneficios fiscales son las exenciones, bonificaciones y deducciones que se aplican a distinto tipo de impuestos y reducen los tipos implícitos de los mismos, es decir, lo que se recauda en función de la base imponible.

Algunos de los cuales tocan a familias vulnerables, como deducciones por maternidad, familia numerosa o discapacidad, pero también la declaración por tributación conjunta o las deducciones por alquiler de vivienda, a las que se podrían sumar las del IVA, siendo este tema más complejo, tal como he tratado en un potencial nuevo diseño del sistema tributario español.

En cualquier caso, el spending review de la AIREF indica que la memoria de beneficios fiscales de los PGE 2018 considera que los beneficios fiscales suponen un “coste” de unos 41.000 mill anuales.

Resumiendo, la cuña fiscal existente contribuye a reducir la demanda de trabajo, al mismo tiempo que no se caracteriza por un trato fiscal generoso con las familias. Y este hecho, sumado a un potencial recorte de los beneficios fiscales existentes, reduciría todavía más la renta disponible de las familias contribuyendo potencialmente, salvo sustitución por otro tipo de ayudas, a mayor pobreza de las familias e infantil.