Con los tipos de intervención de los principales bancos centrales por debajo del 1%, y la rentabilidad de la deuda a largo plazo del bloque G-7 cotizando cerca de mínimos históricos, poco margen queda para que los tipos de interés sigan cayendo. Al menos en el bloque desarrollado de alta calidad crediticia.

Son tres los factores que pueden ejercer presión al alza sobre los tipos de interés, y por tanto hacer daño a los valores liquidativos de los fondos de renta fija más tradicionales:

- La Reserva Federal y el ajuste del programa de compra de activos.

- Recuperación del apetito por el riesgo (deuda periférica) y, por tanto, menor demanda de calidad o refugio (deuda de AAA-lemania y similares).

- Señales incipiente de reactivación de ciclo económico.

Estos tres puntos serían los que destacaríamos, entre otros muchos argumentos, como principales focos de presión para una deuda pública que está cotizando en mínimos de ciclo y, en algunos casos, en mínimos históricos. Pero más allá de la dirección alcista que pueda tomar los tipos de interés en los próximos 5 o 7 años, queremos ver cómo puede impactar esta deriva al alza sobre la renta variable.

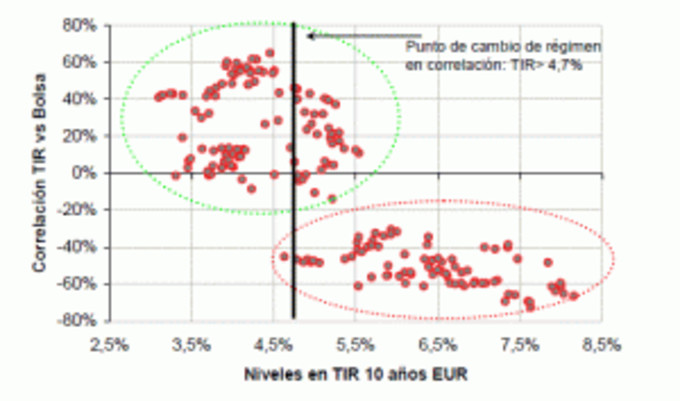

Y lo que observamos es, atendiendo al análisis histórico, un entorno de correlación positiva entre los tipos de interés de la deuda alemana (subiendo) y la renta variable (subiendo) mientras el Bund ofrezca rentabilidades inferiores al 4,5%. Es decir, el camino desde el 2% actual de la deuda alemana a 10 años hasta el 4,5% no debería ser un problema para las cotizaciones bursátiles. La deuda estaría recogiendo una reactivación de ciclo y normalización en política monetaria con implicaciones positivas para la renta variable (expectativas de flujos de caja más altos y prima de riesgo más baja). El resultado es el signo positivo de la correlación.

Una deuda alemana a largo plazo cotizando por encima del 5% podría cambiar el signo de la correlación (tipos de interés subiendo y bolsa bajando). El mercado de deuda pública estaría empezando a observar ciertas presiones sobre la estabilidad de precios (IPC al alza y por encima del objetivo de la autoridad monetaria) y un endurecimiento de la política monetaria para gestionar este sobrecalentamiento. En este punto es cuando los mercados de acciones podrían empezar a sufrir, cuando la deuda “habla” de inflación y no tanto de recuperación de ciclo o normalización en determinados segmentos del mercado. En este blog seguiremos escuchando atentamente a los tipos de interés.

Eurostoxx y deuda alemana 10 años (TIR): ¿de la mano o

por caminos diferentes? Depende de la rentabilidad que ofrezca la deuda