El tema es de sobra conocido, empieza a cansarnos a todos, pero seguimos con Grecia provocando mucha volatilidad en los mercados financieros cada sesión que debe negociar o abonar alguna parte de su rescate desde la primavera de 2010.

A pesar de percibir lo mismo ya desde hace 5 años, la situación no tiene nada que ver. En esos años la deuda griega pertenecía en su mayor parte al sector financiero privado, y desde entonces se han ido deshaciendo de estos bonos reduciendo su exposición un 70%, desde los 175.000 millones de dólares hasta los 50.000 que siguen repartidos entre la banca europea.

Cabe destacar que es la banca alemana la que mayor golpe sufriría en caso de impago, ya que a pesar de haber reducido su exposición en un 36%, sigue manteniendo más de la mitad de la deuda griega que se mantiene en manos de la banca europea. Respecto a España, nuestros bancos han hecho un esfuerzo importante, reduciendo en un 71% sus bonos griegos hasta solo tener 375 Millones de dólares en sus carteras. A pesar de observar el gran esfuerzo realizado por las entidades españolas, todavía se podría haber reducido mucho más si hubiesen seguido el ejemplo de la banca italiana, francesa, portuguesa, austriaca y belga, que se quedaron únicamente con el 10% de lo que tenían hace tan solo 4 años.

Además hay que añadir a la situación actual las importantes medidas tomadas por Draghi, con el QE y la financiación casi gratuita para el sector financiero, que también reducen y mucho la inestabilidad que crearía el impago de la deuda griega.

El gran perdedor del impago

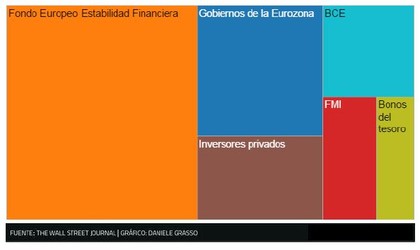

Se ha hablado mucho de la financiación en forma de rescate que aportó el Fondo Monetario Internacional, con 20.000 Millones de dólares, y del impago griego que se produjo la semana pasada a este organismo. Sin embargo, Grecia ni siquiera ha entrado en “default” aún por ello, ya que hasta pasado 1 mes el FMI no le dará carácter oficial a este impago, y podría alcanzarse un acuerdo con el Eurogrupo antes de ello.

A pesar de tanto revuelo por el rescate aportado por el FMI, ni siquiera llega al 10% de lo aportado a Grecia por Europa (130.000 Millones de euros por el Fondo Europeo de Estabilidad Financiera, 50.000 millones por los estados miembros, y 25.000 millones directamente por el Banco Central Europeo).

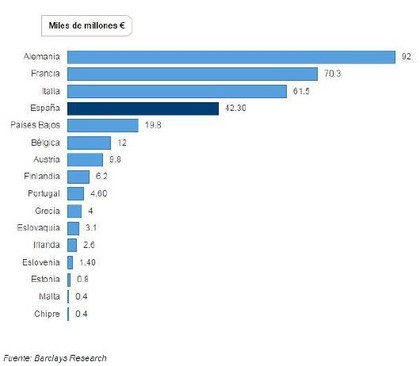

Si Grecia decide no afrontar las deudas, tendríamos distintos problemas según el organismo, ya que el Fondo Europeo de Estabilidad Financiera (FEEF) a pesar de financiarse mediante la emisión de bonos, estos quedan garantizados en último término (y solo en caso de no poder afrontar los pagos mediante nuevas emisiones de bonos) por el presupuesto de la Unión europea y garantías de los estados miembros. Esto, sumado a los 50.000 millones prestados directamente por los gobiernos europeos, afectaría directamente a los estados miembros de la Unión Europea.

En el caso del BCE, la situación es algo más compleja. En caso de no recibir de vuelta los 25.000 millones, provocaría un agujero en su base de capital que en condiciones normales se debería subsanar mediante una ampliación de capital, que sería asumida por los gobiernos a los que representa. Sin embargo, aunque una entidad regulada nunca podría continuar con su actividad en caso de tener su base de capital negativa -es más, en estos momentos las entidades bancarias europeas deben tener al menos un 8% sobre sus activos ponderados por riesgo-, el ejemplo de un Banco Central operando con base de capital negativa lo podemos encontrar en el Banco Central de Chile (BCC).

La intervención del BCC en la crisis de deuda de América Latina en 1982 evitó el colapso de su sistema financiero, pero el coste fue muy grande para su balance, que se mantuvo con capital negativo desde 1982 hasta 2012. Su funcionamiento y recuperación fueron posibles gracias a la estabilidad y fortaleza de sus instituciones para mantener barato el coste de su pasivo. En el caso de Argentina esto no sería posible, y en el caso de la Unión europea habría que esperar a comprobar su estabilidad tras la salida de Grecia.

Este ejemplo demuestra que aunque no sería el mejor escenario posible, si que cabe la posibilidad de mantener al BCE funcionando con capital negativo y no requerir aún más dinero a los estados miembros, que en el caso del impago griego estarían bastante castigados por lo anteriormente comentado sobre todo por las deudas impagadas del FEEF.

De esta forma, la recapitalización del Banco Central Europeo se haría de forma progresiva, reduciendo así en gran medida su impacto sobre los países de la Eurozona.

Para esta nueva ronda de negociaciones, mucho más hostil que en anteriores ocasiones, Grecia necesitaría otros 50.000 millones más, pero en esta ocasión la Eurozona no tiene tanta necesidad como en 2010 o 2012, y se está dejando notar en la exigencia de ciertas medidas que Grecia debe comprometerse a aplicar en los próximos meses. En caso de llegar a un acuerdo, este nuevo tramo de rescate supondría para cada habitante de la eurozona 150 euros de sus impuestos.

En los términos actuales, y como bien dicen algunos analistas financieros, no se debería prestar otros 50.000 millones, sin condiciones, a un joven político cuyo ideal es que todo el mundo tenga acceso a la misma cantidad de riqueza, pues el estado ideal no es aquel en que cada uno tiene acceso a la misma cantidad de riqueza, sino en el que cada uno recibe la proporción a su contribución a la riqueza general. Sin esto, sería difícil el progreso.

Para que podamos entender los ciudadanos lo que está suponiendo para cada uno de nosotros la situación griega, y en cierto modo nos distanciemos de los últimos comentarios populistas que inculpan de la situación del país heleno al Eurogrupo, vamos a detallar algunas cifras:

En caso de impago griego, ya sea en el momento de la quiebra o en años posteriores alargando la deuda con los distintos medios disponibles y comentados en este articulo, el montante total que supondría para los ciudadanos europeos en estos momentos es de más de 600 euros, a los que habría que sumar los 150 euros que se están negociando actualmente.

Una vez dicho esto, y dada la condición solidaria que impera en Europa, no estamos ni ASPAIN 11 Asesores Financieros EAFI ni prácticamente ningún país miembro de la eurozona, negando la asistencia financiera que necesita Grecia, pero si consideramos un paso necesario que desde su gobierno se comprometan a tomar las medidas necesarias para que su país pueda recuperarse sobre unas bases más sólidas, y afrontar así con mayores garantías el pago de las deudas contraídas.