La posibilidad clásica de asegurar las posiciones en el subyacente fue el tema principal de la primera parte de esta serie. Sin embargo, la gestión de riesgos con warrants también funciona si se usa como alternativa a la inversión directa, aunque en este caso su apalancamiento no se use para extender el riesgo, sino para limitarlo. En este artículo podrá leer cómo dicha posición se cubre a sí misma.

Lo esencial

El efecto del apalancamiento de los warrants se debe al menor capital empleado en comparación con la inversión directa. Aunque este apalancamiento se pueda usar con fines especulativos. El inversor no tiene que invertir toda la cantidad prevista en el activo subyacente, sino que lo hace en warrants sobre el subyacente. Por otro lado, el apalancamiento también se puede utilizar para reducir su inversión de capital, así como su riesgo. Imagine que solo quiere comprar tantos warrants como la cantidad de subyacentes que podría comprar con la cantidad que planea utilizar. De esta manera, participaría en el rendimiento del subyacente de la misma manera que si hubiera invertido el capital total directamente en el subyacente, pero de lo contrario podría invertir el saldo restante en otros productos y habría limitado significativamente el riesgo de obtener pérdidas en la posición. De esta forma, solo usaría el apalancamiento de los warrants para extender su capital de inversión con respecto a si no hubiese usado el apalancamiento. La implementación de posiciones cortas utilizando warrants de compra adquiridos en lugar de vender a corto el subyacente, evitará el riesgo potencialmente ilimitado que existiría en las ventas a corto.

Ejemplos

La variante 1: Explicará en primer lugar la estrategia que usa el apalancamiento con warrants para reducir el riesgo en lugar de aumentarlo en comparación con la compra del activo subyacente. Para comparar, cerramos la posición del ejemplo de la Parte 1 de esta serie de artículos, es decir, la cobertura directa en el subyacente (Variante 2). La presentación se simplifica dado el hecho de que se ignoran las tarifas y comisiones.

Opción 1: Compra de warrants de compra en lugar de comprar el activo subyacente

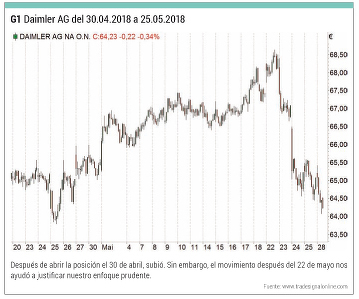

Por ejemplo, si desea invertir 6500 euros en acciones de Daimler, puede comprar 100 acciones a un precio de alrededor de 65,18 euros. Sin embargo, si invirtió su capital en warrants de Daimler con una fecha de vencimiento del 18 de septiembre de 2018 a un precio de ejercicio de € 62, compró hasta 13,830 warrants (con una proporción de 1/10) a € 0,47 (el 30 abril de 2018). En este caso, la posición se podrá mantener durante casi 5 meses en el movimiento del precio mediante las 1383 acciones de Daimler al haber comprado los warrants, aunque en realidad su dinero le daría tan solo para comprar 100 acciones de Daimler. Sin embargo, si solo compra tantas órdenes de compra como la cantidad de acciones que puede comprar con la misma cantidad, entonces habrá reducido el riesgo utilizando el apalancamiento. En este caso, solo compraría 1000 órdenes de compra (correspondientes a la relación de suscripción de 1/10) y tendría la oportunidad de participar en el movimiento de precios de 100 acciones de Daimler, aunque solo haya usado alrededor de 470 euros en lugar de 6500 euros. Lo cual incluye una prima de poco más de 6 % anual. Los beneficios están claros: solo puede perder 470 euros en lugar de 6500 euros y tiene los 6030 euros restantes de las otras inversiones disponibles para poder expandir su capital.

Opción 2: Compre el subyacente

mientras se cubre con warrants de venta

El uso clásico de los warrants es para cubrir una posición en el activo subyacente. Aquí, por lo tanto, invertimos directamente la cantidad de 6500 euros en el subyacente. Así compraríamos 100 acciones de Daimler a un precio de 65,18 euros. Esta posición estaría cubierta simultáneamente por 1000 órdenes de compra (tasa de suscripción 1/10). Un warrant de venta con precio de ejercicio de 65 euros, levemente fuera del dinero, con un plazo hasta el 18 de septiembre de 2018, nos costaría 0,30 euros (a partir del 30 de abril de 2018). La cobertura de menos de 5 meses tiene un beneficio de 300 euros. Sin embargo, las pérdidas estarían cubiertas por debajo de 65 euros. La cantidad máxima que se arriesga es, por lo tanto, de 318 euros (coste de las acciones más 0,18 euros por acción, correspondientes al valor de mercado sin cobertura por encima del precio de ejercicio). Por lo tanto, ésta sería la cantidad máxima que puede perder aunque se requiera un total de alrededor de € 6,818 (inversión subyacente y warrants).

Comparación

La variante 1 se caracteriza por los bajos costes de financiación en forma de prima. También tiene la ventaja de que solo se tiene que abrir una posición. La variante 2 corresponde al modelo de cobertura clásico. Por lo tanto, consta de 2 posiciones: la inversión directa y la posición de cobertura de warrants de venta. Lo cual necesita de capital adicional. Otra desventaja es el coste (prima) de la posición de cobertura de los warrants cerca del dinero (en el ejemplo, aproximadamente el 12 % anual) lo que nos conduce a un cambio desfavorable del punto de equilibrio. Por lo tanto, para poder llevar la posición a la zona de ganancias el precio del subyacente debe ser mucho mayor en la dirección deseada que en la opción 1. La prima es más baja para la variante 1, sin embargo, se paga por el hecho de que las órdenes de compra utilizadas están en el dinero. Aunque conlleve un mayor riesgo de capital que la opción de cobertura, aún hay mucho menos capital inmovilizado que en una exposición directa al activo subyacente.

Conclusión

Hoy en día muchos inversores conocen la capacidad de limitar el riesgo mediante el uso de una combinación de una posición directa en el subyacente y una posición de cobertura con warrants sobre el mismo subyacente.

El objetivo de esta contribución es, sin embargo, determinar que también se puede lograr la limitación del riesgo invirtiendo exclusivamente en órdenes de compra, es decir, como una alternativa a la inversión del subyacente. El requisito previo para ello es que el efecto del apalancamiento de los warrants no se use con fines especulativos, sino más bien para reducir el capital empleado, en línea con su apalancamiento en comparación a la inversión directa en el subyacente (posiblemente combinado con warrants de cobertura), lo cual bloquea significativamente menos capital.

El capital libre restante se puede invertir en otro lugar. Esta diversificación conduce indirectamente a una mayor limitación del riesgo. Si el capital libre restante se invierte en un depósito de renta fija, cuyos ingresos se utilizan para financiar la compra de los warrants de compra, la inversión (aparte del riesgo del emisor) está incluso libre de riesgos. En comparación con el enfoque clásico de cubrir una posición en el subyacente con warrants de venta, la estrategia parece más atractiva.

En lugar de realizar otra transacción de cobertura además de la operación original, la inversión pura en warrants de compra como alternativa a la inversión directa ya incorpora la autoprotección, a costes significativamente menores e inmoviliza menos capital que con la cobertura mediante órdenes de compra directa con dinero. Sin embargo, se debe considerar que en la estrategia presentada bajo la variante 1, a pesar del menor compromiso de capital, se arriesga más capital que en el modelo clásico de cobertura.

Además, los inversores deben abstenerse de pagar dividendos que no sean pagaderos en el caso de que se realice una inversión en bonos de garantía pura sin una inversión paralela en el subyacente. Al igual que con cualquier inversión en warrants, debe recordar que, a diferencia de la inversión directa, es una inversión restringida a un espacio temporal determinado. Para que una operación tenga éxito, el movimiento del precio objetivo del subyacente debe darse dentro del plazo de los warrants.

Artículo escrito por Alexander Mantel en la edición de Octubre – 2018 de TRADERS´ Magazine.

Click Aquí para ve el artículo original y acceder a TRADERS´ Magazine