Hay teorias diversas sobre si el suelo que se vio el 9 de marzo de 2009 es provisional o definitivo. En parte de Europa ya hemos visto que fue provisional pero los motivos han sido claros, desde primeros de 2010 ya se empezo a ver la gran divergencia entre Europa y USA , en Europa estallaba de lleno la crisis del euro con la insolvencia de Grecia y luego con rescates varios. En USA las bolsas seguian su curso como si el problema del euro no fuera con ellas.

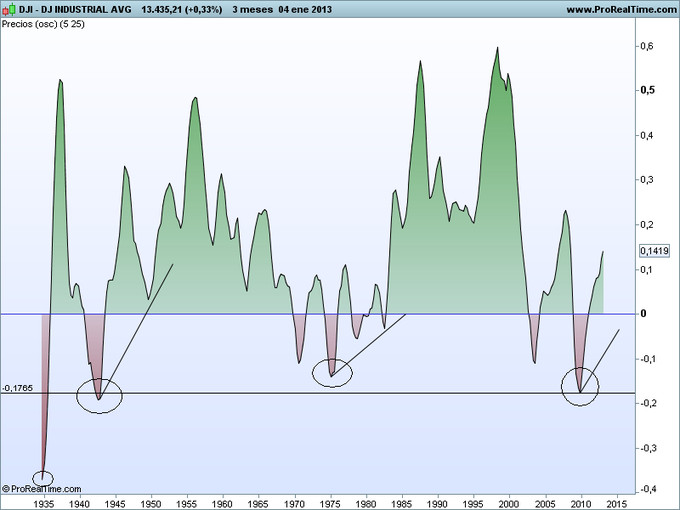

He seleccionado varios indicadores de momento del Dow Jones Industrial en grafico trimestral para comparar el suelo de 2009 con otros i suelos del pasado del mismo indice, es decir los de 1932, 1942 y 1974 :

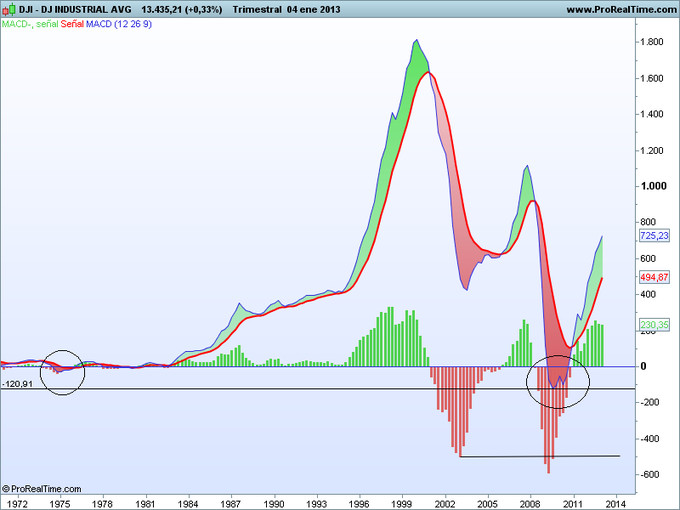

Macd.

Podemos ver que el suelo de 2009 es inferior al de 1974, el histograma negativo presenta una divergencia alcista de tercer orden(en 2009 tanto las lineas del macd como las del histograma hacen nuevo minimo respecto a 2003 pero el del histograma esta mas nivelado), es la mas light pero divergencia al fin y al cabo. aparentemente el suelo de 2009 parece solido Mc Clellan.

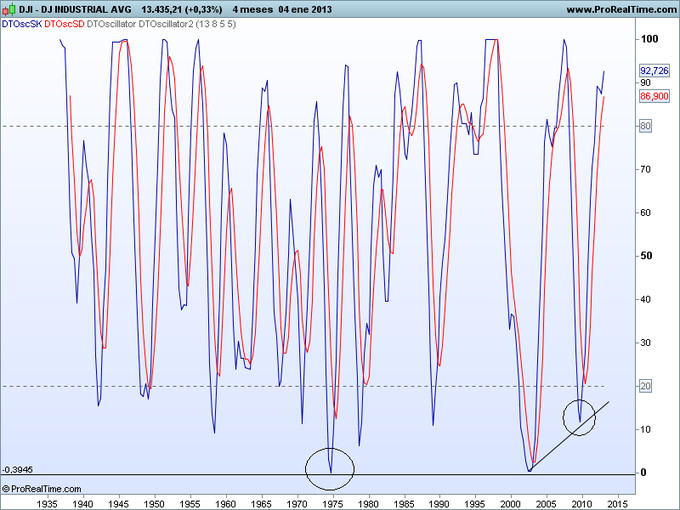

Este indicador nos lo pone algo dificil, el suelo de 2009 esta bastante mas arriba del que habia en 1974 con la mas que probable divergencia bajista en caso de que el DJI testeara maximos de 2007.RSI.

Aqui si nos indica fortaleza en el suelo de 2009, vemos que el de 1932 esta bastante por debajo pero ya he comentado que el crack del 29 y su posterior gran depresion es punto y aparte. Algo preocupante seria la divergencia bajista que presentaria el indicador si el DJI alcanza maximos de 2007 pero desde luego no para una correccion que regresara a minimos de 2009.Storsi.

Aqui he aumentado la escala a cuatrimestral para visualizarlo mejor, el suelo de 2009 parece mas solido que nunca porque tenemos el suelo intermedio de 2003 que en precio fue superior al de 2009 y en cambio aqui aparece inferior formando la divergencia alcista.trix.

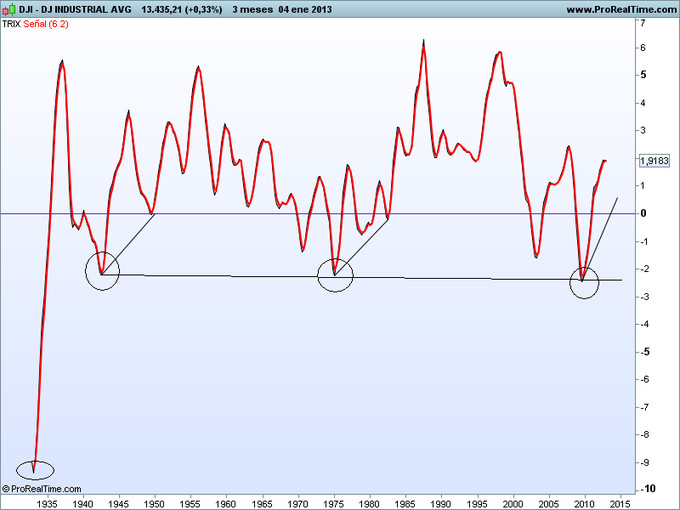

Curioso el grafico del trix, suelo supersolido el de 2009. dejando aparte el suelo de 1932 , los suelos del 42, 74 y 2009 estan practicamente alineados. tambien podemos ver que los grandes ciclos alcistas se produjeron mas arriba y fijandonos un poco mas despues del primer retroceso del indicador (segundo en el caso de los 70). Si especulamos un poco, la primera correccion desde 2009 aun no se ha producido, ¿despues de una sana correccion al llegar a maximos de 2007? esperaremos a ver. Estocastico 14.

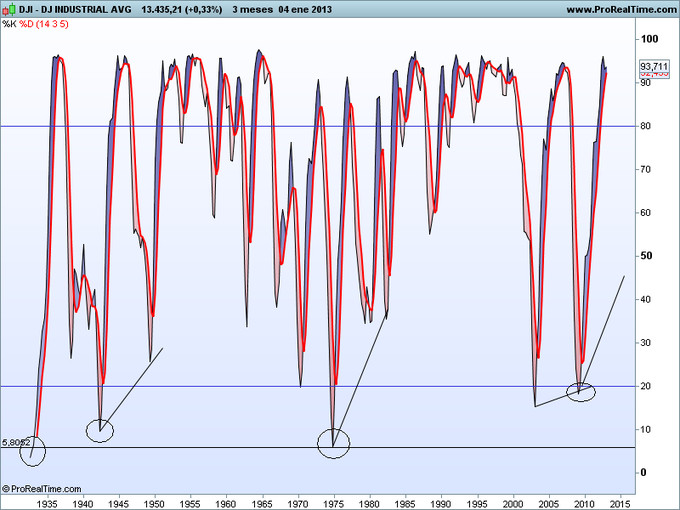

caso parecido al del trix y al storsi. El suelo aqui tambien muy solido, esta por encima del resto de suelos pero con el intermedio de 2003 haciendo de divergencia alcista. Tambien vemos que los grandes ciclos alcistas de larga duracion empezaron despues de la correccion y con los indicadores por encima de la zona de sobreventa.oscilador de precios.

Lo mismo de lo mismo, un suelo a la altura de los grandes suelos del pasado y con la gran probabilidad de que despues de una sana correccion iniciar un nuevo mercado alcista secular. CCI. (commodity Chanel Index)

Mas de lo mismo. aqui podemos ver que el suelo del 71 justo antes del suelo del 74 fue inferior quiza se deba a una velocidad de caida brusca cuando la crisis del dolar. Por lo demas todo igual. Como conclusion diria que es muy posible una correccion decente en el mercado americano, quizas un 15%, 20% , 25% pero no mas. El suelo de marzo de 2009 no peligra tanto por motivos macro como por motivos que intento demostrar en estos graficos. Despues de la correccion hay altas probabilidades de un nuevo gran mercado alcista.

Una duda, si el Macd es el diferencial de 2 medias en puntos creo que no valdría para comparar a largo plazo, puesto que tendría que ser en términos de porcentajes para que se puedan sacar conclusiones??

A mi me resultaría imposible saberlo! El mercado más allá de unos meses es impronosticable en mi opinión.

Yo creo que tu analisis es de corto y medio plazo, muy bueno para encontrar suelos y techos, pero no para pronosticar el largo plazo, pero eso no quiere decir que no existan otras formas de pronosticar el largo plazo, al igual que forex que creo tambien digiste que no es pronosticable... que se lo pregunten a Soros!

hmmm si creo que se puede pronosticar, pero que es mas dificil.

lo del largo plazo, cierto...más alla de unos meses me veo ciego 100% :)

Yo creo que es debido a la forma en la que miras... yo a lo simplista te puedo decir que al igual que dice Buffet, dentro de 5-8-12 anios el Ibex estara al doble, con eso y los dividendos me sobra!

Creo que hay diversas formas de analizar para diferentes plazos, el tuyo es mas bien de medio plazo, meses... lo cual yo creo que es optimo para una persona que quiere obtener altos rendimientos pero que no se quiere perder entre el ruido del trading intradia y de corto plazo.

Una persona que quiere ir a largo plazo y tiene un capital importante, es decir que no quiere grandes draw downs y solo quiere sacar lo mismo que el mercado o un poquito mas, utilizara otro tipo de analisis.

Estoy de acuerdo Hugo, Simplemente hago un flash back de indicadores a toro pasado . Hay que tener en cuenta que los grandes ciclos de bolsa son repetitivos, por lo que no es descabellado pensar que podria haber una correccion ni idea de cuando(de momento no lo parece) y un inicio o reinicio de gran mercado alcista tal como ocurrio en 1949 y en 1982.

Solo hace falta ver la fiabilidad de los ciclos de Kondratieff, en el muy largo plazo es bastante fiable, y tiene muchisima logica, al final hablamos de mean reverting.