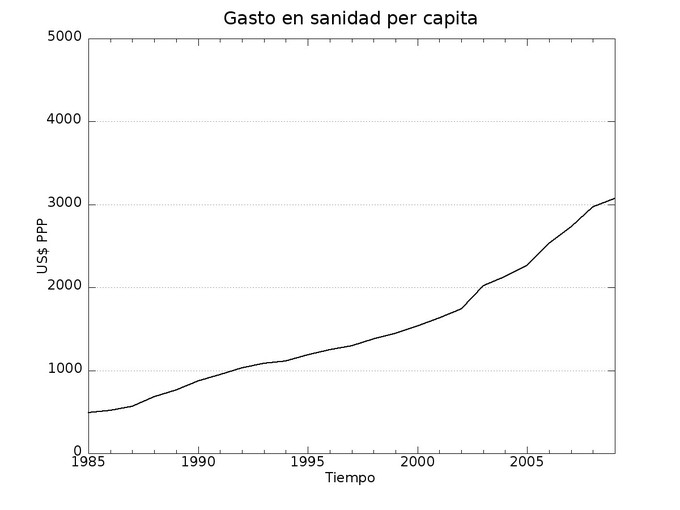

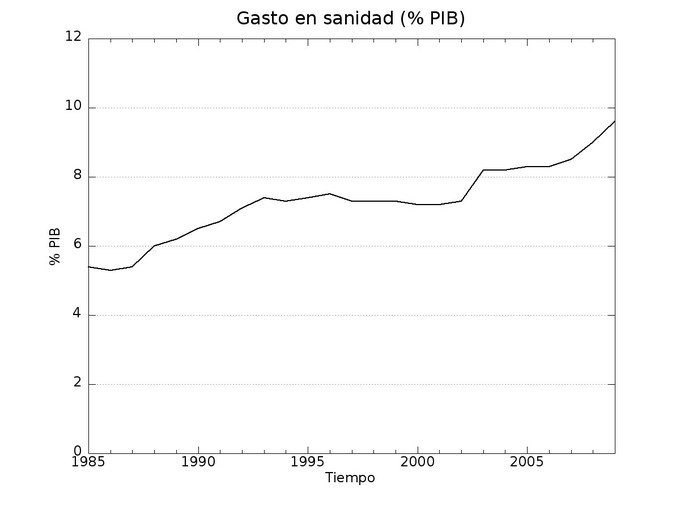

Como ya

adelanté, Prim S.A se ubica principalmente en el sector de equipamiento médico

y tecnología sanitaria. Esta actividad está obviamente estrechamente ligada al

sector de la sanidad ya sea por parte de hospitales privados o públicos. A

continuación se muestran algunas series de datos relacionadas con el gasto en

sanidad en España:

Se trata de

un sector que depende de forma muy importante de las variables demográficas.

Como todos podemos entender, la población europea (y española) está

experimentando un proceso de envejecimiento. El primer motivo, el aumento de la

esperanza de vida, junto con el segundo, el descenso de las tasas de natalidad

auguran cambios profundos en la pirámide poblacional, lo que podría resultar en

un incremento de la cifra de negocios del sector sanitario tanto en términos

brutos como en términos relativos con respecto a otros sectores (gasto sobre

PIB).

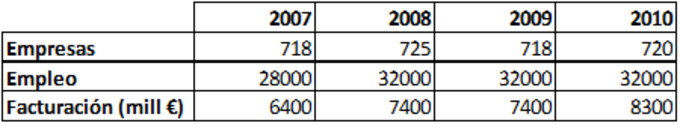

Algunas

cifras del sector de equipamiento sanitario:

Lo que en un

principio puede parecer algo muy concreto y muy focalizado es en realidad un

sector muy heterogéneo donde existen diferenciados subsectores. Poco tiene que

ver el sector de la investigación biotecnológica con la provisión de mobiliario

médico. Mientras el primero exige un alto esfuerzo de inversión en I+D e

incorporar elementos de las empresas punteras en tecnología el segundo es un

sector más simple donde PYMES podrían ser competitivas. El ICEX (informe

sectorial de 2011) desglosa los siguientes subsectores:

1. Diagnóstico

y laboratorio: reactivos, test, enzimas,

serología, bacteriología, parasitología, refrigeradores, incubadoras.

2. Mobiliario y equipamiento de hospitales:

camas articuladas, carros para instrumental, mesas de exploración.

3. Ortopedia,

prótesis e implantes: sustituto

óseo, osteosíntesis, plantillas de silicona, fijadores.

4. Productos

de un solo uso: fonendoscopios, espéculos,

diapasones, pinzas, separadores, bisturís, escoplos, gubias, sondas, catéteres

y linternas de exploración.

5. Aparatos

de electromedicina y diagnóstico por imagen:

electrocardiógrafos, escáneres, audímetros, tensiómetros, aparatos de

tomografía, aparatos de radiografía y de radioterapia, incubadoras,

desfibriladores.

6. Dental: implantes, instrumental quirúrgico,

centrífugas, biomateriales, equipamiento e instrumentos dentales.

¿En

qué subsectores se encuentra Prim? Pues básicamente en el 3er y 4º grupo. En el

caso de productos ortopédicos encontramos una subdivisión de Prim especializada

en ese campo. El catálogo de productos que ofrece la división de productos

hospitalarios (página web) se enmarca básicamente en el cuarto grupo, muy

relacionado con material de quirófano (de un solo uso). Aunque como ya

concretaremos más adelante, parte del negocio del grupo se encuadra fuera de

estos subsectores, es así el caso de su filial Enraf Nonius Ibérica, cuya cifra

de negocios de 10 millones aproximadamente (11% de las ventas) está relacionada

con montaje de clínicas de rehabilitación y fisioterapia y comercialización de

equipos de hidroterapia y termalismo. Más adelante dedicaré un post al

organigrama del grupo.

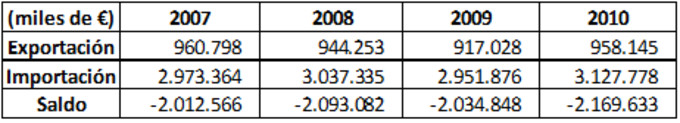

También

es de nuestro interés la situación de este sector español con respecto al

exterior. La balanza comercial es claramente deficitaria y en los siguientes

datos nos importan dos elementos: por un lado las exportaciones, como motor de

crecimiento de las ventas de las empresas españolas y las importaciones, como

pastel para arrebatar a las empresas extranjeras:

El aumento de las exportaciones y el

arrebatamiento del negocio interior a compañías extranjeras podría ser una vía

de crecimiento para el sector desde que España como país está recuperando

competitividad y así lo demuestra la evolución de la balanza por cuenta

corriente. Desde luego margen existe.

En definitiva, estamos ante un sector

con potencial para crecer en el medio y largo plazo debido a cuestiones

demográficas. En mi opinión existen buenas perspectivas para las grandes empresas

en perjuicio de las PYMES ya que la morosidad de la administración plantea

importantes retos de fortaleza financiera que evidentemente soportan mejor las

empresas con mayor tamaño (no hay bien que por mal no venga). Finalmente

también soy optimista en relación con la evolución del sector exterior que se

está comportando muy bien en los últimos años y en el que la economía española

está recuperando progresivamente competitividad con respecto a nuestros socios

europeos como así demuestra el descenso de los costes laborales en España.

Fuentes:

Datos de la OCDE

Datos de Fenin

Datos de ICEX