El sector inmobiliario español parece que se va recuperando del “batacazo” sufrido durante la crisis financiera que asoló tanto el país como éste sector. Cada vez más, resurgen de sus cenizas, inmobiliarias como Colonial o Realia, y van apareciendo nuevos modelos de negocios en el sector inmobiliario, como son las SOCIMI (Sociedades Anónimas Cotizadas de Inversión Inmobiliaria). Este tipo de empresas están cambiando el modelo de negocio en este sector tan importante en nuestro país, gracias a la adquisición, promoción y rehabilitación de activos de naturaleza urbana para su arrendamiento, en vez de la construcción y promoción de nuevas viviendas como hacían las inmobiliarias tradicionales.

Este informe va a tratar de describir la evolución y perspectivas de futuro del sector inmobiliario español, así como va a describir brevemente el “Sector SOCIMI” español, y por último analizar una serie de fondos que invierten casi exclusivamente en valores inmobiliarios y similares tanto españoles como europeos.

EVOLUCIÓN DEL SECTOR INMOBILIARIO ESPAÑOL

Según una serie de datos consultados, desde Aspain11 pensamos que desde 2015 se está produciendo una consolidación del ciclo de recuperación en el sector inmobiliario español, cambiando la tendencia bajista que acompaña a este sector desde que estalló la “burbuja inmobiliaria”. Tanto la demanda como los precios de la vivienda finalizaron el año 2015 y 2016 con aumentos sustanciales comparándolos con los años posteriores. En nuestra opinión, esta tendencia continuará durante los próximos años, debido al impulso dado por una serie de factores:

- Ciclo económico cada vez más expansivo ayudado por la mejora del empleo

- Tipos de interés muy bajos.

- Rentabilidad de compraventa-alquileres por encima de muchos productos financieros.

- Importancia de la cultura de compra de vivienda que existe en nuestro país.

- Creciente demanda de primera vivienda por parte de jóvenes que encuentran trabajo.

Como hemos indicado anteriormente, las previsiones indican que durante este presente año y siguientes se producirá un aumento sustancial tanto del volumen de compraventa de vivienda como del precio de ésta llegando a niveles de principios de siglo.

A continuación, ofrecemos una serie de gráficos que reflejan lo antes comentado en referencia a la evolución del precio y del volumen de compraventa:

Evolución de la compraventa de viviendas

Evolución del precio de la vivienda

Otro factor muy importante en este resurgir del sector inmobiliario, es el aumento durante los últimos años de la compraventa por parte de extranjeros que ven en nuestro país una oportunidad de inversión bastante interesante.

Evolución compraventa de viviendas por parte de extranjeros

ANÁLISIS SOCIMIS ESPAÑOLAS

Antes de empezar a analizar a SOCIMIs e inmobiliarias españolas vamos a introducir el concepto de SOCIMI y comentar brevemente su irrupción en el mercado inmobiliario español.

Las SOCIMIs pretenden, y lo han conseguido, ser un vehículo inversor que atraiga capital nacional y extranjero hacia el sector inmobiliario e intentar así que este sector se vaya recuperando (como así lo está consiguiendo), ayudando a la recuperación del conjunto de la economía española.

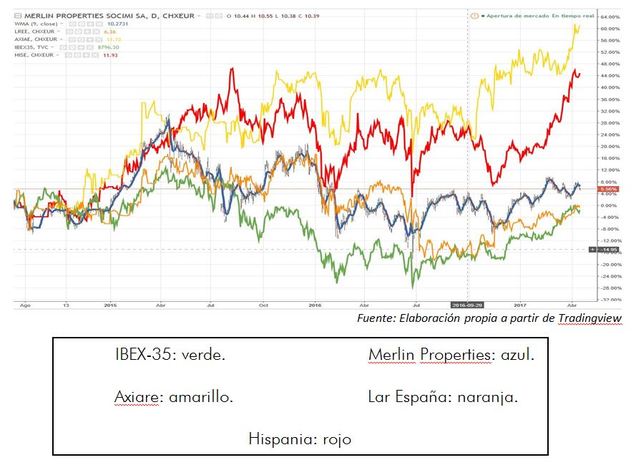

Este tipo de empresas han tenido un excelente rendimiento durante los últimos años, haciéndose con gran parte del mercado inmobiliario nacional, invirtiendo en grandes proyectos con excelentes perspectivas. Este rendimiento se observa en la siguiente gráfica, que compara la evolución de las principales SOCIMIs españolas con respecto al IBEX-35. Se observa como todas estas empresas se encuentran por encima del selectivo español, desde hace varios años con un gran rendimiento especialmente de Hispania y de Axiare.

Una vez introducido el “sector SOCIMI” español, pasamos a analizar el valor que creemos que puede tener un mayor potencial en el medio-largo plazo, Lar España Real State Socimi, S.A. Con analizar solamente esta compañía no quiere decir que no hayamos observado potencial en valores como Hispania o Axiare, al igual que en Inmobiliaria Colonial, sino que quizá pensamos que Lar España se encuentra infravalorada y por ello, pasamos a analizarla.

LAR ESPAÑA REAL STATE SOCIMI, S.A

Lar España Real Estate es una compañía de inversión inmobiliaria española de nueva creación. Constituida como SOCIMI, la compañía cotiza en las Bolsas de Valores españolas y el Mercado Continuo desde marzo de 2014. Lar España, bajo la dirección del Grupo Lar, se está convirtiendo en una de las principales protagonistas del sector en España, gracias a la compra de nuevos edificios para oficinas y para retail. En 2016 consiguió doblar su beneficio, convirtiéndose en la cuarta SOCIMI española y siendo una de las que más ha progresado en los últimos años.

En cuanto a su análisis fundamental, destacar el gran crecimiento de ventas y beneficio neto durante el año 2016, doblando al 2015. Esperamos que en 2017-2018 tanto las ventas como el beneficio neto sigan creciendo a un ritmo menor pero sí constante. En cuanto al ROE también evoluciona favorablemente pasando de los 9,1% a los 13,2%. En comparación con su sector destacar que crece muy por encima de éste, con un riesgo menor, y con unas perspectivas de valoración muy por encima de sus competidores.

En cuanto al análisis técnico, observamos como el valor empieza una tendencia alcista desde finales de 2016 (agotamiento de la tendencia bajista desde principios de año) gracias en parte a la compra del 17% de la empresa, por parte del gigante de fondos de inversión, PIMCO. Como hemos comentado, el valor empieza a olvidarse del mal año 2016 en Bolsa con una revalorización del 6% en lo que va de año. En nuestra opinión si rompe la resistencia cercana en los 7,47 tendrá un gran potencial en lo que resta de año. Posiblemente el valor baje sobre los 7,30 apoyándose en la línea de tendencia e impulsándose para continuar con el comportamiento alcista, y así refrendar en Bolsa los excelentes resultados cosechados en 2016, y previstos para 2017 y 2018.

ANÁLISIS DE FONDOS INMOBILIARIOS EUROPEOS

A continuación, una vez analizado brevemente la evolución del sector inmobiliario y del “sector SOCIMI” pasamos a analizar una serie de fondos que contienen valores de ambos sectores y en los que vemos un potencial de revalorización posiblemente interesante en períodos futuros.

AXA AEDIFICANDI

Este fondo centra su operativa en valores inmobiliarios europeos que tienen potencial de crecimiento y que ofrecen altos dividendos, todo a un horizonte a l/p. La selección de títulos se centra en dos factores esenciales: títulos con gran potencial, como hemos comentado y distribución geográfica dentro de la Zona Euro. La gran mayoría de la inversión, por tanto se centra en valores de mediana capitalización como Leg Inmobilien AG (alemana), Vonovia SE (alemana) o Klépierre (francesa)

Durante los últimos años el fondo de la aseguradora francesa ha obtenido rentabilidades de dobles dígitos con una rentabilidad a 3 años de un 12,52% y con una Year to Date por encima del 4%.

En cuanto al riesgo, destacar que se sitúa un poco por encima de otros fondos similares, como el Petercam Real Estate Europe Dividend, con una volatilidad de un 14,46% y un ratio de Sharpe un poco inferior a otros similares. Aun así, pensamos que el fondo puede tener un buen comportamiento en lo que queda de año, por encima del fondo antes mencionado.

ODDO IMMOBILIER CI-EUR

El fondo gestionada por la firma francesa centra su inversión principalmente en acciones o bienes inmuebles de la zona euro. Su objetivo es batir a su Benchmark, el EPRA Zona Euro durante un período de inversión de 5 años. Por ello, selecciona valores de mediana capitalización sobre todo del sector inmobiliario con una muy pequeña inversión en valores de consumo cíclico. Invierte en valores muy parecidos a los del AXA Aedificandi, como pueden ser: Deutsche Wohnen AG (alemana), Vonovia SE (alemana) o Gecina (francesa).

Durante los últimos años el fondo dirigido por la gestora Oddo Meriten Asset Management ha obtenido rentabilidades cercanas al 15% (rentabilidad 3 años) y un buen comportamiento en lo que va de año por encima de su categoría y del benchmark, con una YTD del 3,93%.

En cuanto al riesgo, destacar que se sitúa un poco por encima de otros fondos similares, con una volatilidad de un 14,46% y con un buen ratio de Sharpe de un 1,01. Pensamos que el fondo puede tener excelente rendimiento en lo que resta de año, y en períodos futuros.

Desde Aspain 11 consideramos que el sector inmobiliario europeo se está recuperando poco a poco de la debacle de la “burbuja” del año 2008, y tras años en claro retroceso de ventas tanto de vivienda nueva como de segunda mano, y de caída de precios, vuelve a recuperarse, por lo que ser una buena opción de inversión.