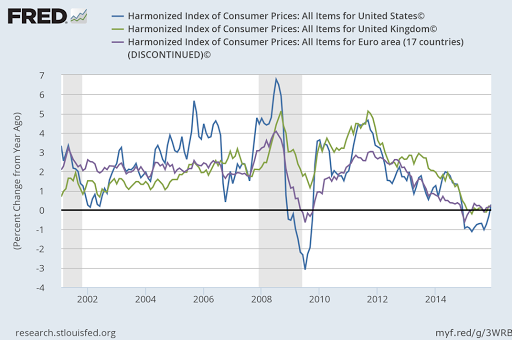

Primero, la tendencia de los precios a la baja en los principales países, incluido el euro

Segundo, la tendencia de los tipos de interés a largo plazo a la baja, hasta su nivel más bajo desde siempre,

Esto es lo que llama Larry Summers la "Secular Stagnation". No sé si tiene razón. En lo que si tiene razón es que estamos en una situación simétricamente opuesta a la de hace años, cuando el problema era tasas de paro mínimas, presiones inflacionistas, y economias boyantes. Entonces, era exigible a los Bancos Centrales que actuaran para moderar los excesos subiendo los tipos de interés.

¿Y ahora? No sería lógico que en la posición inversa, de altas tasa de paro e inflación por los suelos, los BC buscaran subir la inflación al menos hasta el objetivo?

Es lo que ha vuelto a intentar Draghi, lo contrario de lo que ha hecho Yellen, de lo cual se ha arrepentido.

¿Pero, es suficiente la acción de los BC? Aparentemente, o no han hecho el esfuerzo suficiente, o se les ha acabado la munición. Los precios siguen coqueteando con la deflación. En España, por ejemplo, el último dato del IPC es un -0,8% anual.

Lo importante es sacar las conclusiones más certeras. Unos dicen que los bajos tipos a largo plazo son consecuencia de los BC al comprar deuda pública. Otros, que son debidos a la búsqueda de protección contra el riesgo de iliquidez. Cuando se sabe que la FED solo tiene el 20% de la deuda emitida por el gobierno, y no todo a largo plazo, se desmonta el primer argumento. Lo que sí tiene peso es la expectativa creada por la FED, de que va a seguir mucho tiempo manteniendo bajos los tipos a corto, lo que indudablemente determina los tipos a largo. Pero hay que añadir, necesariamente, las bajas tasas de inflation actuales y esperadas.

Las expectativas se ven en los siguientes indicadores, que son los spreads d tipos de interés más significativos:

- La línea azul, es el spread de los rendimientos del bono del Treasury de 2 a 10 años. Expresa la pendiente de la curva de rendimientos en su tramo más importante: son las expectativas a medio plazo de los tipos de interés a corto plazo, y marca el nivel más bajo desde 2006.

- La línea roja es el spread de rendimientos entre el bono nominal y el deflactado por la inflación, lo que se puede tomar como expectativas de inflación. Está en su nivel más bajo desde 2008, año de la crisis.

- La línea verde es el spread (de rendimiento) entre el bono privado Baa y el bono público a 10 años. Es un indicador de riesgo, y está en su nivel más alto desde que en 2009 empezó la recuperación de EEUU, y en su nivel del 3% está muy por encima de la media histórica del 2%. Es decir, hay una clara prevención contra el riesgo privado: la acción de "quita-miedos"de la FED no ha logrado transmitirse plenamente a la inversión privada: la banca prefiere atesorar el dinero que le insuflan los BC.

¿Está capacitada la FED y cualquier banco central para llevar más lejos su función de quita-miedos? Da la impresión de que han llegado al limite, que pueden seguir comprando bonos públicos indefinidamente, pero que lo importante es dar el "gran salto" a que la gente deje de comprar bonos públicos y se arriesgue a comprar bonos privados con riesgo: en definitiva, a que financie inversión real.

Es decir, el gran salto a que la gente, los bancos, y las empresas dejen de stockar liquidez y bonos públicos, e instrumentos muy líquidos pero sin transmisión de fuerza a la inversión real.

¿Cómo se restablece la confianza a la normalidad? Porque parece que ese cambio está obturado desde que la gran crisis financiera terminó en 2009: la normalidad en la actividad real está lejos de restablecerse.

Finalmente, ¿cómo se casa esto con la buena salud bursátil?