El Banco Central, como la FED, no controla la Velocidad de Circulación del Dinero (V). Si lo consiguiera, no habría problema monetario, ni inflación ni deflación. La oferta monetaria, M, se ajustaría automáticamente a las necesidades de liquidez del mercado. Si partimos de la identidad

M*V = P*T

A la derecha de la ecuación tenemos el número de transacciones, T, deseadas, multiplicada cada una por su precio. En la izquierda tenemos la cantidad de liquidez, M, multiplicada por la Velocidad de circulación, V. Esta identidad, imposible de de traducir a cantidades específicas, se suele qdaptar a una ecuación “asequible” para los datos que conocemos. Así, M es una de las ofertas monetarias (M1 = liquidez más depósitos a la vista, es la más sencilla). P es simplemente el nivel general de precios medio, representativo de todos los precios, no los precios de cada transacción. T es el volumen de producción o PIB real, y V es La variable residual redefinida como

V = PIBN/M

Esta ecuación es una aproximación a la identidad, con muchos defectos. Uno de ellos es que en PIBN no se computan las transacciones especulativas (pues no son primarias, son una compra/venta de un producto que ya existía), y el el PIBN no entran compra/ventas de segunda (y menos de tercera) mano, sólo producción recién hecha. Luego hay un cuantioso número de transacciones que necesitan liquidez que no están representadas, aunque sí están en la M, desde el momento que se ha hecho una compraventa con M.Este defecto afecta, por supuesto, a la estimación de la V, pues en el PIBN no entran esas transacciones.

La ecuación operativa se queda muy lejos, por lo tanto, de la identidad de la que partíamos, y ese el el problema de todo Banco Central.

Este problema se quiso resolver, estúpidamente, fijando la oferta M vinculándola a un patrón, el oro. La M no variaba más que si entraba o salía oro. Este oro podía estar depositado en la banca privada o en el Banco Central, pero determinaba los movimientos de la M. Era estúpido, pero el mito del patrón oro duró siglos. Nada dice del otro lado de la ecuación.

¿Y la V?

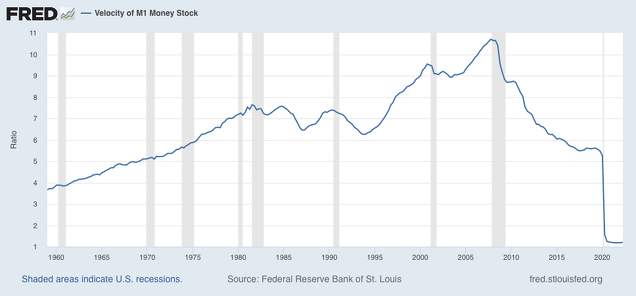

La V es la inversa a la demanda de atesoramiento del público. Cuanto mayor es esa demanda -más dinero atesorado en los bancos -, menos circulante disponible en los mercados, lo que hace caer la V. En épocas de incertidumbre y pánico, la gente retira su dinero de la circulación, pues quiere liquidez, incluso la busca vendiendo activos a la baja (por ejemplo, para pagar deudas), lo que hace caer los más precios y puede llevar a una deflación, como sucedió en 1929. Y hubiera ocurrido en 2008 (cuando más cerca hemos estado de 1929), o en la pandemia (otro 1929).

La demanda de liquidez es una variable clave que se manifiesta bruscamente, como vemos en el gráfico cuando llegó el confinamiento de la Pandemia.

Por la ecuación M*V = PIBN

sabemos que esto es igual que una caída de la oferta de liquidez, y por ende igual a una caída de la parte derecha de la ecuación, el PIBN, tanto los precios como las transacciones reales. Ergo, la M y la V determinan el volumen de PIBN, que se hundiría a plomo - Como lo hizo en la pandemia -.

Cuando el Patrón Oro, el Banco Central no podía hacer nada para compensar esa caída de la liquidez, pues tenía muy poco margen para aumentar M si no aumentaba la entrada de oro. Pero justamente, en esos momentos, el oro era muy deseado y desaparecía, al igual que cualquier activo respaldado por él. Era liquidez pura. El precio del oro subía, los precios de las demás cosas caía, el Banco Central era impotente y se veía obligado a subir los tipos de interés para frenar la salida de oro. Las cosas se iban al carajo por culpa de que el patrón oro fijaba la cantidad de dinero a una cantidad fija de oro.

Hubo un economista, Walter Bagehot, que en su obra Lombard Street recomendó a los bancos centrales, en caso de pánico, prestar a los bancos a un tipo de interés superior al de descuento. No era una solución muy eficaz, pues no tenía en cuenta que la caída de precios el tipo de interés real aumentaba, lo que penalizaba a los bancos supuestamente solventes.

Se podría, en esos casos, revisar la paridad-oro en virtud de que su precio estaba subiendo, pero eso hubiera sido “sospechoso”, “poco serio”, inflacionista...

¡pero es precisamente eso lo que hacia falta! ¡Combatir la deflación con una política inflacionista! Aumentar la V! Pero el patrón oro se tomaba a sí mismo muy en serio: nada de frivolidades. La M quieta, por mucho que subiera el precio del oro... y prestar a un tipo nominal superior al de descuento, para salvar las entidades solventes, no tenia en cuenta que toda crisis de liquidez se convierte en una de solvencia... así que los bancos en principio solventes caían en la insolvencia al no encontrar liquidez suficiente.

La V es la variable clave de la política monetaria. No es estable, como pretendía Friedman. Hay épocas en que sí, se mantiene estable en función del tipo de interés y del PIBN, pero no siempre.

Los bancos centrales han intentado incontables fórmulas para estabilizar su oferta monetaria, cuando el problema no es ese. Volcker lo intentó en los años 70 para acabar con la inflación, siguiendo las ideas de Friedman (auténtico fanático de controlar M) y no funcionó. El coste en economía real de bajar la inflación fue exagerado.

Hemos asistido a muchas re-elaboraciones de reglas para los bancos más centrales, pero todas ellas han sido abandonadas.

Tenemos por ejemplo la regla de Taylor, que define el tipo de interés de la FED como una función de la inflación, de la inflación esperada y del PIB.

Han intentado el “Forward Guidance”, una especie de “gincana” de por dónde van a ir las expectativas del propio banco, como si la V fuera estable... esto ha sido abandonado por la FED y el BCE recientemente. Ya no se atreven a comprometerse con el futuro.

El problema del dinero no está resuelto. Unos quieren atar corto la M, sea con oro, sea con reglas fijas, pero hemos visto que la M es una variable más de la ecuación. La M fija daría lugar a volatilidades de las demás variables, el PIBN entre ellas, lo que sería sin duda peor.

Los Market Monetarists proponen por cierto que el banco central defina su objetivo con el PIBN, lo que de momento no ha sido aceptado, aunque ofrece unas alternativas analíticas muy interesantes.

Dentro de mi ignorancia, entiendo que la M . sería la variable que es el contrapeso de las otras y además sería el instrumento que el Banco Central pueda ajustar para buscar que las otras sean menos volátiles , para que este pueda cumplir su mandato , en el caso de la FED: máximo empleo, precios estables y tipos de interés moderados a largo plazo; cuando vino la pandemia, la FED incremento la M, para incrementar la M lo hizo mediante la compra de Bonos que Emitió el tesoro americano , así el tesoro obtiene dinero para gastárselo o no , en este caso hizo de colchón a la economía USA evitando la depresión, ( no se si digo muchas burradas ) , ya que la recaudación se hundió , provocando un gran déficit público federal; todo esto funciona en USA, pero si fuera una sociedad muy conservadora que detesta la deuda ( es difícil ), supongo que al no aceptarlo se meterían en una gran depresión , como pasaba con el patrón oro y los ideales puristas de los gobernantes de antaño.

En respuesta a Hueto Noguer

Sí, más o menos

Entiendo que la inflación ha sido motivada porque el tesoro/gobierno no ha gastado el dinero en inversiones públicas y en los empleados públicos , si no lo ha dado directamente al ciudadano de a pie, convirtiendo esa M en M1, además debemos añadir la tensiones propias cadena de producción y logística del mundo; Arduo trabajo el de la FED, debe analizar muchos datos y tener un ejercito con todas estas tareas de recopilación de información lo más actualizada posible, y en consecuencia la FED poder actuar ; muy complejo trabajo y muy admirable, no sé si estoy diciendo muchas burradas.

la última cuestión la FED , ¿tiene verdaderos mecanismos para reducir la M ?; a mi bote de pronto supongo no se me ocurre casi nada , o va ligada a la emisión de Bonos del Tesoro, si la Fed vende esos Bonos en el mercado abierto, sólo esta cambiando de tipo de M, no reduciéndola, siempre me ha intrigado esta duda mía, no se si puedes alumbrarme o corregirme de mis errores conceptuales; supongo que sintetizar esto en pocas palabras, creo que es tarea casi imposible, entiendo que es necesario compilar y asimilar varios miles de folios , explicando y entiendo todo el circuito sanguíneo/dinero de la economía USA. Y ya para acabar , me da la sensación , que en los últimos 10 años es la FED que marca déficit público USA, es decir que ordena a los políticos lo máximo que puede gastar; puede ser estoy un poco flipado.

En respuesta a Hueto Noguer

Vendiendo bonos recorta la liquidez, y al revés. No puedes y al súper y pagar con bonos.