El TARGET 2 es el sistema de clearing establecido en la Unión Monetaria Europea, por el que pasan todos los ingresos y pagos de los bancos privados a cuenta propia y de sus clientes.

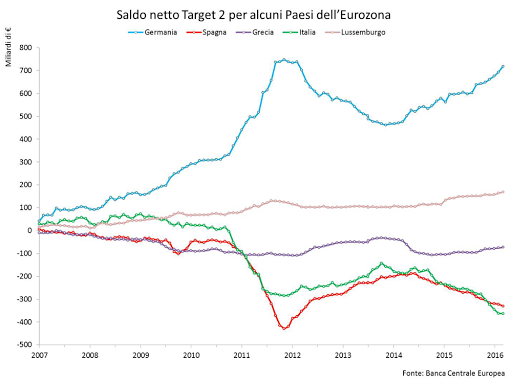

Dunate los peores años de la crisis del euro, 2012 principalmente, los paises acreedores y deudores del sistema se distanciaron enormemente, reflejando la debilidad del euro y la sospecha que estaba sobre algunos países, España e Italia entre ellos (nótese que estos países no fueron intervenidos, y por ello tuvieron mayor reflejo en sus pasitos del TARGET2). En el gráfico puede verse ese aumento del diferencial de saldos con Alemania, en 2012-13, y ahora recientemente. ¿Por que ahora, si todo parece ir bien? Intentemos explicarlo.

Algunos han aludido a una nueva "caída en desgracia", pero Draghi lo ha intentado explicar del modo siguiente: no es más que un reflejo de las operaciones del BCE de compra de activos, para inyectar liquidez. Esa liquidez inyectada, por ejemplo, en Italia, no tiene por qué gastarse ahí, sino que es posible que empresas italianas prefieran, por diversas razones, operar - y por ello depositar - con bancos del norte de Europa.

L’Italia accusa nel sistema di pagamenti Target2un saldo negativo di 358,6 miliardi, secondo i dati più recenti (novembre 2016). Nella missiva, Draghi ricorda di avere già precisato a fine novembre che «il recente incremento dei saldi Target2 riflette in prevalenza i flussi di liquidità derivanti dal Programma di acquisto di attività» (Paa), e cioè il Qe varato dalla Bce per risollevare l'inflazione e contrastare i rischi di deflazione. In aggiunta, si legge ancora nella lettera, i saldi Target2 «sono rimasti elevati poiché la liquidità creata dal nostro programma si e' concentrata soprattutto in certi Paesi. Questo fenomeno riflette la struttura finanziaria dell'area dell'euro, in cui le banche con modelli imprenditoriali in grado di attrarre maggiori disponibilità liquide sono in genere situate in pochi centri finanziari».

Por lo tanto, no es más que un movimiento de ida y vuelta del dinero que ha creado el BCE. Así, como se ve en el siguiente gráfico, lo que en 2012 fue una manifestación de stress con grandes dificultades para encontrar financiación por parte de Italia y España, sospechosas de quedarse sin fondos para hacer frente a sus obligaciones de pagos (y por tanto de intervención, rescate, y grandes recortes), hoy no es más que un benévolo efecto reflejo de la Expansión Cuantitativa del BCE...

Bien, pero... surgen dudas. Surgen dudas por tres razones. Primero, porque no deja de haber un aumento del saldo negativo del Banco de España y del Banco D'Italia, que denota en el fondo una huida de saldos hacia latitudes más benévolas con el dinero. Dos, Italia no va bien. España puede que sí, Italia no. (Por cierto, me pregunto, ¿alguna influencia de las Sicavs? Supongo que si hay una preferencia generalizada por la banca del Norte...). La banca española, tampoco es que esté feten, como sugería en el post anterior (La salud de la banca española.)

y hay otra razón estrechamente ligada a las dos primeras.

Me he carcajeado de risa cuando Carmena y Cifuentes, ambas de la manita, han ido a Gran Bretaña a ofrecer Madrid como futuro centro financiero europeo, para lo cual, a tenor de estos gráficos, no basta con ofrecer sol, paella y siesta. Hay que ofrecer know-how, y parece que los españoles preferimos el de los bancos de otros lares que los nuestros propios. Quiero decir que es la prueba del algodón de que no es tan sencillo sustituir la larga experiencia e innovación de la City con una "cup of café con leche en la plaza mayor de Madrid". Por algo será que las empresas grandes españolas tienen la mitad o más de su inversión en el extranjero... lo que puede muy buen estar relacionado con la curva de pasivos del TARGET2, aunque no sea más que el reflejo de unas preferencias empresariales que, bueno, no son alarmantes esta vez, pero entonces son estructurales. No responden a una cuestión de urgencia, sino a una de gestión. Y está claro que eso no lo corrige Draghi con su QE, al revés, lo fomenta.