Esta semana se ha producido un hecho relevante sobre el que merece la pena llamar la atención. El Intermercado ha pasado momentáneamente de Fase Bajista Decelerada a Fase Bajista Acelerada. Vamos a explicar que son las Fases de Intermercado y que consecuencias puede tener este hecho en el medio plazo. La base de este análisis es producto de las enseñanzas de Andrés Jiménez de EnBolsa en su curso de Fortaleza y Flujos de Capital.

Se puede definir la evolución de un activo por su comportamiento relativo respecto a otro u otros. Esta es la base que se utiliza para elaborar las tablas de Intermercado que se presentan todas las semanas al comparar los activos respecto al SP500 y al bono americano a 10 años (T-Note). Este mismo concepto puede ser utilizado para definir las Fases del Intermercado. En este caso se trata de comparar el Índice Global MSCI World respecto a la Fuerza Relativa de Mansfield semanal de 52 periodos del T-Note y del ETF DBC que representa al índice del conjunto de materias primas. Así pues, se definen 4 posibles fases:

- Fase Alcista: El Índice Global es más fuerte que los bonos y que las Materias Primas. Son periodos de tendencia alcista sana en los que el Intermercado no ofrece ninguna alternativa de inversión más atractiva que la renta variable. Corresponde aproximadamente con las Fases III y IV del Ciclo Kitchin que tan magníficamente explica Uxío Fraga aquí.

- Fase Bajista Acelerada: El Índice Global es más débil que los bonos y que las materias primas. Los flujos de capital huyen de las bolsas y se refugian en los bonos o en alguna materia prima muy seleccionada. Son las etapas de caídas más abruptas en la renta variable. Corresponde aproximadamente con las Fases VI y I del Ciclo Kitchin.

- Fase de Distribución / Techo: El Índice Global es más fuerte que los bonos pero más débil que las materias primas. Puede darse en las etapas finales de tendencias alcistas en las que la economía se recalienta, hay inflación, las materias primas se encarecen y los tipos suben progresivamente, con lo que se considera un techo definitivo previo a un cambio a tendencia bajista. También puede darse como techo temporal a modo de parada y acumulación en mitad de una tendencia alcista mayor, presentándose como una fuerte corrección y posterior subida. Corresponde aproximadamente con las Fases IV y V del Ciclo Kitchin.

- Fase Bajista Decelerada / Suelo: El Índice Global es más fuerte que las materias primas pero más débil que los bonos. Puede darse tras una Fase Bajista Acelerada, como punto final de una tendencia bajista. También puede darse tras una Fase Alcista, a modo de corrección profunda en una tendencia alcista mayor, al igual que sucede con las Fases de Distribución. Corresponde aproximadamente con las Fases I y II del Ciclo Kitchin. En la Fase Bajista Decelerada es donde hay que buscar divergencias en diario, e incluso en semanal, en los indicadores técnicos, de amplitud, de sentimiento y en los ratios risk-on/risk-off que nos vayan adelantando un giro alcista y que casi siempre aparecen.

Invito a seguir la Fase de Intermercado semanalmente, en la esquina inferior derecha de la Tabla de Flujos de Capital, donde aparece el orden de fortaleza del Índice Global, del DBC y del T-Note.

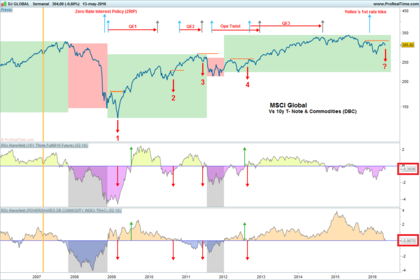

Veamos el siguiente gráfico, que particularmente me parece muy ilustrativo de en que se ha fundamentado el mercado alcista iniciado en 2009 en el que todavía nos encontramos.

En la parte superior se encuentra el Índice Global en semanal representado desde el 2007 hasta este viernes, 9 años y medio de gráfico. Sobre el precio se presentan las diferentes medidas de la Fed, empezando por la bajada de tipos prácticamente a 0% (ZRIP) y siguiendo con las 3 QE consistentes en inyectar liquidez al mercado mediante la compra de bonos soberanos, con lo que hacían que subiera el precio de los bonos y por tanto bajara su rentabilidad y la Operación Twist que consistía en hacer bajar los tipos de los bonos a largo plazo y hacer subir los tipos a corto plazo, aplanando la curva de tipos, pero bajando en conjunto el precio de la financiación “productiva” (otra cosa es que las empresas hayan usado la financiación barata para invertir en medios de producción o en recomprar acciones). Hago notar que la Operación Twist y la QE3 aparecen solapadas, en realidad la QE3 empezó en diciembre de 2012, cuando acabó la Operación Twist, pero su anuncio se produjo en septiembre, que es la flecha de inicio que aparece en el gráfico y me sirve a efectos explicativos. La última medida de la Fed ha sido la subida de tipos de un cuartillo en diciembre de 2015 y seguidamente el SP500 cayó hasta mediados de febrero un 14%, para recuperarlo después y estar hoy prácticamente a niveles similares a los previos a la subida de tipos.

Enla zona central se representa la Fuerza Relativa de Mansfield del T-Note y en la parte inferior el Mansfield del DBC. Siempre se juega con el mismo concepto de que un mercado es interesante para invertir si es más fuerte que las alternativas de inversión en otros mercados. Llamo la atención en que valores negativos en los Mansfield implican que o bono o materias primas son más fuertes que el Índice Global. Actualmente ambos valores son negativos, como puede verse en los recuadros en rojo de la parte derecha del gráfico.

En el precio aparecen periodos en verde y otros en rojo. Los rojos corresponden a las Fases Bajistas Aceleradas y los verdes al conjunto de las otras 3 Fases (Alcista, Bajista Decelerada o Distribución), sin distinguirlas por no complicar este análisis. Las áreas grises en los Mansfield coinciden con las Fases Bajistas Aceleradas. Con flechas verdes ascendentes en los Mansfields se indican los arranques de las Fases Alcistas (bolsa>>bonos y materias primas) como momentos óptimos de inversión para el largo plazo.

Desde marzo de 2007, inicio del histórico válido, la situación que se ha dado esta semana de pasar a Fase Bajista Acelerada se ha dado solo en otras 6 ocasiones, las 2 transiciones de etapas verdes a rojas y otras 4 veces en las que muy puntualmente se cayó en Fase Bajista Acelerada durante un par de semanas a lo sumo para recuperarse después. Se aprecia que todos estos puntos coinciden con hitos relevantes en la política monetaria de la Fed. Cada vez que el mercado perdía inercia, la Fed anunciaba o inyectaba otra dosis de esteroides.

La situación en la que estamos esta semana puede ser el arranque de un mercado bajista (paso de verde a rojo) o la incursión puntual en Fase Bajista Acelerada y posterior recuperación (puntos 1 a 4). Veamos punto por punto que pasó.

El paso a mercado bajista de finales de 2007 se explica por sí solo, inapelable, pérdida de niveles 0 en ambos indicadores y tras dos semanas de “cortesía” vemos que algo raro pasa y al hoyo. Tras la pérdida del mínimo local precedente, era mejor no estar dentro.

El punto 1 corresponde con la claudicación de marzo de 2009 que dio paso al actual mercado alcista, el mercado se encontraba en Fase Bajista Desacelerada y lo que se debía buscar eran divergencias alcistas en indicadores de amplitud, técnicos, de sentimiento y en los diversos ratios risk-on/risk-off que han sido ya tratados aquí. La situación actual también viene de una Fase Bajista Desacelerada pero no es equiparable ni por la situación de claudicación, ni por la sobreventa extrema ni por la situación de suelo en la que se produjo. No me vale.

El punto 2 sí tiene similitudes. Finalizada la QE1, en Fase Bajista Desacelerada, caída puntual y recuperación rápida de niveles 0. El peligro pasa al confirmar la superación del máximo local precedente. El punto 2 me lo guardo.

El punto 3 también tiene similitudes. Se da al finalizar la QE2, en Fase Distribución / Techo (materia prima>>bolsa>>bono), se produce caída puntual y recuperación, también puntual para terminar cayendo de nuevo en Fase Bajista Acelerada que es cuando se implementa la Operación Twist. El máximo local previo al punto 3 no se recupera hasta enero de 2013, cuando entra en marcha el chute de esteroides de la QE3. El punto 3 también me lo guardo.

El punto 4 también se parece, pero menos. Se da en plena Operación Twist y poco antes de anunciar el QE3, en Fase Alcista recientemente inaugurada (flecha verde de los Mansfields) se produce una caída puntual que se recupera con celeridad y posteriormente hay otro recorte que no confirma la pérdida de niveles 0. Pasa el peligro con la superación del máximo local previo en enero de 2013, al igual que pasaba en el punto 3. El punto 4 no me lo guardo porque se parte de una Fase Alcista recién inaugurada poco antes, condición que no tiene nada que ver con la actual situación.

Así pues, hay 3 escenarios posibles:

- 1.Que se inicie una Fase Bajista de medio plazo. Esta situación se confirmará si los indicadores no recuperan los niveles 0 en un par de semanas a lo sumo y no se supera con celeridad el máximo local anterior.

- 2.Que estemos en una situación similar al punto 3. Se recuperan niveles 0 momentáneamente para caer de nuevo. En el precio no se supera el máximo previo.

- 3.Que estemos en una situación similar al punto 2. La bolsa recupera posiciones respecto al bono y a las materias primas de forma rápida instaurándose una Fase Alcista y en el precio se supera el máximo local previo con diligencia.

No sé por donde saldrá el mercado, pero a día de hoy, la particularidad que tiene encontrarse en Fase Bajista Acelerada es que para tener una continuidad alcista sana y entrar en Fase Alcista, inicialmente tenemos que retornar a la Fase Bajista Decelerada. Se trata por tanto de superar un filtro más, otro escalón, pero con el inconveniente de que venimos de un impulso prolongado, bien acompañado, eso sí, por la amplitud de mercado, pero que llega a una zona muy congestionada, que le será difícil de superar y mientras las otras alternativas de inversión van afianzándose. Y otra cosa más…por ahora el mercado no ha recibido su ración de esteroides y los beneficios están cayendo.

Buena semana y buen trading!!

@felixbaruque