Situación del Intermercado. Semana 13-2016

Es un hecho evidente que la mayoría de los activos del mercado estadounidense secunda el movimiento alcista que se está desarrollando desde febrero. La línea AD está al nivel de sus máximos absolutos. Los momentos Weinstein de Nasdaq, Nyse, Dow y SP500 han retornado a valores positivos. Parece que la corrección iniciada en julio de 2015 hubiera acabado en un doble suelo de medio plazo al que seguiría el actual impulso alcista que nos llevaría a superar los máximos previos. ¡¡¡El mercado USA está desatado!!!

Si, vale, bueno, pero… ¿por qué me cuesta tanto creerlo? Tengo el argumento de muchísimo peso de la amplitud de mercado que me hace ser alcista y tengo otra serie de argumentos, entre ellos mis tablas, que me hacen ser bajista. Entonces…¿qué soy? Las dos cosas y ninguna. ¿Estoy cambiando la chaqueta? Aún no lo sé, pero si sé lo que voy a hacer.

Vamos a analizar los escenarios probables en el corto y medio plazo, las cosas que me encajan y las que no.

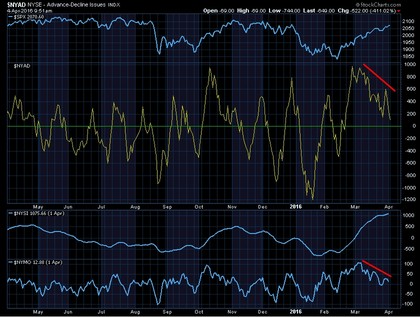

Tanto si somos alcistas como bajistas de medio plazo, lo más probable es que en breve se inicie una bajada en el corto plazo si es que no se ha iniciado ya. No sabemos si será profunda o no, si será impulsiva o correctiva, si perderá mínimos o no, pero empieza a haber indicios de descensos por las divergencias que aparecen en varios indicadores de amplitud, por ejemplo, AD10 y MacClellan Oscillator.

En la línea AD de Volumen vemos que en la caída de agosto y recuperación de octubre la diferencia de volúmenes era muy favorable a los bajistas. En esta última caída y recuperación esa diferencia es más ajustada y eso es bueno para los alcistas. Donde creo que hay algo que no encaja es en la diferencia de comportamiento en esta última subida de la línea AD de Activos y la línea AD de Volumen. Un arranque tan fuerte en una debería haber producido un arranque proporcional en la otra, y no lo ha hecho. Parece que el mercado sube con muchos activos, pero con poco volumen, poco capital, poca gasolina, poca confianza. No logro encontrar una explicación plausible a este desajuste. ¿Alguna idea?

Otro aspecto que no me encaja es el buen comportamiento relativo de los activos defensivos en este entorno en el que supuestamente los participantes deberían arriesgarse más si confían en un impulso alcista sano.

Ya vimos en semanas anteriores los análisis de los tipos de activos growth/value, midcap/largecap y Bonos referenciados a la inflación (TIPS)/Bonos de Medio Plazo.

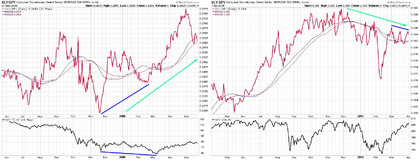

Esta semana recojo parte del análisis que ha hecho Chris Ciovacco en su video semanal. Muy recomendable. Evalúa el comportamiento relativo de diversos tipos de activos tiempo después de un suelo de mercado. Estudia el suelo de mercado de marzo de 2009 (izquierda) y la situación actual (derecha) y busca similitudes o diferencias. La mecánica siempre es la misma, compara un activo que puede asimilarse con “riesgo” y otro con “seguridad” y analiza si 50 sesiones después de un suelo de mercado el Smart Money ha apostado por tomar posiciones a favor del impulso alcista o no.

Veamos varias de estas comparaciones:

Bonos de Alto Rendimiento (basura) Vs Bonos Largo Plazo

Cesta de Bonos Vs Bonos Largo Plazo

Consumo Discrecional Vs Bonos Largo Plazo

Consumo Discrecional Vs Consumo Básico

Consumo Discrecional Vs SP500

Alta Volatilidad Vs Baja Volatilidad

En un entorno de confianza veremos que los activos defensivos pierden fuerza y por tanto los ratios se tornan alcistas, se van generando secuencias de máximos y mínimos ascendentes y se producen cruces de la media rápida sobre la lenta. Aunque vemos que la última subida se plasma en un repunte de los activos agresivos, la mejoría no es tanta como para producir un cambio de tendencia en los ratios, como los que se produjeron en el 2009. En la situación actual los activos defensivos siguen liderando estos ratios. En la tabla de Intermercado aparecen estos activos y pueden ser comparados sin necesidad de recurrir a los gráficos. Esta semana he incorporado dos que desconocía, el ETF SPHB SP500 High Beta, de activos de alta volatilidad y el SPLV de activos con baja volatilidad en la columna de “Size & Style USA” para que también puedan consultarse.

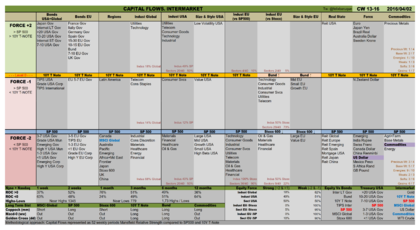

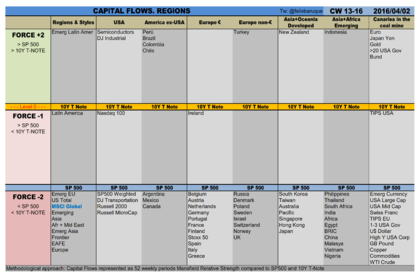

Estas son las tablas de esta semana:

Muy brevemente comentar que los valores defensivos (Oro, Bono USA 20 años, Yen) siguen mostrando mucha fortaleza. En el mercado USA el 50% de industrias y sectores es fuerte, que se reduce al 27% teniendo en cuenta el mercado global y Europa. Es previsible que la corrección vuelva a rebajar estos porcentajes. Latinoamérica muy fuerte. Japón y Europa realmente mal. El dólar débil y el petróleo recorta. Los buenos datos macro en USA aumentan las posibilidades de subidas de tipos.

Concluyendo, sigo poniendo en duda que esta subida sea sana, pero tampoco puedo ignorar la fuerza de la amplitud del mercado USA que apoya el movimiento alcista y enrocarme en el lado erróneo del mercado. Necesito ver evolucionar la estructura interna de la caida, ver si se van degradando los ratios agresivos/defensivos que hemos visto o en cambio apuntan recuperación en la renta variable, como responde la amplitud de mercado y el resto de parámetros de las tablas. Tampoco me quiero quedar fuera de un posible impulso bajista en ciernes. Entonces, ¿qué voy a hacer?

Aprovechando la caida en el corto plazo, si consigo situaciones de riesgo-stop adecuadas, abriré posiciones cortas tácticas con 2 entradas de media posición en los índices y sectores más débiles (vender debilidad) y salida por objetivos con ratios claros 2:1 o 3:1, sin florituras. Cuando el SP500 caiga al fibo 50% de la subida previa, reevaluaré la situación y veremos si la cosa va de stock picking alcista o de cacharrazo bajista.

Buena semana y buen trading!!

Nota: mis análisis no son profesionales y como tales deben considerarse. Son opiniones, pero en ningún caso recomendaciones de inversión.

Este artículo no tiene comentarios

Escriba un nuevo comentario

Identifíquese ó regístrese para comentar el artículo.