El mercado de renta variable ha comenzado a desestabilizarse con aumentos de volatilidad repentinos y perdidas de soporte de corto y medio plazo en la mayoría de índices europeos. En el mercado americano, de una manera distinta, y fruto de su fortaleza indiscutible frente a Europa, ha generado una ruptura falsa de resistencia, un suceso que viene siendo negativo y que se da de forma repetida en techos de mercado.

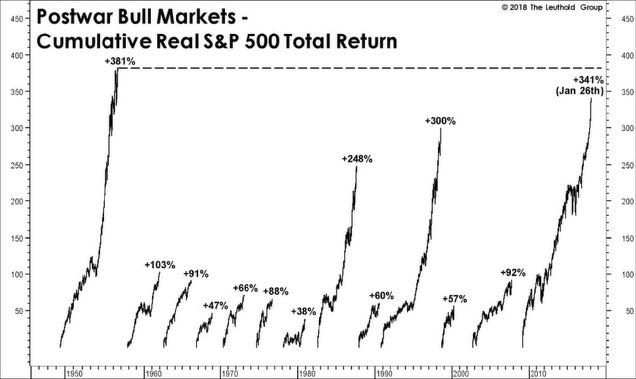

Se está viviendo uno de los mayores ciclos alcistas de su historia, cuando esto ocurre, la gente que está invertida, en línea con el comportamiento humano, no quiere que termine, por eso siempre encontraremos “lo siempre alcistas” que además, actualmente no les faltaran razones para serlo, principalmente porque estamos cerca de máximos históricos. Los raros, o no aceptados en estos momentos, son los que prefieren mantenerse al margen. Para los que creen que vivir ciclos similares al actual ciclo alcista es común, vean esta imagen.

Mercados alcistas desde 1960

Durante el artículo veremos una lista de algunos de los índice Europeos y americanos a nivel técnico, pero antes me gustaría dar algunos datos a nivel macro y fundamental que reflejan que estamos en un momento crítico.

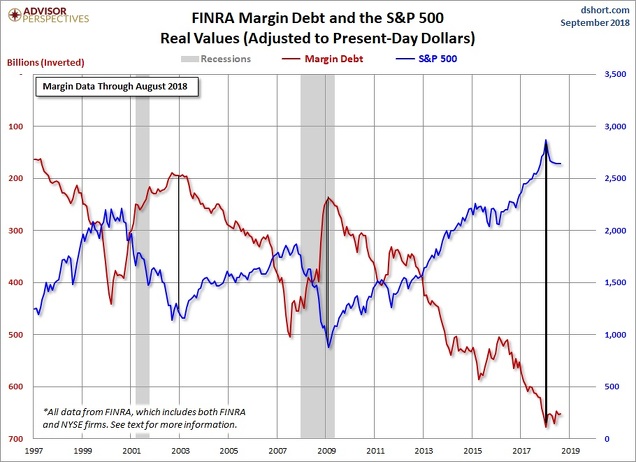

El margen de deuda

Vemos reflejado un mercado alcista respaldado de manera indiscutible por un aumento de deuda estrepitoso. Vemos como la consolidación de 2015 coincide con una reducción de deuda en el mismo momento, cuando vienen problemas en la renta variable, tener una deuda relevante siempre complica las cosas, provocando una mayor volatilidad en el mercado fruto del miedo que genera estar apalancado en una situación desfavorable.

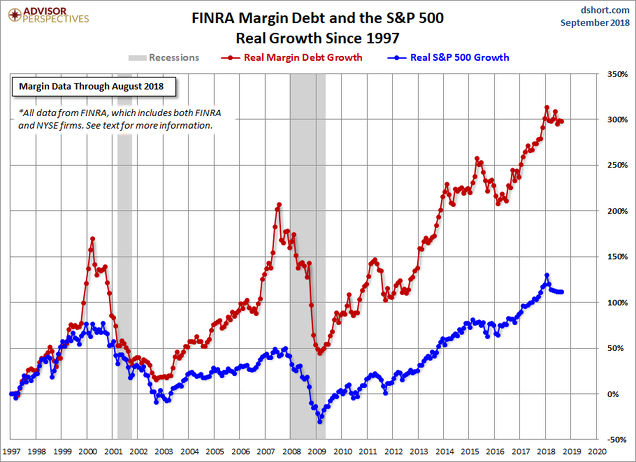

Crecimiento de deuda vs crecimiento del S&P 500

El crecimiento de la deuda ha aumentado un 300% desde 2009 mientras que el crecimiento del S&P 500 ha sido un 105%. La burbuja del 2000 se dio con una combinación de crecimientos por las dos partes del 170/70, en el caso del 2008 del 205/50, actualmente la combinación de crecimiento de deuda vs crecimiento real es de 300/110.

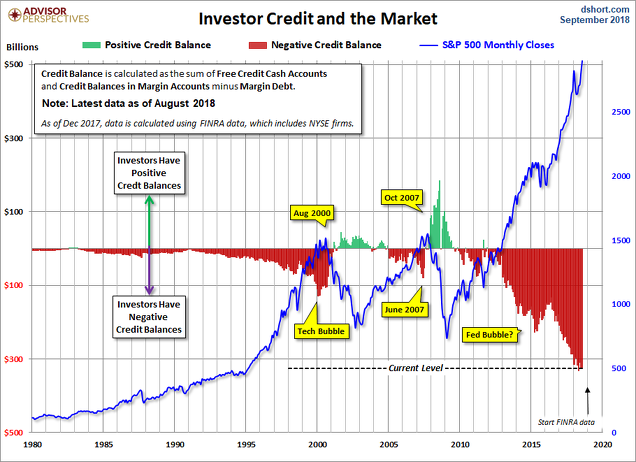

Balances negativos a nivel general

El cálculo se realiza sumando el efectivo y el crédito en el balance de las cuentas menos el margen de deuda. El aumento del precio de las compañías se está respaldando en deuda en la mayoría de los casos. Esto es algo normal siempre que hablamos de niveles de deuda normales que no coloquen a una compañía en una situación critica, sin embargo, el caso actual si lo hace. El margen de deuda está desproporcionado, y esto acarreará problemas. Parece que los tipos bajos y la inyección de dinero han surgido efecto. Tal aumento de deuda junto con la alta valoración de las acciones (lo veremos luego) puede desatar un problema.

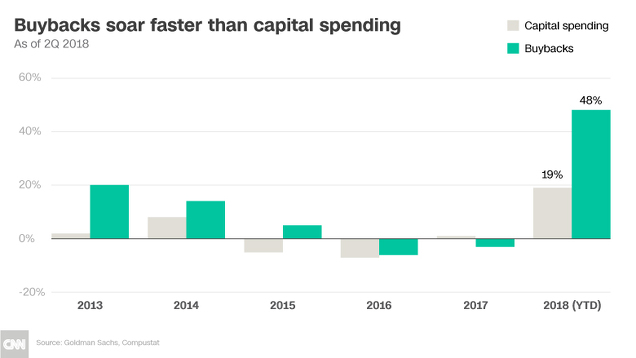

Recompras de acciones vs reinversiones en el negocio

El aumento del precio de las acciones está llevando a los gestores a invertir en acciones más de lo que invierten en el propio negocio, existen casos en los que eso es una buena idea, como en las empresas de crecimiento limitado, pero a día de hoy, esto está ocurriendo a nivel general, lo que sí es un problema.

Las inversiones y la efectividad de las mismas en el futuro son las que generan valor en el negocio y por consiguiente provocan el aumento del precio de sus acciones. Cuando un equipo gestor cree más rentable las acciones que el negocio, algo está yendo mal. Goldman Sachs estima que el 79% del crecimiento en el gasto de capital de S&P 500 provino solo de 10 compañías.

Por otra parte, a pesar de que los CEOs continúan dando luz verde a las grandes re-compras, han estado tomando un enfoque diferente con su propio dinero. Los ejecutivos vendieron $ 10.3 mil millones de acciones en agosto, la mayor cantidad desde noviembre de 2017, según la firma de investigación TrimTabs.

Apple gastó 45 mil millones en la re-compra de acciones durante la primera mitad de 2018, el triple que en el mismo periodo del año pasado, y puede ser entendible, al margen de la ley tributaria republicana, que redujo la tasa impositiva corporativa del 35% al 21%, las acciones de Apple han aumentado de manera desproporcionada este año respecto a sus ingresos.

El ingreso neto de Apple fue de 56.120 millones, una aumento del 16% respecto al año anterior que se coloca muy por encima de la media de los últimos años situada en 46.683 millones, con una media de crecimiento del 9,8% anual. Sin embargo, mientras el beneficio neto crece un 16%, las acciones suben un 35%, razón por la cual el P/E del año en curso está en 19,7 mientras el año pasado se situaba en 18,4 incluso con un ingreso neto un -15% inferior a este. Lógico que el equipo gestor prefiera re-comprar acciones, ¿verdad? El problema, a pesar de que Apple es una parte importante de la economía americana, es que esto está ocurriendo a nivel general provocando que las acciones aún se sobre-valoren más, sin que los beneficios lo respalden.

Ratio de ahorro de un estadounidense vs el ciclo salarial

En línea con lo que acabamos de ver, encontramos una situación a nivel particular un tanto preocupante sobre todo por la correlación que mantiene 3 factores como el ciclo salarial, la renta variable y el ratio de ahorro.

Hace unas semanas, tuve acceso a un artículo en el cual se exponía de qué forma gestionaba el dinero los habitantes de EEUU, más del 60% de ellos no tenía dinero a fin de mes, no porque reciben un salario reducido, sino porque mantenían un nivel de vida, a mi juicio por encima de sus posibilidades. Este abuso de recursos propios provoca parte de la in-eficiencia que encontramos dentro de los mercados financieros, ya que el dinero termina cobrando un gran valor en él mismo. Pues encontramos gente invertida que probablemente no actúe de forma lógica dada la situación económica que mantienen. Recordemos que hasta un 70% de los estadounidenses invierte en bolsa.

Los estadounidenses mantienen un ratio de ahorro del 5,5% actualmente, pero muchos están lejos de ello. Calificamos ese 5,5% como dinero dirigido a nuestra cuenta sin ningún otro objetivo que mantenerlo en la misma para cualquier emergencia, o necesidad. En el dinero no ahorrado se encuentran todo tipo de gastos necesarios e innecesarios, también dinero dirigido a la inversión ya sea en el mercado bursátil o en el mercado físico de bienes (coches, terrenos etc.)

Vamos a ver de manera detallada la situación particular económica de cada estadounidense:

- El 62% de los estadounidenses con beneficios anuales entre 0$ y 99.999$ tienen menos de 1000$ en la cuenta de ahorro.

- El 44% de los estadounidenses con beneficios anuales entre 100.000$ y 149.999$ tienen menos de 1000$ en la cuenta de ahorro.

- El 47% de los estadounidenses no puede pagar gastos de emergencia superiores a 400$.

- El 43% de las familias en edad de trabajar no tiene ningún ahorro relevante para la jubilación, la media de ahorro es de 5000$, el 70% de las familias tienen menos de 50.000$ ahorrados.

Esta situación no solo la mantienen los estadounidenses, desafortunadamente la mayoría de personas en el mundo mantienen situaciones similares.

A modo de ejemplo y con objetivo de confirmar el nivel de desconocimiento global existente en materia de inversión y ahorro, realicé un pequeño estudio donde apreciamos el nivel de ahorro desde 1960 y el ciclo salarial. Históricamente hemos visto como cuando la población comienza a marcar mínimos en ahorro, sus salarios están cerca de congelarse, y en consecuencia el mercado bursátil se sitúa a las puertas de un desplome.

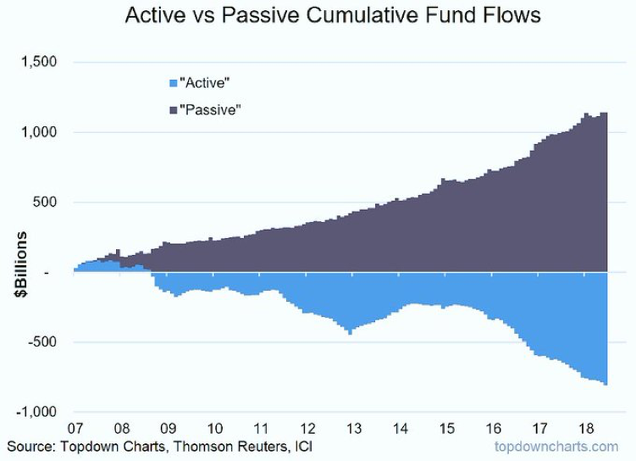

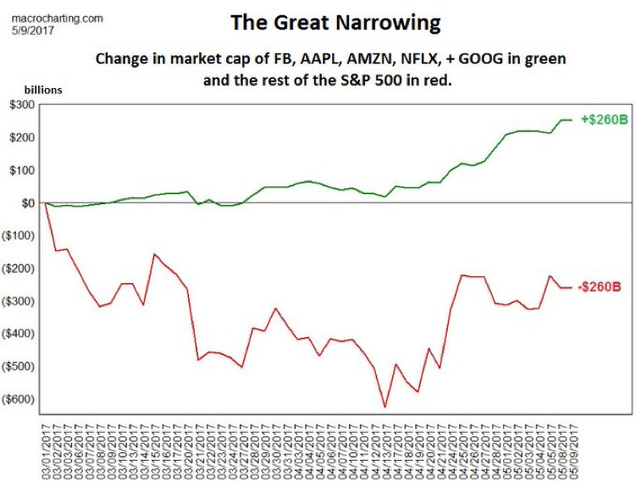

Flujo de dinero desde la gestión activa a la gestión pasiva

Desde 2015 existe una aceleración importante de los flujos de capital hacia la gestión pasiva, un suceso que está provocando la compra de acciones que replican al índice, cuando una acción replica al índice es porqué ha alcanzado un market cap importante con respecto a este, estas compañías se caracterizan por su crecimiento durante los últimos años. Cuando los flujos de capital se dirigen a la gestión pasiva, estos fondos están obligados a comprar este tipo de acciones, aumentando el valor de las mismas, se vea o no, respaldado por sus beneficios. Como ejemplo, el caso Apple con un peso del 4,3% sobre el índice donde el ingreso aumenta un 16% y las acciones lo hacen un 35%.

Como una imagen vale más que mil palabras, vean como ha evolucionado la capitalización bursátil de las principales compañías del mercado americano frente al resto. Desde 2017, 5 compañías han aumentado su market cap en 260 mil millones y el conjunto de las 495 restantes se ha reducido en 260 mil millones. Parece que los flujos de capital hacia la gestión pasiva esta surgiendo efecto.

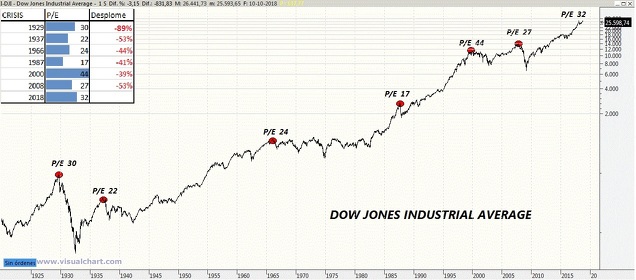

Dow Jones Industrial y sus crisis desde el ratio P/E

El P/E de Shiller en el año en curso se sitúa en 32, el segundo más alto desde el 1929 solo sobrepasado durante la burbuja tecnológica en el año 2000. El resto de crisis se dieron con valoraciones más reducidas que la actual.

El P/E de Shiller tiene en cuenta los beneficios de 10 años y lo compara con el valor de la compañía. Para los que hacen value investing sabrán que pueden existir infinidad de manipulaciones a nivel contable sobre el net income de un año, e incluso se puede incidir en errores importantes. Recogiendo el benéfico de 10 años, podemos ahorrarnos este tipo de errores, y tener un reflejo más claro de la situación de las compañías.

El P/E de Shiller no es un indicador que te dirá cuando debes vender, ni cuando debes comprar, pero te aportará una visión muy clara con respecto al precio de las compañías, que a día de hoy están en unos niveles muy extremos. ¿Quién en su sano juicio compraría una empresa por 32 millones que ha generado una media de 1 millón los últimos 10 años? El mercado lo está haciendo.

Para los que creen que este ratio es un error porque incluye los beneficios del 2008-2009 que estaban claramente fuera de lo normal, Charlie Bilello hizo un estudio donde calculaba el ratio con diferentes medias desde 1 a 10 años, el resultado, prácticamente el mismo.

https://pensionpartners.com/just-how-overvalued-are-us-equities/

Media histórica del ratio Cape y situación actual

Una cosa es evidente en los mercados financieros, constantemente estamos generando extremos no conocemos una balanza justa, de otro modo no habría mercado, actualmente nos situamos en el extremo del positivismo ¿Y cómo sabemos eso? No hay más que mirar la media y los niveles actuales, si a día de hoy tiene que apostar por que el CAPE llega a 40 o por que vuelve a 20 ¿Qué haría? Apuesto a que después de ver la siguiente imagen apostará por 20, pues a 40 solo se ha llegado una vez en 115 años. Hoy, si usted tiene renta variable pasiva en cartera, está apostando a que el ratio CAPE llegará a 40 antes que a 20.

Ahora vamos a verlo de manera más detallada. Charlie hizo una tabla donde dividía los niveles del CAPE por percentiles, de manera que entre el 0-10% están los niveles más bajos del ratio donde la renta variable estaría infravalorada, y en el 90-100% estarían los percentiles más altos donde la renta variable estaría sobre-valorada, al lado tenemos los retorno desde 1 a 10 años a partir de los diferentes niveles que hemos tenido en el ratio CAPE desde el 1903.

Si aún cree usted que el retorno de la renta variable no está en línea con el beneficio 10 años/precio después de ver la tabla, está usted ciego, vaya al oculista. El retorno de la renta variable tras valoraciones como la actual es minúsculo en todos los casos, y las caidas son cuanto menos, leves.

S&P 500 Average Foward Máximum loss

Otra tabla que confirma de nuevo la relación de los beneficios a 10 años y el precio que se paga con el retorno futuro, como vemos, a medida que el ratio CAPE va aumentando, las caídas tienen a ser más fuertes.

Bonos vs Earnings Yield

Se dice que cuando los bonos aportan más retorno que las acciones, el capitel fluye a estos ya que además de dar más retorno se les califica como el activo “libre de riesgo”, la verdad que esto tiene la lógica, pero ¿Se guía el mercado por la lógica? Vamos a verlo.

Charlie hizo un estudio donde recogió el rendimiento del bono americano a 10 años y el rendimiento de los beneficios de las acciones, haciendo una simple resta entre ambos. A posterior calculó el retorno de la renta variable a partir de cada nivel, tanto en los momentos donde los bonos aportaban más “valor” como cuando no lo hacían.

Si está usted intentando encontrar alguna relación, no la busque, no la hay. El rendimiento de los bonos no ha sido históricamente un problema para la renta variable, incluso en momento donde los bonos daban hasta un 2% de retorno por encima de las acciones, están subieron hasta un 15% anualizado durante 4 años. Por tanto, podríamos decir que el rendimiento de los bonos no viene siendo un problema a nivel histórico, tal vez esta vez lo sea, pero a día de hoy no podemos probarlo.

Sentimiento comprador vs sentimiento vendedor,

El positivismo se está haciendo eco en las bolsas y así lo refleja el indicador, Teniendo en cuenta la teoría de la opinión contraria, la situación actual nos obligaría a estar alerta pese a que no siempre funciona (caso 2004), y los extremos de los indicadores pueden ser muy dispares.

En el año 2000 el sentimiento comprador se situaba en 0,7 la bolsa cayó un -50%, sin embargo en 2004 se situó en 1,5 y la bolsa subió un 50% adicional hasta la crisis de 2008. Al final llegó la crisis pero estar corto desde el 0,7 previo de la crisis del 2000 en el año 2003 habría significado una pérdida del 65% durante el periodo 2003-2008.

De cualquier modo, la diferencia existente actual entre "toros" y "osos" obliga a ser cauteloso, pues el sentimiento inversor negativo brilla por su ausencia, eso, como vemos en la imagen, no es una buena señal llegados a niveles extremos.

Conclusión

Me gustaría escribir en esta parte, la postura de la economía austriaca con respecto al ciclo económico, una postura que comparto totalmente y sobre la que escribí en un artículo hace unos meses, aquí dejo un fragmento.

La expansión de crédito artificial que no ha sido basada anteriormente por el ahorro del pueblo y se lleva a cabo mediante la bajada de los tipos de interés, tiende a influir en el aumento de inversión sin una base sólida en la que pueda sustentarse. La consecuencia es un falso auge económico que será la antesala de los problemas. Las inversiones que no han sido generadas sino hubiera tenido lugar la impresión de dinero nuevo, sobre utilizan bienes y servicios, desviando estos, a proyectos no rentables que tarde o temprano producirán sobrevaloraciones en algunos activos.

Cuando la emisión de nuevo dinero cesen, y los tipos de interés se adaptan a su verdadero nivel de mercado (superior a los tipos actuales), las inversiones que parecían rentables por causa de la manipulación de los tipos de interés y el dinero inyectado en la economía, dejaran de serlo, la crisis estalla y con ellas se liquidan las inversiones erróneas o ineficientes.

Una situación muy similar a la que vivimos actualmente, bajos tipos de interés, inyección estrepitosa de dinero nuevo, y un crecimiento de la deuda que no deja indiferente a nadie.

Bien, visto algunos puntos que creo relevantes, vayámonos al lado técnico.

Dax 30

Confirma una pauta bajista de hombro cabeza y hombro, además la ejecuta rompiendo la directriz que venía guiando el precio desde el 2009. Si nos fijamos bien, no encontraremos una figura de vuelta tan amplia en tiempo y amplitud desde el 1997. La crisis del 2000 y 2008 se dieron con formaciones un tanto inferiores tanto en tiempo, como en amplitud, no quiere decir esto que la caída pudiera ser más potente, pero es indiscutible que somos participes de uno de los mayores procesos de distribución de las últimas décadas.

Stoxx 600

A diferencia del DAX, el STOXX no ha perdido aún el soporte de medio plazo que viene siendo los 740 puntos, sin embargo, podemos ver en la parte alta como ejecuta un doble techo y se viene abajo de una manera un tanto agresiva, aumentado la volatilidad de manera muy relevante. Enfrentarse a una zona de soporte tras una pauta de doble techo, dentro de un proceso de distribución tan extendido como el actual, es cuanto menos, fácil.

En nuestro caso hemos optado por reducir exposición de manera sustancial. Si el soporte se pierde, lo más probable es ver los mínimos de 2016. Un -20% por debajo del precio actual.

Cac 40

El índice francés en línea con el resto de índices, ha ejecutado un triple techo que le proyecta a la zona de los 13.000 puntos, un -3% por debajo del precio actual. La perdida de los 13.000 puntos confirmaría el deterioro que ya viene dejándose ver desde mediados de 2017. Como vemos en la imagen, existe una debilidad en la tendencia de fondo muy notoria desde la superación de los 12.000 puntos.

Dow Jones Industrial

Desde la caía a inicios de 2018, la tendencia nunca fue la misma, hemos visto aumento de volumen relevante junto con una volatilidad que nada tenía que ver con la que teníamos en la tendencia previa, para colmo, el índice ha ejecutado una ruptura falsa de resistencia que venía marcada por la cuña que venía guiando al precio los últimos meses. La ruptura falsa de resistencia, junto con la ruptura de la cuña y la caída tan abrupta tras la misma, complican el seguimiento de la tendencia de fondo, al menos en el medio plazo. Parece que las cosas han cambiado no solo en Europa.

Russell 2000

En el Russell 2000 en línea con el resto de índices encontramos un patrón altamente bajista que se ejecutaría con la ruptura a la baja de los 1500 puntos, a modo de ejemplo me he tomado la libertad de exponer el patrón que encontramos en el Russel 2000 en el año 2011 y que dio paso a una caída del -23% desde su ruptura y del -32% desde los máximos.

El patrón actual se forma en gráfico semanal, mientras que el gráfico de 2011 se forma en gráficos diario, la diferencia es que el patrón actual ha demorado en formarse 56 semanas, a expensas de confirmación y por tanto posible aumento en tiempo, y el patrón de 2011 demoro tan solo 36 semanas. Lo que quiero decir es que lo que estamos viendo ahora, es algo más importante que lo que teníamos en 2011, pues el mercado se está tomando más tiempo para llevarlo a cabo.

Standars & Poor´s 500

En selectivo americano está, como es de esperar, muy en línea con el DJI. El precio había formado una cuña y había roto la resistencia principal de medio plazo, sin embargo tras unas sesiones, el que debería haber sido soporte se rompe a la baja junto con la cuña de manera estrepitosa.

Oro

Sin embargo tenemos el mercado de materias primas, tanto metales preciosos como materias primas agrícolas, están a un precio muy interesante, incluso de "ganga" si hablamos de algunas en concreto. Me gustaría centrarme en el oro para comenzar, sobre todo en cómo evolucionó mientras la renta variable caía fuerte la última semana.

El día que la bolsa americana cayó un 3% el oro hizo justo lo contrario, rompiendo al alza el canal bajista de los últimos meses, y confirmando una figura de h-c-h con la ruptura de los 1.220$ por onza. Pero lo más relevante en este punto, no es la situación de corto plazo, sino la situación de largo plazo. Es muy importante entender la situación del sector en estos momentos, donde en línea con otras materias primas, hemos visto quiebras de negocios y cierres por cause del precio el deprimido que se está actualmente pagando por ellas. El oro se encuentra en un ciclo bajista de 7 años y ha caído un -45% desde su máximo en mitad de 2011.

Oro medio plazo

Oro largo plazo

Para nosotros, la situación del oro es extremadamente interesante, por lo que estamos tomando posiciones.

Como he comentado antes, existen diferentes materias primas que están a precios de “ganga”, personalmente creo que es muy difícil no ganar mucho dinero con ellas de cara a los próximos 2 años, estoy hablando de multiplicar el dinero x2-x3 en el caso de algunas de ellas, como por ejemplo, el azúcar.

Azucar

El mayor productor de azúcar del mundo es Brasil, después le sigue India. Es importante conocer esto porque es clave para el precio del azúcar, lo veremos luego.

Supongo que alguno se ha preguntado por qué el petróleo es una de las materias primas que marca el proceso en muchas otras, bien, para la producción de la mayoría de ellas, se necesita petróleo, y mucho, eso influye directamente en el coste de producción y por tanto en el precio de cada una de ellas. Si hablamos en concreto del azúcar, que el petróleo aumente influye aún más, fruto del etanol un producto sustitutivo al petroleo que proviene de la caña de azúcar y comienza a producirse a partir de los 35$ por barril, hoy el Brent cotiza en 82$.

El azúcar se ha podido comprar un 15% por debajo del coste de producción, si, los productores han vendido azúcar perdiendo dinero entre abril y septiembre de este año, algunos de ellos necesitaban liquidez fruto de sus problemas financieros, y eso ha seguido impulsando el precio a la baja. Por otra parte, han tenido la suerte de tener problemas políticos en el país, lo que ha llevado al real brasileño a desvalorizarse frente al dólar, y provocar que esa caída del precio del azúcar no sea tan notable como debería haber sido durante esos meses.

Se dice que el precio de las materias primas, lo rigen las fuerzas de la oferta y la demanda, si, tiene toda la razón pero ¿En qué punto deja la oferta y la demanda de ser importante? Cuando las materias primas se colocan por debajo del coste de producción, la demanda empieza a importar más bien poco, de qué me sirve que haya mucha gente demandando algo si a la hora de pagar, pagan un precio que no supera los costes. Lo que ocurre es que en ese momento encontramos cierres, y quiebras en el caso de compañías con deuda, en otros casos vemos compañías a borde del precipicio vendiendo su producto para generar liquidez, pues necesitan pagar deuda, pero cuando esto cesa y la oferta se ha reducido, el precio solo tiene una dirección, hacia arriba.

Existen varios puntos clave en el azúcar que la colocan como una inversión clara, algunos hablan de la reducción de azúcar en las bebidas, les invito que vean el aumento del consumo de Etanol, verán como que una parte minúscula de la población consuma menos azúcar, no tiene cuanto menos, importancia. También hablan del aumento de la oferta, les invito a que vean que hicieron los productores en 2016 con el exceso de azúcar de 2015.

Algunos de los factores que yo califico como notables, y que con total seguridad tendrán su impacto en el precio, son:

- El ciclo bajista desde 2010 que le ha llevado a caer un 70%

- Aumento de las tasas sobre el azúcar

- Aumento del coste de producción

- Problema de sobre oferta de corto plazo

- El aumento de precio del petróleo, en máximos de 4 años.

- Aumento de la producción de Etanol (+35$)

- Fuerte aumento de la población de cara a los próximos años.

Nosotros tenemos posiciones en el azúcar y no creo que las cerremos en mucho tiempo, ademas de todo lo que acabamos de ver, existen más puntos tanto a nivel macro, como a nivel técnico que engloban varios diferenciales históricos frente a otras materias primas y divisas, en conjunto, reflejan con claridad el punto de extrema inflexión donde se sitúa la materia prima.

El Azúcar, en linea con otras materias primas ya han roto resistencias de orden superior, proclamando una reversión al alza, al menos de cara al medio plazo.

En definitiva existen diferentes puntos que nos llevan a pensar en la reversión del ciclo bajista que viven las materias primas desde los últimos 10 años, donde los gobiernos ya han hecho su parte inyectando dinero nuevo en la economía, pues los primeros activos en adaptarse, históricamente han sido las materias primas.

Espero que les guste,

Un saludo

Javier García Fernández