El 28 de septiembre de este año, la OPEP ha acordado reducir la producción hasta 32,5-33 mbd, lo que supondría un recorte de producción de entre 1 y 0,5 mbd. Sin embargo, hay que reseñar un aspecto importante: los datos definitivos del acuerdo se harán públicos a partir de la reunión del 30 de noviembre, estando los diferentes puntos del acuerdo pendientes de negociar y concretar.

Este aspecto es esencial debido a que las negociaciones deben aclarar aspectos fundamentales, como el timing para llevarlo a cabo y definir las cuotas de producción de cada país, teniendo en cuenta en este caso las posibles exenciones de reducción de cuotas de Irán, Libia, Nigeria y probablemente Venezuela POR 161027, acordando también que límite de producción pueden alcanzar estos países.

Complicándose el acuerdo porque varios países desean incrementar la producción, como Iraq e Irán , implicando ello, si se produce, un mayor recorte de la producción de aquellos países implicados en el recorte de producción, tema que ya levanta sospechas sobre el buen fin del acuerdo.

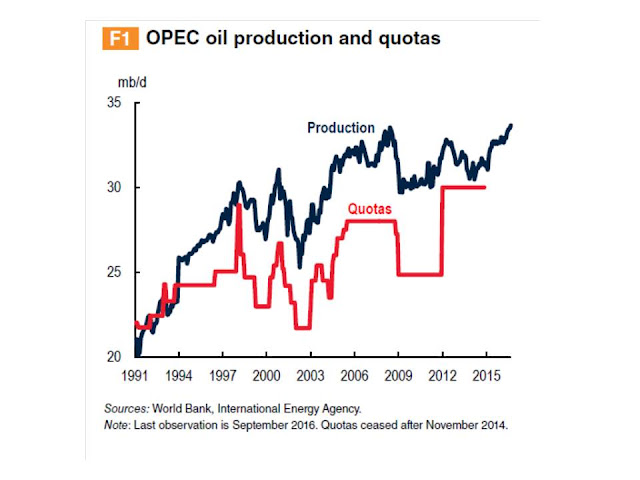

Además, el establecimiento de cuotas hace surgir también las dudas sobre el cumplimiento de las cuotas acordadas, ya que como ha ocurrido en el pasado y caracteriza cualquier cartel, los miembros del mismo tienden a superar las cuotas impuestas para obtener un mayor beneficio (figura siguiente), siendo la producción del conjunto de la OPEP superior al conjunto de cuotas programadas.

Figura 1.- Commodity Markets Outlook. Banco Mundial octubre de 2016. . Nota.- el sistema de cuotas fue abolido en noviembre de 2014.

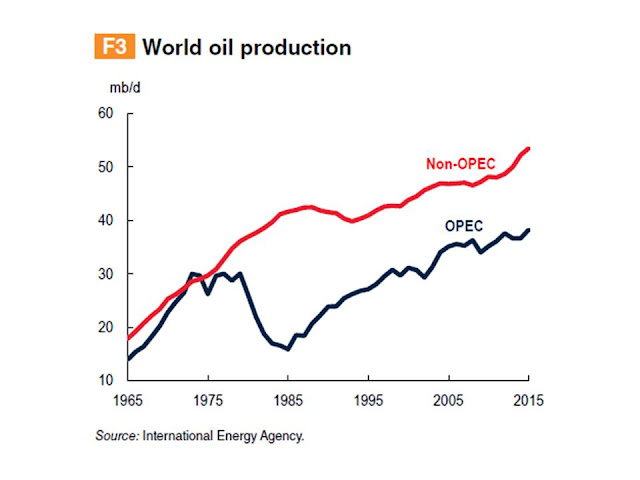

Aún en el caso de llegar a un acuerdo, otra cuestión a plantear es la capacidad de la OPEP para condicionar los precios, ya que la producción del cartel supone del orden del 41,4% (Figura siguiente) de la producción mundial, motivo por el cual está buscando acuerdos con otros productores, esencialmente Rusia, uno de los grandes productores no OPEP, con una producción de unos 11,1 mbd . Sin embargo, la colaboración de este país no está tan clara, ya que no parece que esté dispuesta a efectuar recortes aunque pueda congelar la producción. Estando el interés ruso también condicionado por la incapacidad para incrementar la producción, ya que el incremento de la producción se encuentra limitada por el acceso al know-how que permita la explotación de las reservas del Ártico y posibles reservas de shale oil, tal como comentábamos en el anterior post.

Figura 2.- Commodity Markets Outlook. Banco Mundial octubre de 2016.

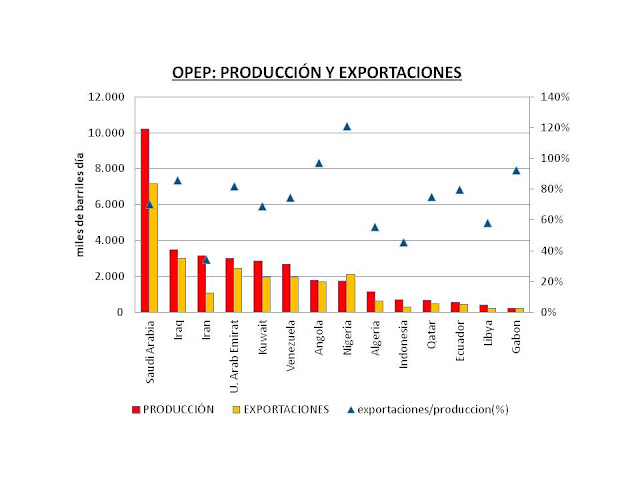

La producción de la OPEP correspondiente al año 2015, según el Annual Statistical Bulletin 2016 de la propia OPEP fue de 32,54 mbd OPEC, suponiendo el 43,34% de la producción mundial, aunque dentro de la OPEP la producción no es homogénea contribuyendo Arabia Saudí en mucha mayor medida que el resto de países a la producción (figura siguiente).

Figura 3.- Producción y exportaciones de los países de la OPEP corrrespondientes al año 2015 en mbd (escala izquierda) y porcentaje que han supuesto en 2015 las exportaciones sobre la producción (escala derecha). Fuente: OPEP Annual Statistical Bulletin2016 .

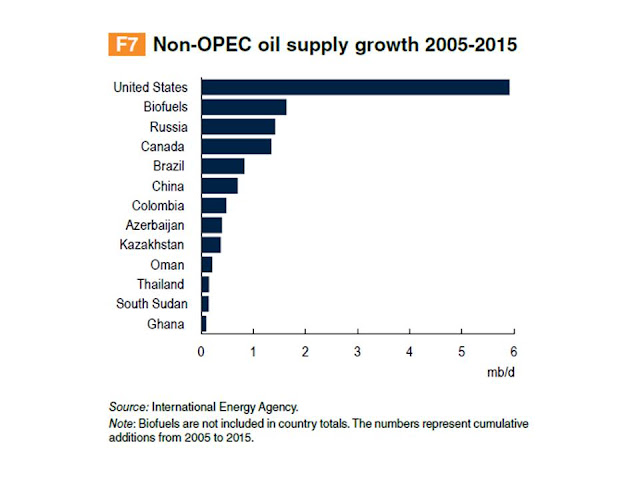

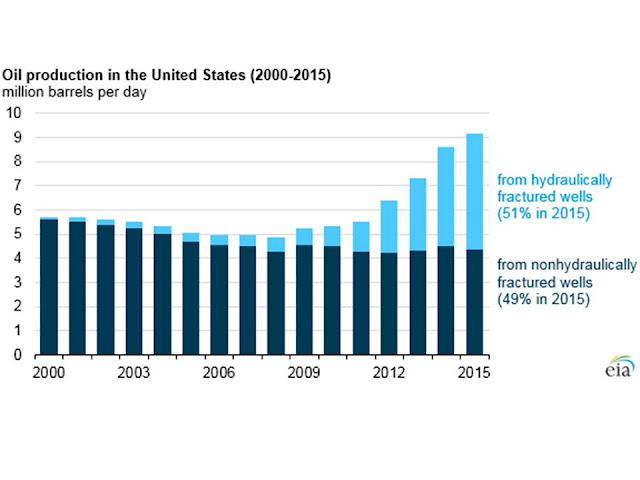

Pero la producción mundial y los precios también han estado condicionados por la producción estadounidense de shale oil, que ha sido el país de fuera de la OPEP que más ha incrementado la producción (figura siguiente) entre los años 2005-2015, suponiendo en la actualidad del orden del 5% de la producción mundial. Con la particularidad de que la explotación de este tipo de recursos se lleva a cabo en menos tiempo y se adapta más rápido a la demanda que la de los pozos convencionales.

La explotación de shale oil requiere menor nivel de costes hundidos que la explotación de petróleo convencional, y elgap de tiempo entre inversión y producción es mucho menor , obteniéndose del orden del 70% de la producción total el primer año, mucho más que del orden del 6% anual que muestran de media los pozos convencionales.

Figura 4.- Commodity Markets Outlook. Banco Mundial octubre de 2016. .

La producción de shale oil mediante fracking y perforación horizontal se vio favorecida por los elevados precios del barril, situación que cambió a partir de mediados de 2014 con la caída del precio del barril. Pero la crisis impulsó los incrementos de productividad y recortes de costes, de tal forma que según Rystad Energy, el breakeven de extracción de los pozos se redujo un 22% en términos interanuales entre 2013 y 2016.

El resultado es que la explotación de shale oil es rentable a menores precios del barril que antes. Este proceso puede seguir su curso reduciendo más los costes, aunque también existen opiniones que indican que con la elevación de precios también se elevarán los costes de producción del shale al elevar los proveedores los precios, ya que estos también han sufrido la crisis.

A pesar de todo, la producción estadounidense se espera que se reduzca en 0,8 mbd este año a pesar de la existencia de las denominadas “zombie drillers”, empresas que teóricamente están en quiebra pero siguen produciendo al mismo nivel, produciendo conjuntamente del orden de 1 mbd, de tal forma que si estas empresas dejan de producir, la producción estadounidense se puede resentir de forma significativa y los precios subir.

Por tanto, un incremento del precio del barril favorecería a la producción estadounidense de shale oil. Sin embargo, los incrementos de producción que contrarrestarían los recortes de la OPEP no proceden únicamente de la producción de shale oil estadounidense. Otros países como Brasil no se plantean recortar la producción, sino más bien incrementarla en 2017 en 290.000 bd hasta 2,9 mbd, (el mayor incremento de un país no-OPEP), y Kazakhstan también planea incrementar la producción del gran campo de Kashagan , previendo incrementar su producción en 100.000 bd a finales de 2016 y en 270.000 bd en 2017.

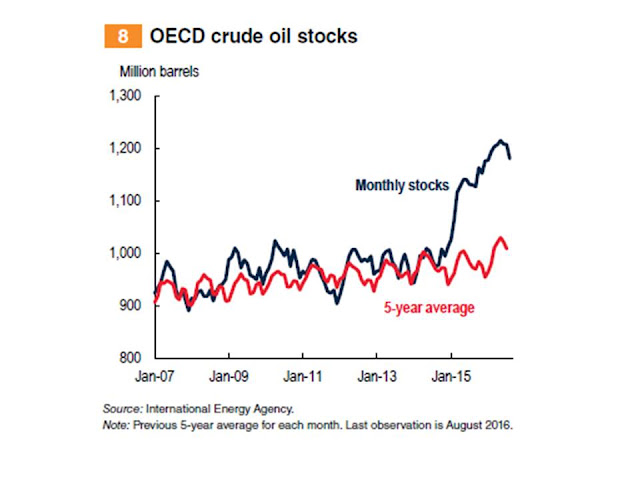

Pero además de la producción, existe otro factor de estabilización de precios, que contribuiría a evitar subidas bruscas de precios, que son los importantes stocks (figura siguiente) que la OCDE ha acumulado aprovechando la caída de precios de los últimos trimestres.

Figura 5.- Evolución de los stock de crudo en la OCDE. Commodity Markets Outlook. Banco Mundial octubre de 2016.

A pesar de que se incide últimamente de forma importante en la producción, pienso que lo realmente importante es el volumen de exportaciones, que determina el exceso o no de crudo en el mercado. Indudablemente, teniendo en cuenta que las exportaciones son dependientes de la producción, pero que también se pueden llevar a cabo a partir de los stocks de los países productores, o alternativamente no toda la producción destinarse a consumo doméstico o exportación, sino a incrementar los stock.

Las exportaciones de la OPEP (ver figura 3) en el año 2015 han supuesto el 57% de las exportaciones mundiales, una cuota superior a la que supone la producción (43%), lo cual incrementa la importancia al papel de la OPEP en la fijación de precios. Pero como en el caso de la producción, no todos los países contribuyen en igual medida a las exportaciones, destacando Arabia Saudí con unas exportaciones que suponen el 17,2% de las exportaciones mundiales y más del 30% de las exportaciones de la OPEP, muy superior a los siguientes países del cartel con mayores exportaciones (Irán y Emiratos Arabes).

En los 9 primeros meses de 2016 la oferta de la OPEP se ha incrementado en 1 mbd. principalmente a partir de Irán, Iraq y Arabia Saudí. La producción iraní , según el Banco Mundial, subió hasta los 3,7 mbd exportando 2 mbd, algo menos de los 2,2 mbd (datos que son el doble de los publicados por la OPEP) que exportaba antes de las sanciones. Mientras que la producción de Nigeria y Venezuela se redujo por distintos motivos y la Libia se elevó ligeramente.

En el caso de la producción estadounidense, después de presentar su pico en abril de 2015 (9,7 mbd) cayó posteriormente a 8,4 mbd en septiembre de 2016. Principalmente como consecuencia de la menor producción de shale oil , a pesar de que las mejoras de productividad han permitido en cuencas como Eagle Ford y Bakken incrementar la producción desde los 300 bd de 2012 por pozo hasta los 1.100-800 bd respectivamente. En cualquier caso, la producción de shale oil estadounidense es importante y supone del orden del 50% de la producción total (figura siguiente).

Figura 6.- Hydraulic fracturing accounts for about half of current US crude oil production.

Pero en cuanto a la evolución de la oferta, a nivel global para 2017, las proyecciones del Banco Mundial indican que el incremento a partir de países no OPEP será de 0,4 mbd, principalmente a partir de Brasil, Canadá y Kazakhstan, mientras que la OPEP tiene unas previsiones de incremento de 0,24 mbd.

Pero lógicamente, el precio no viene determinado únicamente por la oferta. Otro factor a tener en cuenta es la evolución de la demanda. El banco Mundial prevé que aumente desde los 95 mbd de 2015 hasta 96,3 mbd en 2016, un 1,3% más y en 1,2 mbd (1,3%) en 2017 hasta los 97,5 mbd. Procediendo la mayoría de incremento de demanda de países no OCDE, principalmente de China e India. Mientras que las proyecciones de la OPEP (Monthly Oil Market Report-MOMR- de octubre de 2016 ) indican un incremento de la demanda en 2016 de 1,24 mbd hasta 94,4 mbd y en 2017 un incremento de 1,15 mbd hasta 95,56 mbd.

Como se puede apreciar, en función de las fuentes los volúmenes cambian, pero lo importante principalmente son las tendencias, previéndose en ambos casos un incremento de la demanda; y el equilibrio de oferta y demanda, que determinará en gran medida el precio del barril. En este sentido, las previsiones del Banco Mundial estiman que el consumo superará a la producción en el segundo semestre del año 2017, asumiendo que la OPEP llega a un acuerdo y que la producción estadounidense se estabilice, condiciones sometidas a bastante incertidumbre.

Pero aunque finalmente esta coyuntura se haga realidad, debemos tener en cuenta también que todavía quedan importantes volúmenes de inventarios que contribuirán a contener los precios.

Las previsiones del Banco Mundial, hechas públicas en su Commodity Market Outlook de octubre de 2016 prevén que en el caso de llegar a un acuerdo la OPEP, los precios podrían incrementarse un 27,9% y llegar a los 55$ barril en 2017 desde una media de 43$/barril de 2016.

Sin embargo, en el corto plazo, y a pesar de las recientes declaraciones de la OPEP, la realidad es que la producción de la OPEP acaba de alcanzar un nuevo máximo (33,8 mbd) en octubre a pesar de la menor producción de Arabia y Angola. La producción de Nigeria ha alcanzado los 2,1 mbd, Libia ha doblado su producción desde mediados de septiembre produciendo en la actualidad unos 0,6 mbd, Irak ha aumentado la producción en unos 50.000 bd y Rusia también ha alcanzado sus máximos de producción de la era post-soviética, al mismo tiempo que los inventarios U.S. han aumentado recientemente en unos 14,4 mb.

Estos datos no invitan a pensar en un recorte del precio a pesar de las comunicaciones de la OPEP. Indudablemente puede tratarse de una estrategia de los países para negociar las cuotas de producción, pero en cualquier caso las cuotas se calcularán desde producciones más elevadas influyendo menos en los resultados sobre el precio de los recortes si en algún momento llegan a producirse. E incluso, si no se llega a un acuerdo final, lo cual es muy probable, la oferta de petróleo en el mercado será más alta, por lo que los precios pueden incluso bajar más.