Al señor Camaleón le vencen en las próximas semanas varios depósitos que tenía en cartera desde octubre de 2012, cuando ofrecían más de un 4%. Ahora, la oferta por la renovación apenas alcanza el 2%. La recomendación del Banco de España, poniendo límite a las ofertas del sector bancario, y la sustancial mejora de las fuentes de financiación mayorista para el grueso de entidades españolas, han rebajado la presión sobre la captación de recursos minoristas de los bancos.

Estos depósitos suponían una magnífica oportunidad para elevar la rentabilidad esperada de la cartera asumiendo un riesgo relativamente bajo. Oportunidad inexistente hoy en día y que ha llevado al señor Camaleón a repasar las rentabilidades que ofrecen las diferentes alternativas de inversión. También habrá que tener en cuenta la estrategia fiscal ante los importantes cambios en ganancias y pérdidas patrimoniales que han entrado en vigor el pasado 1 de enero.

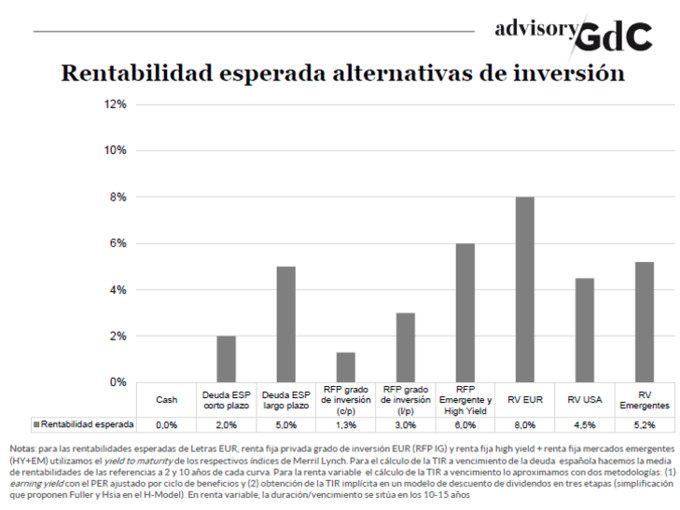

El repaso las alternativas de inversión. Por la renovación del depósito a 12 meses poco más de un 2%, en el mejor de los casos. En la web del Tesoro el señor Camaleón observa que la rentabilidad que ofrecen por sus ahorros si lo presta a corto plazo (de 1 a 3 años) se sitúa en la horquilla del 0,16% – 2,2%; y si opta por invertirlo a más plazo (más de 10 años) llega a obtener una rentabilidad del orden del 5%. Poca cosa cuando lo compara con ese depósito a 12 meses que está a punto de vencer y que ha rentado un 4,5%.

El repaso de las alternativas de inversión llega a la renta fija privada. Aquí el menú no es mucho mejor, incluso algunos emisores cotizan rentabilidades por debajo de lo que ofrece el Tesoro español. El señor Camaleón tiene que llegar hasta el segmento de más riesgo dentro de la renta fija, el grado especulativo o high yield, para encontrar rentabilidades que superan el 5%. Pero llegan las dudas ¿demasiado riesgo para un 5%? ¿Y si el bono que compro hace una reestructuración? ¿Un impago? Podría suponer un duro golpe para su cartera de inversión.

Veamos la renta variable. El cálculo de la rentabilidad que ofrece este mercado no es tan directo como el de los depósitos o la deuda, que es explícito (nos ofrecen un tipo de interés “observable”). En la renta variable la rentabilidad esperada es implícita, y existen diferentes metodologías que aproximan ese retorno esperado a largo plazo en los mercados de acciones. En futuras entradas del blog abordaremos con detalle estas metodologías que citamos en la nota explicativa del gráfico que acompaña este post, pero ahora nos vamos a quedar con los resultados de ese análisis. El señor Camaleón observa que la renta variable europea podría llegar a ofrecer una rentabilidad media anual del 8%, un 4,5% la renta variable USA y un 5% la emergente.

A modo de resumen, este sería el menú con el que se encuentra actualmente el señor Camaleón para gestionar sus ahorros o cartera de inversión:

En

este contexto de rentabilidades esperadas tan bajas (o precios de los

activos tan altos, que es la otra cara de la moneda) es fundamental

un asset allocation dinámico, que evite las grandes pérdidas

irrecuperables y se alimente de información relevante para intentar

identificar entornos hostiles o favorables para subir o bajar el

riesgo de la cartera