En las dos últimas claves diarias hemos comentado que es muy complicado apostar por un suelo en un activo que está en caída libre. En el argot de los mercados bursátiles se suele decir que nunca se debe coger un cuchillo cuando esté cayendo bajo el riesgo de cortarte y siempre es mejor esperar a que caiga al suelo y asegurarte de cogerlo por el mango. Decíamos que más que analizar posibles niveles en los que podrían volver las compras en bonos italianos (el activo que ha originado la actual "minicrisis") era mejor analizar cual sería el nivel en el que podrían dejar de vender bonos alemanes.

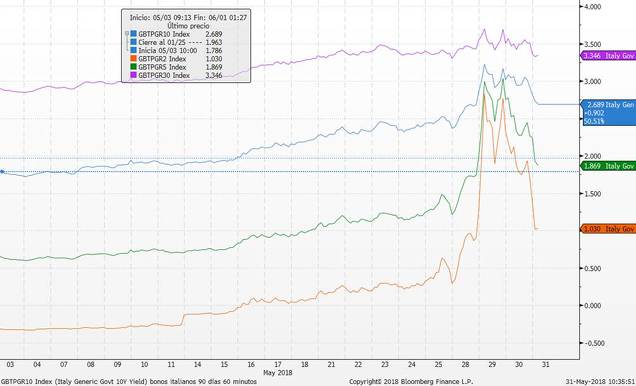

Así, ayer vimos cómo dejaron de vender bonos alemanes en claras zonas de soporte de rentabilidades mínimas de los últimos meses. Pero sí que (analizando a toro pasado) se pudo ver en qué nivel podrían volver las compras de bonos de gobierno italianos. Y este nivel se alcanzó en torno al 3%. Y es que en torno al 3%, el pasado martes se aproximaron muchísimo las rentabilidades de los bonos italianos en todos los plazos de duración. Desde el plazo de dos años (alcanzó el 2,83% desde el 0.3% del viernes) hasta el 10 años (3,22%), se aprecia en el gráfico cómo en el punto de máxima tensión, todos los bonos ofrecían similar rentabilidad.

Cuando esto sucede (ya lo hemos comentado en muchas ocasiones en nuestras claves) y los bonos a 2 años ofrecen la misma rentabilidad que los bonos a 10 años, los inversores evidentemente prefieren comprar los de 2 años y vender los de 10. Así pues, la rentabilidad de los bonos a 2 años ha caído con fuerza. Pero lo más relevante no es que la rentabilidad de los bonos a dos años haya caído con fuerza, sino que también han comprado bonos de 10 años (su tir también ha bajado), por lo que es clara señal de que los inversores han vuelto a apostar por Italia. En el siguiente gráfico podemos ver cómo la pendiente de la curva italiana cotizó por debajo de 50 p.b. en la mañana del pasado martes y hoy ya cotiza en 150 p.b. aproximándose al nivel de 200 p.b. al que ha venido cotizando los últimos meses. Por debajo de 50 p.b. la pendiente italiana ha estado sólo a final del 2011 y en el verano del 2008.

Al parecer el movimiento Cinco Estrellas se muestra a favor de un pacto para no tener que ir a nuevas elecciones y elegir un ministro de finanzas que tenga la aprobación del presidente de la República. El "riesgo Italiano" seguirá estando ahí, pero la fuerte reacción compradora que se ha visto desde el martes nos avisa que hay muchos inversores dispuestos a asumir riesgos en torno al 3% de rentabilidad. Se ha marcado un nivel de techo importante o resistencia en la que fijarnos de cara a los próximos días.

Pero no sólo la mejoría de los bonos italianos está contagiando a los bonos españoles (sí, hoy mejoran a pesar de la moción de censura al gobierno), sino también a las primas de riesgo de los bonos corporativos. En el siguiente gráfico vemos la fuerte escalada de los diferenciales exigidos a los bonos corporativos escaló a niveles de final del 2016 e inicios del 2017. Ahí volvieron las compras que se mantienen en la sesión de hoy.

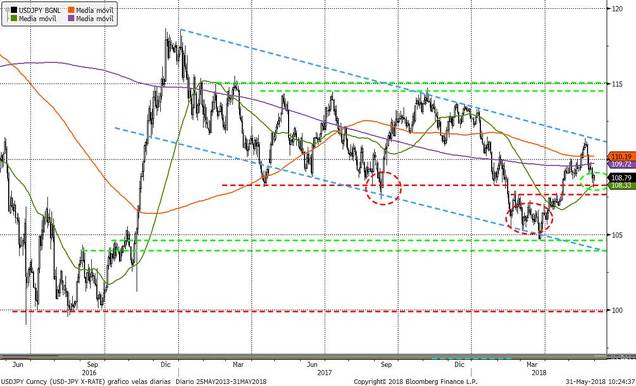

Esta vuelta al riesgo con ventas de bonos alemanes, sigue beneficiando en general a las bolsas. El MSCI World ayer se giró al alza justo en la media de 200 sesiones y cerca de los mínimos de abril y directriz alcista iniciada en los mínimos de 2016.

Lo más probable es que los mercados se muevan unos días entre mínimos de ayer y máximos de mayo, de nuevo a la espera de seguir conociendo los datos macro y micro que vayan publicándose del segundo trimestre. De momento esta semana se han publicado datos del IPC en todos los países de la Eurozona con repunte por encima de los datos estimados (2,3% en Francia, 2,1% en España, 2,2% en Alemania) destacando el 1.9% en la Eurozona con un repunte de la subyacente hasta el 1,1% desde el 0.7% de abril. Este repunte de la subyacente sin duda es una presión añadida al alza a los bonos alemanes (tendría que subir la TIR) por lo que los inversores deberían seguir saliendo del activo sin riesgo para ir de nuevo a activos de riesgo. En el siguiente gráfico comparamos la rentabilidad del bono alemán (blanco) con el sectorial bancario europeo (activo bursátil con el que la relación es más evidente). Claramente se aprecia cómo el sectorial bancario corrige cuando compran bonos alemanes y recupera cuando se producen las ventas (sube la TIR).

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)