Todo está conectado en los mercados, y a veces la mecha prende en el sitio menos pensado. Esta vez es algo bien visible: la tremenda fortaleza del dólar, que sube un 11% desde el uno de enero, lo cual es una barbaridad en el mercado de divisas, donde los movimientos son mucho menos volátiles que en la bolsa. El gráfico del dólar index (cesta de divisas frente al dólar) habla por sí sólo:

Todas las divisas principales se deprecian frente al dólar, pero especialmente el euro:

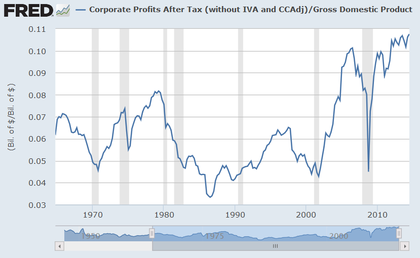

El euro en mínimos de 13 años, dinamita el crecimiento europeo, y va a empezar a penalizar a las empresas USA, cuyos márgenes de beneficios (los famosos Profit Margins) van a resentirse notablemente, porque esto se suma a la caída del petróleo. Esto es una bomba en potencia, algo que venimos acumulando desde el año 2013, y que dejé apartado al ver que otros factores eran más importantes a corto y medio plazo, pero sin olvidarlo.

En realidad no es nada nuevo, ocurre en todas las fases alcistas, aunque esta vez con más fuerza porque los profit margins están en máximos históricos (y aguantan). ¿Qué son? Pues representan grosso modo el porcentaje de beneficios (sobre ventas) que sacan las empresas en EEUU (corporaciones que cotizan en bolsa). Hay una polémica sobre su utilidad y su capacidad de revertir a la media, es decir, de volver a niveles de márgenes inferiores a los actuales. La caída del petróleo y subida del dólar podrían ser los detonantes, y la subida del PER de los últimos años, basada en la mejora progresiva de la confianza, sería ahora una arma de doble filo: si cae la confianza, cae el PER, y agudiza la caída en bolsa.

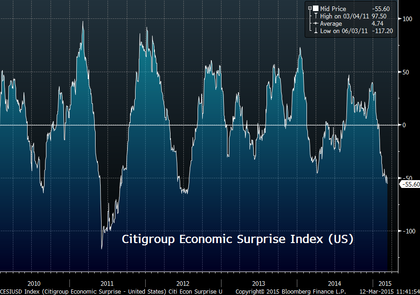

El otro día hablé del indicador adelantado del ECRI. Ahora podemos ver el índice de sorpresas económicas de Citigroup, que muestra una caída vertical en los últimos meses:

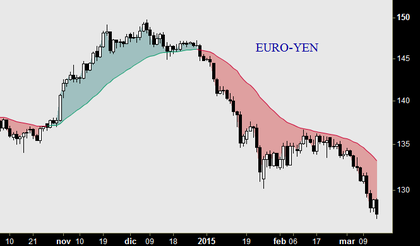

En el contexto de guerra de divisas y guerra de QE, parece que Europa sale beneficiada. El cambio euro-yen nos está diciendo que la potencia de fuego del QE se está imponiendo a la del BOJ (Banco central de Japón), y eso favorece al crecimiento económico de Europa.

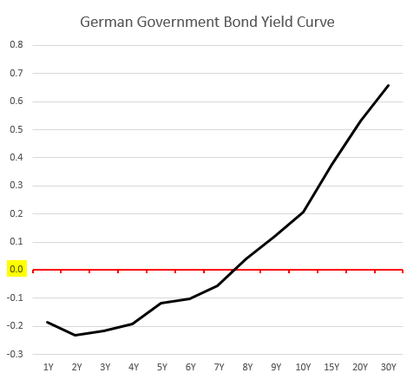

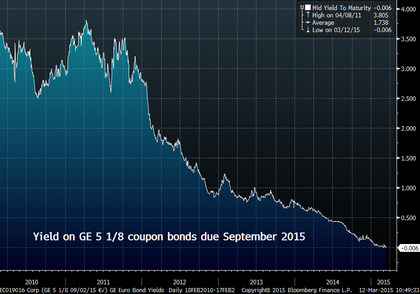

Lo que nadie sabe es cómo va a acabar esta era de terrorismo financiero, donde los tipos negativos no sólo afectan a los bonos soberanos, sino que están llegando al mundo corporativo. Vean estos dos gráficos: los tipos de la deuda alemana son negativos hasta los 7 años, y el bono de General Electric (GE) ha entrado en zona negativa. El colmo de los colmos: hay que pagar por prestarle dinero a GE.

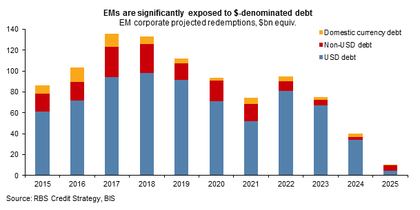

Los emergentes son los que más problemas pueden tener con esta subida vertical del dólar. Ingresan menos por la caída de materias primas (el petróleo por cierto no ha tocado suelo aún...), y deben más dinero porque gran parte de su deuda está denominada en dólares.

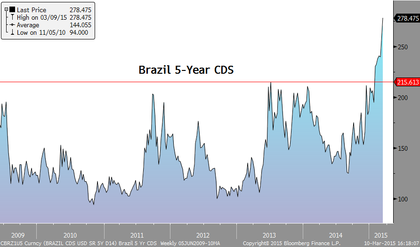

Uno de los emergentes más grandes, Brasil, está entrando en zona pantanosa (en parte por un escándalo de la petrolera Petrobras). El CDS (cobertura frente a impago) y el bono a 10 años están disparados. Y Brasil no es el único emergente con problemas...

¿A dónde nos lleva todo esto? Pues como siempre en economía, es muy complejo, porque hay muchas variables entrecruzadas. Pero lo que sí se puede decir es que se están produciendo cambios importantes a gran velocidad, y eso puede tener consecuencias desestabilizadoras graves, que terminen por contagiar a las bolsas en menos tiempo del que nos pensamos. Dicho de otra manera, la ruptura violenta de equilibrios pocas veces se hace sin sangre. Los que miran sobre todo la bolsa, pueden no estar enterándose de las grandes convulsiones que se están produciendo ya en los diversos mercados financieros del mundo, y cuyo epicentro ha sido la subida del dólar. ¿Podrá asimilarlo el sistema financiero mundial sin mayores sobresaltos? No lo sé. Pero por si acaso, conviene tomar medidas de protección. (ver mi post anterior donde explico al final del todo, una cobertura clásica con opciones).