Desde un punto de vista totalmente jocoso y hasta simple, este vídeo "explica" qué son las hipotecas subprime:

No sé si habéis visto la película "Margin Call", un analista junior de una firma de inversión descubre que los activos hipotecarios de la sociedad no tienen ningún valor. La película narra las 24 horas anteriores a la crisis de 2008 y en mi opinión explica de manera muy sencilla algunas cuestiones económicas además de hacer una acertada reflexión sobre "lo justo" y "lo conveniente".

El día que un banco quebrado, quebró.

Creo que voy a empezar por el final, por AIG (American International Group Inc.: líder mundial de seguros y servicios financieros, dice la Wikipedia), Lehman quebró, pero AIG se "salvó". AIG vendía seguros de impago para los bonos respaldados con hipotecas subprime y, cuando "estalló" Lehman, la aseguradora tuvo que hacer frente al pago de esos seguros, lo que le supuso unas perdidas considerables, además, perdió la triple A y tuvo que depositar garantías por sus derivados Over The Counter, hecho que incrementó unas perdidas ya de por sí millonarias... y fue "rescatada".

En el contexto de la crisis subprime, en septiembre de 2008 AIG tuvo serios problemas para refinanciar una deuda de entre 10.000 y 20.000 millones de dólares, desplomándose en el mercado estadounidense un 60,8% el mismo día que quebró Lehman Brothers. De enero a septiembre de 2008 la empresa perdió el 92% de su valor en bolsa y acumuló pérdidas por valor de 18.000 millones de dólares. Finalmente, el 17 de septiembre de 2008, la Reserva Federal de los Estados Unidos nacionalizó AIG, al borde de la quiebra, para evitar que su derrumbe arrastre a todo el sistema financiero mundial. De este modo entregaría 85.000 millones de dólares (60.000 millones de euros) a la compañía para hacerse con el 80% de sus activos. Después del escándalo por las millonarias bonificaciones dadas a algunos ejecutivos como bonos en AIG, 15 de 20 empleados acordaron devolverlas -24 de marzo de 2009- éstas ascendían a $165 millones.

Pero volvamos a Lehman... en EEUU quiebran bancos a menudo, son bancos pequeños, bancos que son absorbidos por otros o simplemente liquidados... y no pasa nada. Pero Lehman no era un banco pequeño. El caso es que, cinco años después, Lehman aún tiene 300 empleados, 8.000 millones de dólares en inmuebles, 30.000 millones de dólares por recuperar y varios litigios pendientes.

Pero ¿qué pasó exactamente?... Realmente, nada que no pase hoy día:

- La bomba incendiaria de los derivados financieros y el Titanic del Deutsche Bank

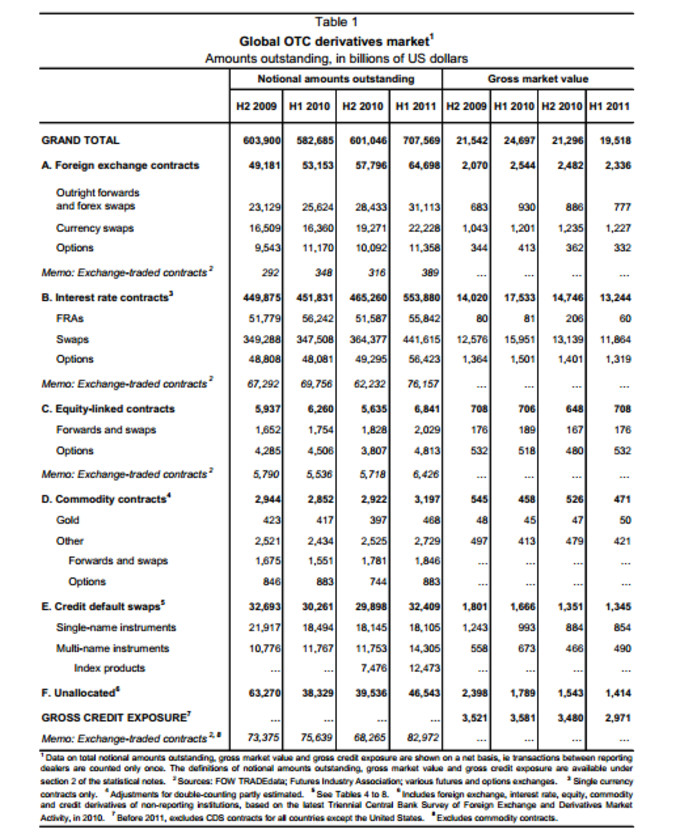

La práctica contable de enmascarar los niveles de riesgo de la banca llevaron al Deutsche Bank a los excesos de mantener más de 50 billones en derivados financieros, suma equivalente al 75 por ciento del producto mundial y a casi 20 veces el PIB de Alemania. En el mundo hay más de 700 billones de dólares en derivados financieros (casi 10 veces el PIB mundial) y gran parte de estos derivados responden a la denominación de activos tóxicos

- Hoja de ruta de la Comisión para hacer frente a los riesgos inherentes a la banca en la sombra (Bruselas, 4 de septiembre de 2013), aquí en español.

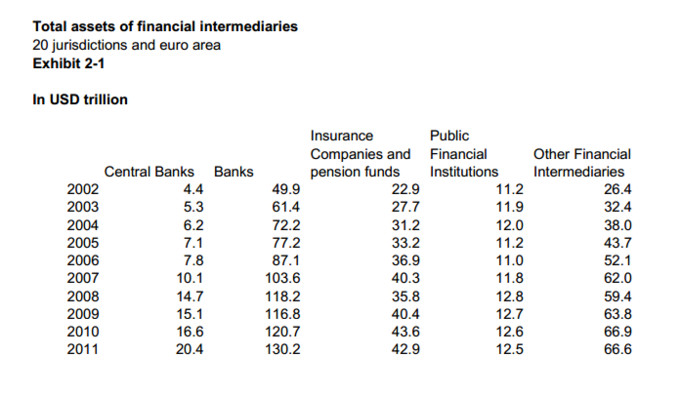

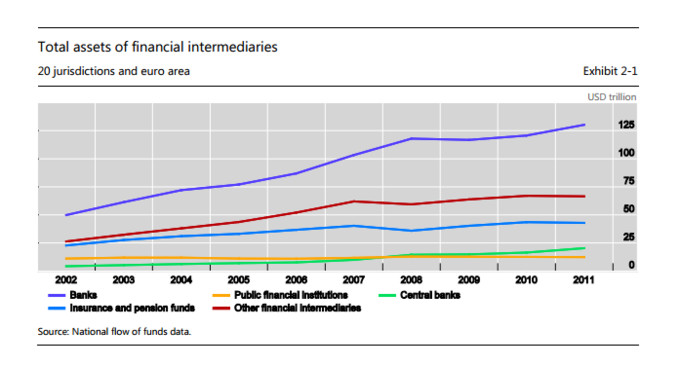

El sistema bancario en la sombra es un sistema de intermediación crediticia conformado por entidades y actividades que están fuera del sistema bancario tradicional (Other Financial Intermediaries en el gráfico). Los bancos en la sombra no están regulados como bancos aunque se dediquen a actividades semejantes a las bancarias. El Consejo de Estabilidad Financiera (FSB) ha estimado aproximadamente el tamaño del sistema bancario mundial en la sombra en unos 51 billones de euros en 2011, lo que representa el 25-30 % del total del sistema financiero y la mitad del volumen de los activos bancarios. Por lo tanto, los sistemas bancarios en la sombra tienen una importancia sistémica para el sistema financiero europeo.

Los fondos del mercado monetario (FMM) son una fuente importante de financiación a corto plazo para las entidades financieras, la empresas y las administraciones. En Europa, alrededor del 22 % de los valores representativos de deuda a corto plazo emitidos por las administraciones o el sector empresarial están en manos de estos fondos. Son también titulares del 38 % de la deuda a corto plazo emitida por el sector bancario.

Global Shadow Banking Monitoring Report 2012 (FSB) En realidad no sé por qué en el informe de la Comisión mencionan 51 billones cuando, en el reporte del FSB al que te remite la propia nota de la Comisión son 66.6 billones. Ni tampoco por qué dicen "mundial" cuando son 20 jurisdicciones y la Zona Euro.

Si alguien, después de leer los datos, piensa que lo de Lehman fue una "crisis", le recomiendo éste artículo de 2012, en un mundo en el que todo está conectado, a veces sólo hace falta mover una ficha para que caiga todo el sistema, lo de Lehman sólo fue un aviso.

Y para finalizar, y a pesar de la controversia que crea cada vez que lo menciono, si un banco está quebrado, lo deseable sería que quebrase, que sus accionistas soportaran las perdidas y se liquidaran sus activos para pagar a sus acreedores, y si hubiera un delito societario o cualquier otro ilícito se depurasen responsabilidades en los tribunales.

Nota: 1 billón = 1.000.000.000.000