No está claro de si estamos ante la resurrección de las pequeñas empresas americanas, en el sentido propio de la frase, que se aglutinan en el índice Russell 2000 o ante el canto del cisne de estas empresas, y de eso vamos a tratar en este artículo. Vayamos por partes:

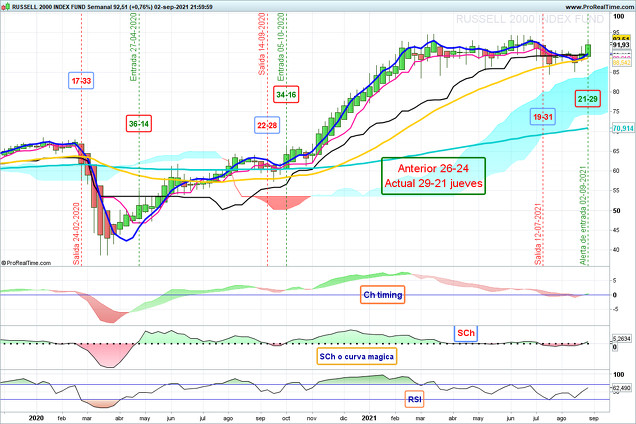

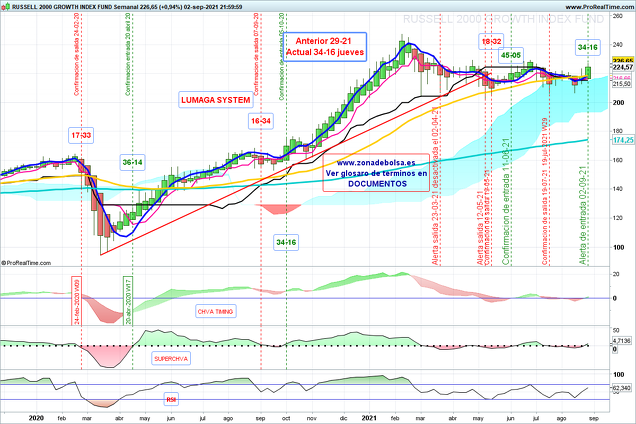

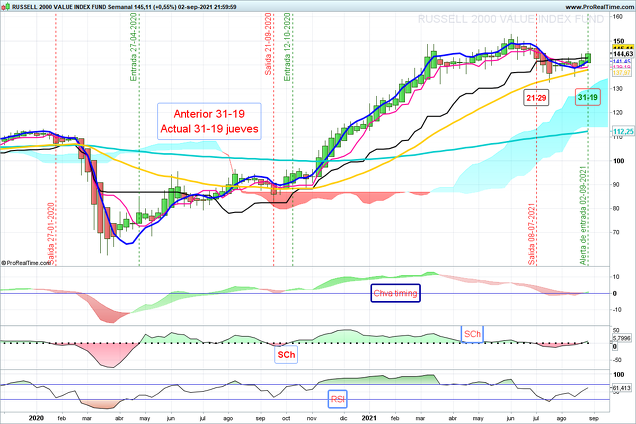

Como se puede ver en los 3 gráficos que siguen más abajo, si nos fijamos en la evolución desde los mínimos de marzo del 2020, los 3 índices han tenido una evolución muy pareja. En un primer momento con una subida suave que dio lugar a un cierto lateral de los meses del verano hasta llegar a noviembre en que cogió velocidad de cohetes a la luna y subió a toda prisa durante el resto de noviembre, diciembre y enero, haciendo máximos en febrero y un parón de dura desde entonces.

Pero dentro del Russell 2000 con una base de subyacentes tan grande, pronto surgieron las diferenciaciones por sectores, y eso lo podemos ver a continuación, ya que no ha sido igual el comportamiento del Russell Growth que el del Russell Value, precisamente por iniciarse un proceso de rotaciones sectoriales

Como se ve claramente, aunque el movimiento en cada índice ha sido parecido, sin embargo los momentos y las correcciones han llevado ciertos desfases, según se aprecia en los 3 gráficos y sus correspondientes indicadores.

Bien, pues en ese lateral estábamos hasta la tarde del jueves 02-09-21 en que nuestro sistema, el LUMAGA SYSTEM, ha dado señal de entrada. Veamos la justificación técnica:

En primer lugar las velas H-A han pasado a verdes y con fuerza, después de muchas semanas donde eran rojas o de indefinición y sin fuerza alguna.

En segundo lugar la soga azul se ha vuelto creciente, pero además en los 3 gráficos y también tras muchas semanas de caída y posterior suelo de vuelta, que precisamente han completado.

En tercer lugar nos encontramos que el chiva timing ha pasado a verde y positivo, lo mismo que el superchiva o curva magica como me gusta llamarle.

En cuarto lugar y por último, los valores directores, que últimamente los diferencié según sean Growth o Value también han subido a niveles positivos bastante mayoritarios.

En consecuencia el jueves tarde hemos dado señal de alerta de entrada, y nos hemos quedado en alerta y no en confirmación, porque por encima de los niveles actuales hay ciertos máximos relativos que pueden genera ciertas dudas, al menos técnicamente. Como se puede ver por las líneas rojas verticales anteriores, ya hacía un tiempo que nuestro sistema nos había dado señal de salida.

Pero aquí surge la gran duda, que precisamente planteaba al inicio del artículo, de saber si estamos ante la resurrección de las pequeñas empresas americanas, una vez han purgado, en tiempo más que en profundidad, el exceso de subida que traían o estamos ante el final del proceso. Porque es conocido de que cuando se inician las subidas todas las empresas no suben por igual, y no me refiero a los sectores, que también, sino a los tamaños de las empresas.

Cuando se produce una fase correctora, ya sea por los ciclos normales de la economía o como en este último caso por una pandemia, la salida siempre la inician las grandes empresas, que son las que tienen más facilidades de financiación, mercados más diversificados, mayores fondos de maniobras, etc, etc. Pero a rebufo de las grandes empresas siempre salen las medianas y pequeñas, que tienen mercados más pequeños y más locales, etc, ec. Pues bien hasta aquí todo es normal, pero lo malo es cuando en la última fase del ciclo ya suben todas las empresas, buenas y malas, grandes y pequeñas, incluidos los valores estrechos conocidos como chicharros, en este caso ya no estamos ante una fase de resurrección, sino en la fase del último canto del cisne.

Pues bien, una vez expuesto el planteamiento anterior, tenemos que aclarar que los gráficos están periodificados por semanas, por lo que son muy adecuados para seguir fondos de inversión y planes de pensiones y en este sentido puede ser buen momento de entrar en fondos de pequeñas empresas americanas.

No a través de estos gráficos que son semanales, sino con periodificaciones más cortas de 3 días o de 4 horas, podemos aplicar el sistema a la elección de ETF, y en esta ocasión puede ser interesante analiza el EQAL, SR2000 y el CSUSS, entre otros. De estos ETF y de otros más tenemos puestos los gráficos y las simulaciones de rentabilidad en nuestra página web, disponible para todo tipo de suscriptores, básicos o Premium.

En cualquier caso, no descubro nada nuevo avisando de la fase del ciclo en que nos encontramos y la sobrecompra acumulada del último año y medio. Pero además, avisamos que igual que el jueves vimos señal de entrada y así avisamos y estamos avisando, si dentro de una semana o las que sean los indicadores nos marcan lo contrario, mandaremos aviso de salida, siempre sin tener en cuenta el precio de entrada, sino las perspectivas de futuro y siempre pensando en que es mejor perder 2 en las salidas que no 20. O sea lo contrario a lo que recomiendan ciertas entidades que ante las bajadas no ven necesidad de salir, ya que dan por supuesto que los valores o fondos siempre suben.

Por otro lado no está demás avisar de lo que hacemos y lo que no hacemos:

En primer lugar somos una publicación de temas de inversión, y nos surtimos de fuentes que no sabemos hasta qué punto pueden estar equivocadas.

En segundo lugar, no somos asesores financieros, ni de forma individual ni general, pues no sabemos la situación patrimonial de los posibles lectores, ni de los suscriptores que reciben nuestros correos. Como tampoco sabemos de sus conocimientos o aversión al riesgo.

En consecuencia nuestro interés es meramente divulgativo.

En septiembre iniciamos temporada nueva, con nuevos webinarios a la vista, así como mayor seguimiento de los fondos, ETF y valores sueltos, y que en su momento iremos anunciando.

Por cierto importante debate entre D. Miguel Navacue y varios aprendices de economía que hay acerca del bitcoin. Sobre el bitcoin ya tengo subidos al menos 3 artículos que podéis encontrar en estas paginas y no pienso perder un minuto mas.

Nuestro lema no cambia, sino que nos afianzamos cada vez más en su contenido: Las Bolsas son impredecibles, pero no anárquicas.